刘益谦长航凤凰 长航凤凰低价定增遭诟病 刘益谦德隆系现身对象名单

最新消息显示,长航凤凰重组预案已经通过股东大会的审议,公司于7月18日向中国证监会报送了重组申请文件。不过,根据中国证监会行政许可受理大厅窗口意见,仍有部分材料需进一步补充。

长航凤凰表示:“待材料补充齐备后,公司将及时再次向中国证监会报送申请文件”。

另有报道显示,在长航凤凰此次重组背后,出现了资本大佬刘益谦和“德隆系”的身影。

小股东投诉增发价过低

据长航凤凰于2015年12月18日发布的《重大资产置换及发行股份购买资产并募集配套资金暨关联交易预案(修订稿)》公告显示,公司计划向长城国融、黄湘云、逸帆共益、登发科技、张慕中、宁波骏利、鸿福万象、泓石股权、徽源伟业、富益洋咨询等十名对象发行股份募集本次重组的配套资金,募集资金总额不超过36亿元,发行价格不低于2.55元/股。

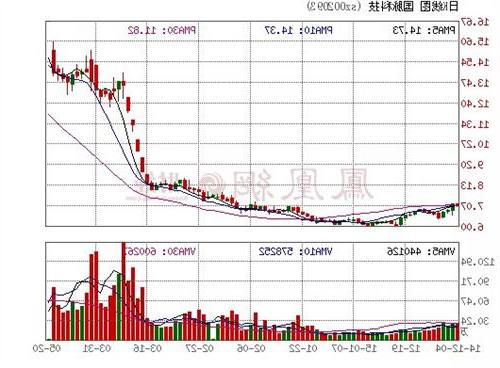

据《证券日报》记者估算,截至2016年7月19日,长航凤凰收盘价为8.88元/股,是增发价2.55元/股的3倍之多。

对于长航凤凰如此低的增发价,公司小股东表示不能接受,纷纷表示要投反对票,不过,由于投反对票的小股东数量过少,最终导致该增发议案通过股东大会。不过,仍有小股东表示,希望证监会能严格审理长航凤凰的低价增发和重组方案。

同花顺数据显示,在2016年进行定增的上市公司中,如同长航凤凰这种低价发行的公司几乎绝迹。

有分析人士向《证券日报》记者指出:“公司增发价如此之低主要是因为公司的股票一直处于停牌状态,在停牌长达两年后复牌,使得公司股价大幅补涨,远高于公司增发价。”

巧用停牌锁定增发价

“关键在于,长航凤凰复牌当日,就以公司有重大重组事项为由申请继续停牌,由此将停牌价锁定在2013年底。”上述分析人士表示,当时,因为存在退市风险,长航凤凰始终在2元/股的价位徘徊,所以,公司在计算增发价时可以按照当时的价格来计算。

事实上,早在长航凤凰复牌前,深交所就已经预估到公司定增价可能大幅低于股票现价,并因此进行了问询。

对此,长航凤凰解释称:“公司停牌时间较长,根据《上市公司重大资产重组管理办法》第四十五条:上市公司发行股份的价格不得低于市场参考价的90%。市场参考价为本次发行股份购买资产的董事会决议公告日前20个交易日、60个交易日或者120个交易日的公司股票交易均价之一。”也就是说,由于一直处于停牌状态,因此,公司增发价是按照2013年12月27日停牌前的价格计算的。

为了锁定增发价,长航凤凰也是煞费苦心。不但在复牌当日申请继续停牌,公司董事会也没有提出发行价格调整方案。

实际上,根据《重组管理办法》第四十五条的规定:“本次发行股份购买资产的董事会决议可以明确,在中国证监会核准前,上市公司的股票价格相比最初确定的发行价格发生重大变化的,董事会可以按照已经设定的调整方案对发行价格进行一次调整。”

对此,长航凤凰表示:“本次重组的发行价格由交易各方协商确定,交易各方未在《重大资产置换及发行股份购买资产协议》中就发行价格设置价格调整方案,因此董事会根据约定,在本次重大资产重组中不启用发行价格调整机制”。

“事实上,低价增发的事件屡见不鲜,但小股东反对成功的事例并不多,主要还是因为小股东占股比例太低。”有业内人士向记者表示,“作为参与增发的交易方自然是希望增发价越低越好,如果增发价格定高了,过后市场不好,出现股价倒挂的情况,交易方也得不偿失。”

实际上,一旦长航凤凰的增发预案通过,就代表着参与定增的对象将获得巨大的收益,而显而易见的是,公司股价也很难回到2元/股的价位。

资本大佬现身增发对象名单

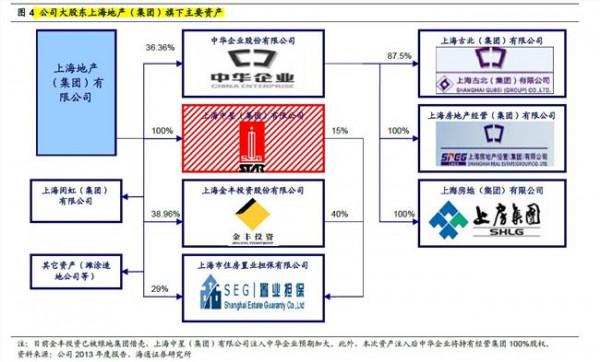

此外,值得一提的是,重组草案显示,长航凤凰将以全部资产及负债与港海建设100%股权进行等值资产置换,置出资产作价2.7亿元,置入资产作价78.75亿元,76.05亿元的差额由公司向港海建设全体股东发行股份购买。

此外,公司将以2.39元/股发行31.82亿股实现对置换差额的购买,同时将向10名特定对象以不低于2.55元/股的价格发行14.12亿股,募资不超过36亿元用于支持港海建设开展PPP业务以及支付本次重组涉及的中介费用。

而关注的焦点在于,特定对象包括资本大佬刘益谦。有媒体称,在港海建设股东中,刘益谦以5.42%成为港海建设的第五大股东。重组完成后,刘益谦将持有1.72亿股长航凤凰的股份,按照目前9元/股左右的股价计算,其持股市值约为15亿元。也就是说,刘益谦将在此次公司重组中用不到2000万元的投入,换回15亿元的回报。

另据报道称,在上述10名配套融资方中,宁波骏利股权投资合伙企业(有限合伙)(以下简称:宁波骏利)的背后闪现着的“德隆系”的身影。

重组草案显示,宁波骏利的执行事务合伙人为浙江骏耀投资管理有限公司,其控股股东为付幸朝。因此,宁波骏利的实际控制人为付幸朝。

该报道称,付幸朝的身影已经无数次出现在上市公司的重组、收购公告中,德奥通航、新潮能源等一系列与德隆旧部牵连的公司中,都出现了付幸朝或者其公司的身影。(记者 矫 月)