吴晓灵万科 吴晓灵:宝能收购万科的资金组织形式未有违规之处

导读:吴晓灵表示,根据公开资料可以发现,宝能将资金组织方式用到了“极致”,但在现有法规下,其资金组织方式并未有违规之处,但此种组织方式确实蕴含了很多风险,需要监管方面针对监管漏洞加以弥补。

11月26日,企业并购与信用杠杆专题讨论会暨《规范杠杆收购,促进经济结构调整——基于“宝万之争”视角的杠杆收购研究》报告在京发布。

这一报告是在中国财富管理50人论坛与清华大学国家金融研究院联合发布。中国财富管理50人论坛学术总顾问、清华国家金融研究院院长吴晓灵出席并发布该报告。

吴晓灵认为,宝万之争之所以“一石激起千层浪”,是因为它反映了中国兼并收购市场的痛点所在:一方面随着改革开放的深化,中国企业在国际、国内市场上的并购活动日趋活跃;另一方面,与国际上成熟的并购市场相比,国内并购市场的政策法规环境还有待进一步发展完善。

“宝万之争”尽管热点频出,局面繁杂,但双方的所有矛盾争执都是围绕三个领域之争,即:公司治理之争,收购行为之争,以及收购资金的组织方式之争。

具体而言:

丨公司治理之争

公司治理方面,由于宝能对万科的收购是典型的“敌意并购”,因而双方的争议从一开始就反映在了公司治理结构层面,包括董事会决议的合法性、独董的“独立性”等焦点问题备受市场关注,这一事件也深刻地影响了中国公司治理的生态环境,目前许多上市公司已开始有针对性地完善自身治理结构,在公司章程中制订反收购条款措施。

吴晓灵认为,被并购的企业往往会采取反并购措施,但在反并购过程当中,应该进一步明确董事会、经理层的信义义务,即反敌意收购的措施要代表广大股东,特别是中小股东的利益,符合合理性和适当性的标准。

“敌意收购很难说好还是坏,但是作为敌意收购的收购方,应该通过自己的行为提升企业的价值,这才有利于社会经济的发展。作为被收购方可以来拒绝和防止敌意收购,但是前提条件是要能够更好的维护企业的持续健康的发展和广大股东的利益”。

丨收购行为之争

收购行为方面,双方的争议焦点包括了对收购人信息披露行为的争议、一致行动人问题的争议、万能险与资管计划的投票权问题的争议以及万科停牌是否合规的争议等。

丨收购资金的组织方式之争

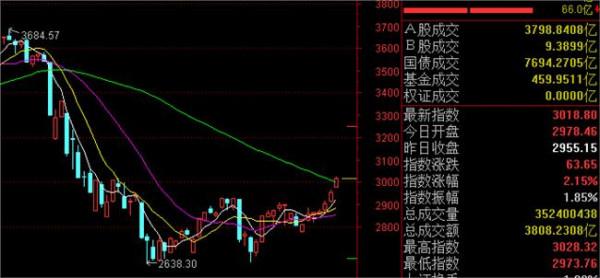

收购资金的组织方式是双方争的最激烈的一个领域。宝能系为收购万科公司股权,组织了包括银、证、保在内的各类资金,杠杆率高达4.2倍,从而引发市场广泛关注。双方的争议焦点包括了各类收购资金来源的合法性问题、万能险作为并购资金入市的合理性问题、以及各种资管计划作为杠杆资金入市的合理性问题等。

吴晓灵表示,根据公开资料可以发现,宝能将资金组织方式用到了“极致”,但在现有法规下,其资金组织方式并未有违规之处,但此种组织方式确实蕴含了很多风险,需要监管方面针对监管漏洞加以弥补。

报告在对“宝万之争”的各个争议领域进行了详细分析之后,分别给出了相应政策建议:

丨公司治理方面:

建议政策监管需遵循收购价值评判中立的原则,做好利益衡平式政策考量,完善规则、激活司法,放宽机构投资者参与公司治理法律限制,进一步明确规定反收购中董事的诚信义务,建立保护中小投资者表决权的机制,研究AB股的制度设计,保护公司创始人和团队的经营管理话语权。

丨收购行为方面:

建议完善监管法规,推动市场更加公开、透明、公平;落实并购中的“穿透”原则,了解收购中的实际控制人,让投资人知道交易对手,进一步明确一致行动人。同时厘清市场机制和行政监管的边界,按照统一监管的思路优化金融监管制度;优化并购审批环节,让市场机制发挥决定性作用;对于不同类型的并购业务采用差异化的监管政策。

丨收购资金的组织方式方面:

一是在保险资金领域,明确“保险姓保”,加强保险公司独立性,加强对资金运用特别是重大权益类投资的监管,加强资产负债匹配监管和偿付能力管理。

二是在银行资金参与领域,要充分运用标准化、规范程度较高的并购贷款,增加市场主体银行的自主权。

三是在发现并购债领域,要明确并购债券的市场定位,完善并购债券发行交易制度,加强并购债券投资风险管理。

四是在资管计划领域,要借鉴域外的并购子/壳公司模式,集中有序地配置多层次的杠杆资金,让资管计划回归代客资产管理的本质。

报告认为,杠杆并购本身在微观层面可以推动优质企业的发展扩张、优化社会资源配置;在宏观层面推动国有企业混合所有制改革,加速新兴产业成长,有助于国内的产业整合与经济结构调整,也有助于推动我国企业走出去,加强国际竞争力,从而改变我国目前产业界普遍存在的低水平产能过剩和大而全、小而全的情况。