IPO市场高歌猛进 上市公司所募资金近一成却被中介机构收入囊中

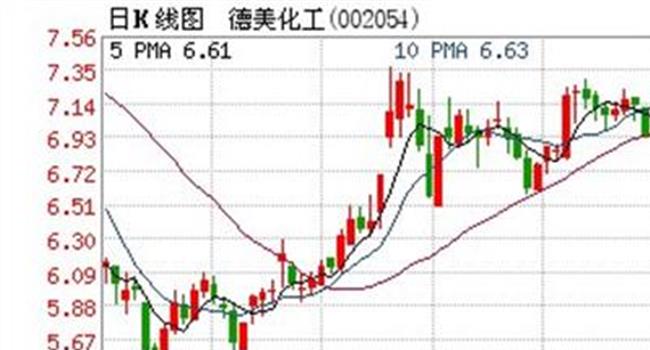

今年迄今已经有308只新股发行,IPO这列高铁正加速行驶。

对于企业而言,这列“IPO号”高铁的“车费”并不便宜。今年308家IPO企业共融资1554亿元,其中145.78亿元用来支付发行费用。

这表明上市公司募集资金中,近一成比例要被中介机构收入囊中。

除了企业本身,IPO提速最大的受益者就是券商了。投行数钱数到手软,有券商一单业务的承销保荐收入就相当于企业一年的净利润。

目前中介机构费用没有国家规定和行业标准,主要由发行人与中介机构谈判确定。那么,在IPO市场高歌猛进的浪潮中,哪家投行的议价能力最强?

最贵一单IPO:招商证券从中赚1.57亿

8月21日,烟台中宠食品股份有限公司(002891.SZ)正式登陆中小板,公司此次募集资金总额约3.87亿元,发行费用为6453万元,发行费率16.7%。值得注意的是,中宠股份2016年实现归母公司净利润为6728万元。

该公司为上市几乎花掉了一年的净利润!看来IPO这列车不好上。

根据数据,2017年上市公司发行费率最高的是1月26日上市的立昂科技(300603.SZ),募资1.17亿元,发行费用达3365万元,发行费率28.78%。海通证券作为主承销商收取承销及保荐费用2600万元,承销及保荐费率为22.23%。

也就是说,这家上市公司所募资金中超过二成需给主承销商。

2017年发行费率最低的是浙商证券。

浙商证券实际募资28.17亿元,发行费用达5987万元,发行费率只有2.13%。

2017年最赚钱的IPO项目由招商证券拿下。

7月31日,电连技术(300679.SZ)登陆创业板,新股募集资金20.32亿元,发行费用花掉了1.72亿元。招商证券成为背后的最大赢家,独揽1.57亿元的高额保荐承销费。

关于高额保荐承销费还有个有趣的现象。

据记者统计,2017年IPO承销保荐费用超过一个亿的还有3家企业。分别是苏垦农发(发行费用1.35亿元,保荐承销费用1.12亿元)、中原证券(发行费用1.3亿元,保荐承销费用1.13亿元)、中国银河证券(发行费用1.32亿元,保荐承销费用1.16亿元).

但值得注意的是,以上三家超过一个亿的都是主板上市企业,发行费用占募资总额的3.2%至5.6%。

而电连技术是创业板企业,承销保荐费率高达8.5%,发行费用近两亿,费用之高业内罕见。

通过统计2017年1月1日至8月22日以来的IPO情况,可以发现这段时间内共有308家企业成功上市,剔除上海环境这一家未完成募资的企业,以其余307家企业作为统计标的,这些企业承销及保荐费用总计达108亿元,占发行总费用的74%,占总募资额的6.95%,平均IPO承销及保荐费为3518万元。

投行知名度、上市难易度左右费用高低

发行费是谁收的?为什么这么贵?

广证恒生首席研究官袁季表示:“企业完成IPO上市需要支付与发行上市相关的费用,主要可以分为三个部分。首先是针对中介机构的费用,包括承销保荐费用、审计验资费用和律师费用;其次是交易所费用,主要为发行手续费用;最后为推广辅助费用,比如信息披露费用。”

袁季进一步分析,其中,支付给中介机构的费用占总发行费用的比例最高,占到九成以上,而这其中又以承销保荐费用作为上市费用的主要来源。

发行费率并没有一定的标准,但由于所有IPO企业的发行上市费用情况均在招股文件中公告,因此各家企业的具体收费数额是相对透明的,也可以说存在无形的行业标准与惯例。

上海一家中型券商的投行人士陈兵(化名)称,“根据募集金额不同,承销保荐费用一般占承销额的3%至8%,但在实际操作中,有很多因素会影响费用,造成发行费率分化。”

陈兵介绍,从投行来看,越知名的投行收费越高;从不同的交易场所来看,创业板的发行费率相对较高;从项目难度来看,问题越多的项目收费越高。

陈兵进一步表示:“上市费用虽然不低,绝大多数发行上市费用可在股票发行溢价中扣除,不会影响企业损益。但如果上市最终失败,则需要将其费用化。”

承销费率提升1.37%

2017年被誉为“IPO大年”,众多保荐机构在IPO业务上斩获颇丰。

数据统计显示,2017年年初至今,广发证券的IPO承销收入达9.2亿元,行业排名第一,领先第二名中信证券2.25亿元。同时,仅仅7个月的收入水平已接近广发证券2016年全年的主承销收入总和。此外,海通证券、安信证券、国信证券、国金证券、中信建投证券的IPO承销收入也都超过5亿元。

从承销保荐费占募资规模的比例来看,2017年以来承销费率为6.95%,较2016年同阶段的5.58%提高了1.37%,利好券商投行收入。

不过,一位非银研究员指出,费用率的提高并不意味着券商投行整体议价能力有所提升,可能只是因为当前上市企业体量大多偏中小型,一般而言,中小型企业上市收费较高。

广证恒生首席研究官袁季表示,由于承销保荐费是由企业和承销保荐机构协商确定的,对于大型融资项目,承销保荐商可能会要求较低的费率,以吸引企业。在帮助大企业融资打响知名度的同时增加机构承销保荐收入,为名多于为利。

“从2016年至今的IPO企业承销保荐平均费率来看,融资规模在3亿元以下的企业的承销保荐费率为10.69%,而大于50亿的企业的承销保荐费率仅为2.11%,两者相差8.58个百分点。”袁季指出。

对于一些较大的IPO项目,企业可能会选择多家承销保荐机构进行承销和保荐,称为联合承销项目。从联合承销的情况上看,从2016年1月1日至今,总共有7家上市公司采用联合承销的方式,平均承销保荐费用达1亿元,平均承销保荐费率为2.47%。

陈兵介绍,对中小项目而言,投行一般还会约定保底承销费。“比如约定其承销费用按募集资金总额的6%,同时不低于2000万元来收取,如果按实际募集资金金额收取的费用低于2000万,则按照2000万收取。”