人民币贬值压力将增大 稳定汇率或使双向波动更频繁

今年上半年,人民币汇率对美元累计上涨1754基点或2.5%,创2009年以来同期最大涨幅。分析师认为,考虑到当前市场对美联储加息和缩表的预期,加上中国经济面临的下行考验,下半年人民币贬值压力将有所加大。但考虑逆周期因子的调节因素,人民币汇率总体将保持稳定,双向波动将更频繁。

根据11家国内外机构的预测,至2017年底,分析师对人民币兑美元汇率的预期中值为7.00。6月30日,人民币兑美元收盘报6.7796。

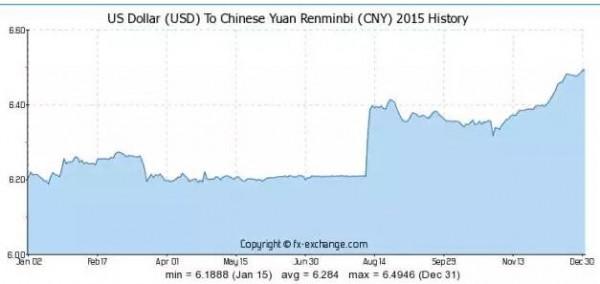

上半年人民币汇率升值主要出现在年初和5月下旬人民币中间价引入逆周期因子后。1月,人民币并未如市场预期一样“破七”,在美元指数下跌以及跨境资金流动监管升级等因素影响下,人民币兑美元汇率在1月3日达到6.9557的低点之后调头向上,开启了持续一个月的上升局面,全月升幅达1.12%。

不过,随后虽然美元指数继续回落,人民币兑美元汇率多数时间按照贬值方向运行。3月1日-5月23日,美元指数下跌约4.3%,同期人民币兑美元仅由6.8800降至6.8897。5月26日,中国外汇交易中心发布公告,在人民币兑美元汇率中间价报价模型中引入逆周期因子,适度对冲非理性的单边预期,引导汇率更加贴近经济基本面。公告发布后,人民币兑美元汇率大幅拉升,从5月24日至6月30日,累计涨幅达到1.64%。

分析师表示,国内经济企稳和美元走弱是今年以来人民币上涨最主要的因素。但是在“防风险”的政策基调下,下半年房地产和基建投资增速可能面临较大的回调压力,经济增长动能将有所下降。另一方面,美元指数在经过上半年的大幅调整后,未来下跌空间可能比较有限。

中国交通银行金融研究中心高级研究员刘健对界面新闻表示,下半年,内部经济增速可能放缓,外部美元指数进一步下跌空间受限,人民币贬值压力或大于上半年。交行对二三四季度中国经济增速的预测分别为6.8%、6.7%,6.6%,均低于今年一季度的6.9%。

中国建设银行总行研究员韩会师日前撰文称,尽管美元的魅力在下降,但直到今天,美元指数仍未跌破2015年以来的主要波动区间,即93-100。“在特朗普光环褪去之后,美元指数可能只是又回到了旧轨道。从年初103的高位跌落至当前的95-96附近之后,美元指数的下跌高潮可能也接近尾声了。”他表示。

由于特朗普新政不及预期,加上其“通俄门”事件的发酵以及近期欧洲央行和英国央行等释放出的货币政策收紧信号,美元连连受重挫。上半年美元指数跌幅约达7%。

另外,美联储的举动仍是下半年的关注焦点。中国银行认为,一旦美联储开启缩表,中国或将再度面临资本外流和人民币贬值压力。外汇储备也将面临估值损失,变现能力减弱。

中国银行国际金融研究所研究员王有鑫认为,美联储可能还要再加息一到两次左右,才能启动缩表。缩表时间可能是今年年底或明年初。美联储无论是减少美债投资规模还是直接抛售美债,都会使美债价格大幅下跌,给我国外汇储备投资带来估值损失。

美国财政部数据显示,截至2017年4月,中国持有1.09万亿美元美国国债,占全部美债市场规模的7%左右,占中国外汇储备余额的36%。美联储持有美国国债规模比中国多一倍。

尽管有以上这些不确定因素,但分析师指出,当前人民币单边贬值预期已经有所消减,特别是人民币中间价引入逆周期因子后,加强了市场对人民币汇率稳定的信心。因此,他们认为,人民币汇率下跌空间也较有限,双向波动会变得扩大。

摩根士丹利在6月28日发布的一份报告中说,考虑到有所缓解的资本外流压力、中国央行对人民币中间价的把握、以及中性偏紧的货币政策等因素,人民币汇率下跌空间将比较有限。预计至2017年底,人民币兑美元汇率在6.9000左右。

韩会师指出,人民币已从去年底的6.96附近升至当前的6.76附近,双向波动的空间已经打开,下一步如何对其充分加以利用,使国民逐渐认可并适应大幅度、高频率的双边震荡应是汇率政策的主要着力点。

他说,人民币在半年内实现了对美元最大约3%的升值幅度,这就为人民币提供了较大的腾挪空间。即使出现连续数日较大幅度的贬值,也不会轻易突破年初的低位。而人民币如果能在6.75-6.96的区间完成两轮以上双边震荡,且多次出现单日400-500个基点,即超过0.5%的波动,就可能令市场不再将人民币短期波动与中长期趋势硬性挂钩。

招商证券宏观首席分析师谢亚轩认为,当前市场对美联储加息预期已经趋于一致。未来看美元指数,不仅要看美国货币政策和经济基本面怎么变,还要关注其对手方变化,比如欧洲和日本。

“可以说,美国的加息、缩表,大家预期得已经比较充分了,但欧洲的变化好像大家预期得还不是很充分。比如它兑现了,那会不会出现一种欧元强,美元弱的局面,阶段性的,我觉得这种可能也是有的。”谢亚轩表示。

他预测,下半年美元指数可能在95-105的区间内波动,而人民币兑美元汇率或将在6.72-7.15的区间震荡。

谢亚轩还说,从外汇市场供求来看,下半年可关注“债券通”的开通,以及未来人民币债券能否纳入三大国际债券指数,从而带来大量资金流入,改善外汇市场供求状况。加之美元可能出现的阶段性走弱局面,人民币汇率也有可能在某一阶段出现较为明显的回升。

所谓债券通,是指今年5月中国人民银行和香港金融管理局做出的一项决定,同意内地基础设施机构和香港基础设施机构开展香港与内地债券市场互联互通合作。7月3日,“北向通”率先开通,即香港及其他国家与地区的境外投资者经由香港与内地基础设施机构之间在交易、托管、结算等方面互联互通的机制安排,投资于内地银行间债券市场。

德意志银行的研究报告指出,“债券通”将极大便利境外资本投资在岸人民币债券市场,预计未来五年外资流入人民币债市的规模或达7000亿-8000亿美元,其中约六成来自各国央行和主权基金,四成来自机构投资者。