余永定套利套汇 余永定:人民币国际化助长了套利套汇

余永定:人民币国际化助长了套利套汇

财经评论

核心提示:正是这种贬值预期导致了人民币的实际贬值。这种看法并非全然不对,但却是脱离中国汇率形成机制的空泛之论。

前一段时间,人民币汇率一度持续贬值。许多外国学者认为,由于中国经济形势恶化,市场产生了人民币贬值预期。正是这种贬值预期导致了人民币的实际贬值。这种看法并非全然不对,但却是脱离中国汇率形成机制的空泛之论。

我认为,本次人民币贬值的原因可概括如下:贸易项下人民币结算的开放使得香港离岸人民币(CNH)外汇市场得以与大陆在岸人民币(CNY)外汇市场并存。由于同时存在两个人民币外汇市场和两个人民币汇率,且资金可以相对自由地跨境流动,套利活动(carry trade)和套汇活动得以大行其道。

由于国际金融环境的变化,CNH和CNY汇差发生逆转。而汇差的逆转又导致套汇方向的逆转和套利由建仓到平仓的逆转。最近CNY的贬值主要是套汇和套利活动发生方向性变化的结果。

建立在这种分析的基础上,笔者认为央行应该减少对外汇市场的干预,扩大汇率双向浮动的范围。与此同时,央行应该暂停以“人民币国际化”的名义,进一步放松对跨境资本自由流动的限制。事实上,“央行宣布4月16日银行间即期外汇市场人民币兑美元交易价浮动幅度由过去的千分之五扩大至百分之一”就是一个积极的改变。

“人民币国际化”助长了套利套汇

CNH汇率是由套利和套汇两种方向相反的作用力的合力所决定的。作为分析的出发点,假设在初始期,大陆利息率高于香港0.5个百分点、香港利息率为0;CNH和CNY的即期汇率都是6.4;CNH和CNY远期市场年升值预期是0。

在上述条件下,投资者从事套利活动是稳赚不赔。设投资者借入一年期的美元,在CNH市场卖美元、买人民币并将人民币存入大陆银行,同时买入一年期的美元远期合同。一年后,投资者手中的1美元就变成了6.

432元人民币。根据远期合同按6.4 的汇率,可换回1.005 美元,偿还银行借款后,投资者得到0.5%的收益。在其他情况给定的条件下,套利活动的发生将导致香港外汇市场上对CNH需求的增加、CNH升值(美元对人民币贬值)。

由于假设初始期CNH远期升值预期为零,即期CNH的升值意味着CNH即期汇率已高于其远期汇率。套利活动的出现必然使CNH汇率上升。假设由于中央银行的干预,CNY汇率始终保持在6.

4的水平上。这样,CNH汇率就将高于CNY汇率。汇差的出现必然导致套汇活动的出现。套汇者在CNH市场用6.368元人民币购买1美元,再在CNY市场用此1美元购买6.4元人民币,获利0.032元人民币,盈利率0.5%。套汇者在CNH市场卖人民币、买美元将导致CNH的贬值。

可见,CNH汇率同时受到两种压力:套利使CNH对美元升值,套汇使CNH对美元贬值。由于人民币升值预期和大陆与香港之间的正利差,以大陆为对象的套利活动应该在很早的时候即已发生。只要香港和大陆之间存在套利活动,CNH汇率就必然高于CNY。

事实上,在正式的CNH市场出现之前,香港人民币汇率就高于CNY汇率。理论上,在全球金融一体化下,对于任何货币来说,只有一个汇率市场、一种汇率,套汇机会转瞬即逝。但由于对过境资本流动的限制和央行对国内外汇市场的不断干预,人民币始终有两个不同汇率。

它们分别由CNY 和CNH外汇市场决定。CNY和CNH汇差的存在导致了大陆和香港之间的套汇活动。当CNH 汇率高于CNY,即香港人民币比大陆更贵的时候,人民币从大陆流向香港,而美元从香港流向大陆。

扩大汇率波动优于推进资本项目自由化

以人民币结算为主要内容的“人民币国际化”打开了大陆机构到香港套汇的闸门。在其他情况不变的条件下,人民币套汇资金流出大陆、流入香港,理应导致CNY升值和CNH贬值,从而使汇差趋于消失。但央行的大规模干预抑制了CNY的升值势头。

CNH市场是自由市场,套汇活动导致的人民币流入本应使CNH贬值。但可以假设套利活动所产生的CNH需求与套汇活动产生的CNH供给相抵消。这样,CNY不升、CNH不降,CNY与CNH之间的汇差得以维持。

只要汇差在6.4~6.368区间内,套汇和套利活动就可以持续进行。出于套汇目的的人民币流出大陆,通过CNH市场汇兑之后,又经过套利活动流回到大陆。套利资金回流是否会抵消套汇资金流出对CNY形成的升值压力呢?一般不会。

从事套利的投资者不会将人民币资产变现,再用人民币来支付来自大陆的出口。境外进口商会直接用美元,而不是到香港购买较贵的CNH来支付大陆的出口商品。不仅如此,套利活动是一种短期资本流动,其性质同直接投资以及其他长期资本非常不同,对后者的替代作用有限。

因此,通过套利活动流回大陆的人民币不会导致CNY外汇市场上美元供给的减少,从而降低CNY的升值压力。总之,大陆和香港之间的套汇和套利活动对CNH的作用相互抵消,使CNY与CNH之间存在汇差,从而套汇和套利活动在相当长时期内持续存在。

“美元大撤离”造成反向链条启动

以上,我们假定美元供给是无限的而仅仅考虑香港外汇市场上人民币的供给与需求。如果美元大规模撤离,因借不到美元或美元借贷成本提高,套利活动向CNH外汇市场注入的美元将会急剧减少,对CNH的需求将受到美元供给的约束。这样,由于人民币供(来自大陆套汇活动的需要)大于求(来自香港套利活动的需要)或美元供(来自从事套利者)不应求(来自套汇者),CNH将贬值。

欧洲银行危机导致的美元大规模撤离正是本次CNH贬值的触发点。在其他情况不变的条件下, CNH的贬值幅度取决于美元离场的规模与速度。如果CNH的贬值导致CNH和CNY汇差消失,套汇活动将会停止。如果CNH的贬值导致CNH汇率低于CNY 汇率,反向套汇活动将会发生。

例如,设CNY 汇率不变,CNH汇率下降到6.41。套汇者在CNH市场出售1美元得到6.41元人民币,在CNY市场可以购买到1.0016美元,套汇收益是0.

0016美元。CNH市场上美元的出售者主要来自大陆的出口商和其他有美元头寸的机构(包括外国机构)。CNH和CNY的反向汇差越大,大陆的出口商和其他有美元头寸的机构就越有积极性在CNH市场卖美元、买人民币,在CNY市场卖人民币、买美元。反向套汇会导致CNH汇率回升和CNY汇率贬值,从而导致汇差的缩小。但如果美元持续大规模逃离香港,反向套汇恐怕不足以扭转CNH的贬值趋势。

由于香港地区美元流动性紧张,大陆与香港之间的利差(或表现为其他形式)将会缩小,加之CNH汇率已经低于CNY汇率,套利活动已经基本没有盈利的空间。与此同时,套利的平仓过程也逐渐展开。在CNH汇率低于CNY汇率的情况下,CNH市场上人民币的需求方是从事反向套汇的大陆企业(特别是出口企业)、跨国公司和一些金融机构。

CNH市场上人民币的供给方大概主要是从事平仓活动的前套利者。套利条件的恶化(利差小于贬值预期)促使香港居民抛售人民币资产。

他们既可以在CNH市场、也可以在CNY市场将变现后的人民币资金兑换成美元。但是,由于CNY市场上人民币较贵,他们可能会尽量在CNY市场上将所持人民币按6.4的价格换成美元,从而对CNY产生贬值压力。换言之,尽管套利活动对CNY汇率的影响有限,但套利活动平仓却会对CNY产生贬值压力。

总之,最近几个月以来美元大规模撤离导致美元紧缺和贬值,CNH汇率由高于CNY汇率变为低于CNY汇率。这一转变触发了反向套汇和套利平仓活动。反向套汇和套利平仓活动对CNY形成贬值压力。如果中央银行对汇率变动不加干预,CNY汇率将贬值,并迅速接近CNH汇率,直至两者之间的汇差消失。

但是,央行也可以通过出售外汇储备、购买CNY来维持CNY汇率的稳定。现在来看,央行基本采取了稳定CNY汇率的政策。与此同时,央行似乎也准备容忍CNY汇率的一定程度的贬值。

“人民币结算”的实质是开放短期资本跨境流动

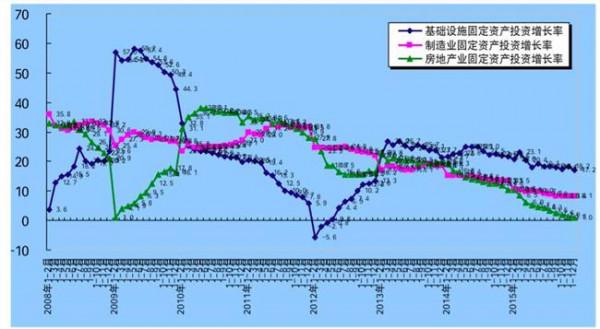

大陆和香港之间套利和套汇活动形势的变化,必然要体现在大陆国际收支平衡表的变化之中。自2010年人民币国际化进入快车道以来,大陆国际收支平衡表发生了什么变化呢?

现在已经可以清楚地看出,中国进口企业使用人民币结算的积极性来自套汇提供的盈利机会。“用人民币结算”新政的实质是开放短期资本的跨境流动。企业的(正向)套汇活动导致中国国际收支平衡表的贷方出现中国短期资本负债增加,即资本流入。

正是这种美元的流入增加了人民币的升值压力。为了抑制人民币升值,央行干预外汇市场,于是在国际收支平衡表的借方出现外汇储备资产增加,即资本流出。中国短期资本负债增加的主要对应方是香港人民币储蓄存款的增加。

套汇活动造成中国国民福利的损失可以用中国外汇储备增加所带来的额外利息收入与中国短期资本负债(以及后来的长期资本负债)所带来的额外利息支出之差衡量。不仅如此,由于美元汇率的长期趋势是贬值,以美元计价的资产(外汇储备)的增加意味着中国将因美元的贬值而遭受进一步的福利损失。

套利活动对中国国际收支平衡表的影响又是怎样的呢?套汇人民币的流出形成CNH市场上人民币的供给,而套利活动则形成CNH市场上人民币的需求。

没有套利活动就无法形成中国资本与金融项目下负债的增加(资本流入)。从“事后”(ex post)的角度来看,人民币套汇资金的流出和套利活动人民币的回流是一枚硬币的两面,两者共同决定了短期资本的流入量。

需要指出的是:所谓人民币是否能够回流的问题是个错误问题。一旦大陆企业在CNH市场上将人民币换成美元,即一旦非居民将美元换成了人民币现金和存款,就形成了相应的中国短期资本负债。此时,人民币已经实现了“回流”。我们所说的“回流机制”只不过是使非居民能够将一种形式的人民币资产转变为另一种形式的人民币资产(如从人民币现金和存款转化为人民币债券和人民币FDI)。

一种观点认为,通过进口人民币结算流出的人民币将以非居民的人民币投资的形式回流;这种回流将使外汇储备恢复到原有水平。这种情况只有当短期资本负债和长期资本负债具有完全替代性的时候才可以发生。但是,在CNH市场上购买人民币,从而持有人民币现金和存款的非居民的投资动机与跨国公司从事对华长期投资的动机完全不同。

由于对外国直接投资的人民币兑换已经没有限制,外国投资者对华长期投资完全可以在CNY市场上购买人民币,而无需绕道香港去购买更为昂贵的人民币。

还有一种观点认为,由于境外人民币存量的增加,外国进口商将会用人民币支付进口(大陆的出口)。但是,为了购买中国的产品,如果外国进口商可以在大陆外汇市场用100美元购买640元人民币,他们为什么要跑到香港——那里人民币较贵,设汇率为6.3——用100美元换取630元人民币呢?

自2011年9月中旬以来,风云突变。由于美元大规模撤离香港,导致CNH汇率贬值、以致低于CNY汇率。反向套汇活动的机会突然出现。反向套汇和套利平仓将对中国的国际收支平衡表产生何种影响呢?在中国的国际收支平衡表上,贸易顺差虽有减少但依然为正。

长期资本的负债和资产项目似乎并未发生显著变化(这种情况可能以后会发生变化,也许变化已经发生但目前尚未为统计所反映)。主要的变化发生在“其他资本”项目下的“短缺资本的资产”和“负债”项目,即短期资本的资产增加和短期资本的负债减少。央行的干预导致中国国际收支平衡表上外汇储备减少。套利活动的平仓导致中国国际收支平衡表上中国短期资本项目下的负债减少。

由于外汇储备收益率极低,美元资产减少和人民币资产增加有利于中国减少资本损失。反向套汇似乎纠正了正向套汇对中国海外资产负债币种结构的不利影响。但这种外汇储备的减少是短期的,不是通过贸易逆差或长期资本流出实现的,很容易逆转,因而好处有限。

无论如何,反向套汇的发生和套利平仓导致的香港人民币资产遭到抛售,无疑是中国“人民币国际化进程”的重大挫折。事实已经证明,建立在人民币升值预期基础上的“人民币国际化”是不可持续的。

加速推进资本项目自由化是危险的

中央银行首先要面对的政策选择是:干预CNY外汇市场、保持CNY汇率稳定,还是放大CNY汇率波动区间,甚至放弃对外汇市场的干预,听任CNY汇率自由浮动?

反向套汇者要在CNY外汇市场上卖人民币、买美元,如果维持汇率不变甚至升值,则意味着反向套汇者将得到丰厚的套汇利润,其他一切早已取得人民币头寸的投机者将“饱食远飏”。央行的干预将导致两个汇率和套汇机会的长期存在。而套汇成为利益集团牟利的重要手段是对市场经济的激励机制的严重扭曲,后果堪忧。如果央行允许CNY随CNH贬值,则反向套汇成本就会大幅度提高,以致使反向套汇变得无利可图,从而归于消失。

不能排除CNH 因为欧洲危机、美元短缺的恶化而对美元进一步贬值的可能。如果央行不干预CNY外汇市场,CNY很可能随CNH的贬值而进一步贬值。在当前CNY市场上,CNY的贬值压力主要来自反向套汇(以及较小程度上的套利平仓)而不是基于经济基本面恶化的美元外逃。

因而更大的可能性是:当香港人民币存量大幅度收缩之后,由于可供“回流”的人民币渐趋枯竭,反向套汇的势头将削弱,即便不干预,CNY汇率也应该能够稳定下来。

中国目前仍然保持着经常项目顺差和长期资本项目顺差。中国经济的基本面支持升值而不是贬值。扩大人民币汇率浮动区间或放弃对外汇市场的干预并不会导致人民币的大幅持续贬值(我们过去害怕升值,难道突然又变得害怕贬值了?)。由于汇率出现了双向波动,中国应该加速汇率形成机制的市场化改革。为慎重起见,改革可以从加大汇率上下浮动区间开始。

当前国际金融危机的阴影并未散去,新的危机仍在酝酿之中。中国的国内形势亦不容乐观:房市和股市形势险恶,国际投机资本蠢蠢欲动。在这种情况下,给出资本项目自由化(人民币可兑换)时间表(据说是5年),加速推进资本项目自由化是危险的。东亚金融危机的殷鉴不远,我们必须三思而后行。