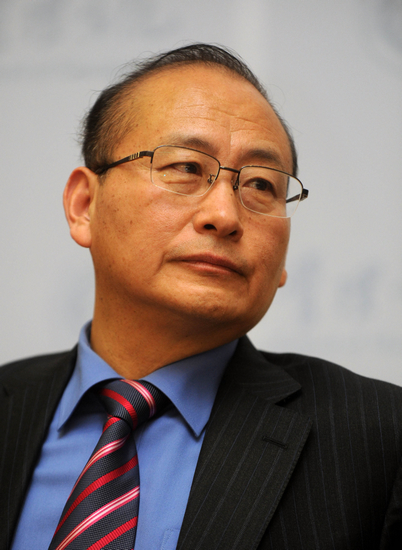

牛锡明事业部 交行董事长牛锡明:事业部 子公司 新引擎如何发动?

任何一场改革的推进,都有其动力和阻力。也正是因此,当方向既定,速率的控制和路径的选择,才显得格外重要。

同样的,大中型银行们要走综合化、集团化发展道路,也是大势所趋。但如何形成一套机制,让曾经各奏其谱的子公司真正协同起来演奏交响乐,仍是有待探索的新课题。

"打造新利润极"已是银行业当务之急,也是交行深改重头戏。

事业部:

愉见财经:我在行业的采访中听到过三种对事业部的"非议",请问交行选择怎样的路径来突破?第一个"非议":有观点称,事业部与分行逐利,导致分行配合的积极性不高。

我们有一个重要的原则:事业部制不与分行争利、争地盘,这也是选择拉出哪些行业作为事业部的一项依据。比如,把分行做不了、做不好的业务集中起来去做,我们建立了金融市场、贵金属、离岸、票据、信用卡中心等"事业部";那些光靠分行做还不够好、需要总行设牵头部门来做的业务,我们就先做成"准事业部",现挂牌的有托管中心、资管中心、私人银行中心、北京集团客户部。省直分行也推进了大客户准事业部改革。

至于分行,今后的职能是要直接开展营销,争取成为营销的主力军,重点进行两项探索:一是探索大客户"集中营销、统一授信、一站式审批",提升大客户的营销层次,由分行甚至总行直接发起业务流程;二是建立更多的利润中心直接盈利,分行的公司客户、个人客户部门要直接走向市场营销客户。

今后,交行将建立"客户分层服务营销体系":大客户由总行、省级分行直接服务,中型客户由城市分行直接服务,小微企业和个人客户由支行网点及远程银行提供服务。

牛锡明:交行的事业部部门和人员考核、资源配置、人员职级等方面的制度框架,将以市场化为原则。实施"双挂钩"资源配置机制,营业费用与利润或收入挂钩、工资奖金与经营利润挂钩,使事业部的工资、奖金总额与经营利润增长情况直接挂钩。

愉见财经:第三个"非议":有观点称,事业部需要的人财物支配体系、业务授权体系还不到位,又不能从旧有的管理职能里完全松绑出来,以至于其成为不伦不类的新机构。

在政策上,我们也会加大倾斜力度:一是改革FTP资源配置机制,将资源分配权授权至前台,重点支持事业部等前台部门的重点客户和重点业务;采取浮动预算的方式,根据资源使用成效灵活调整资源总额。二是针对事业部、省辖行及相关产品、业务构建可收可放的专项授权机制。三是以系统再造推进制度流程再造,构建客户拓展、产品创新、风险防控的系统支撑平台。

牛锡明:一是和线上"第二交行"配合起来,推进事业部业务互联网化,聚焦传统模式服务不了和服务不到的客户群,做深财富管理;二是探索行业事业部改革,围绕若干个行业、若干核心企业进一步探索模式;三是探索消费信贷、小微金融、社区银行等业务事业部制运作的模式。

子公司:

愉见财经:交行深改中打算用怎样的机制,让子公司真正发挥协同效应?

这"五大板块"包括公司客户板块、同业客户板块、个人客户板块、风险管理板块、互联网金融板块。其中,公司、同业、个金三大客户板块要成为市场竞争、拓展业务的主力,风险管理要与三大客户板块有效对接,平衡效率与风险,互联网金融要以打造线上"第二交行"为目标,成为新增长点。

从产品来看,银行和非银行金融产品也将被放在一个"产品篮"中;从风控来看,在严格建立风险"防火墙"的同时,将实施集团统一的风险管控政策。不过,这并不代表总行会干预子公司,它将仍保留内部独立运作机制。