营 口 港:定向增发带来估值的不确定

作为以散杂货装卸为主的码头运营商,公司主要货种金属矿石、钢材和石油及制品受益于腹地经济发展,需求强劲,增长前景非常明确。基于现有资产的净利润增长最近两年将保持在22%以上。

公司定向增发方案的公布启动了营口港集团整体上市的进程。如果今年增发完成,公司业绩将明显摊薄,2007~2009年EPS分别降低为0.305元、0.371元、0.432元,分别摊薄46.1%、46.5%、46.0%,对应的动态市盈率为61、50、43。我们认为该增发方案在股东大会上获得通过的难度很大。

假设公司的增发方案未能通过,基于公司现有资产,我们预计公司2007~2009年实现销售收入分别为:1,007百万元、1,164百万元、1,282百万元;实现净利润分别为:199百万元、243百万元、280百万元;EPS分别为:0.571元、0.698元、0.804元。

通过相对估值和绝对估值,假设定向增发未能通过实施,在现有资产基础上我们认为公司的合理股价在19.54元-22.34元之间。我们建议持有。

我们认为任何港口的发展都必须都必须得到国家的支持和推动,这是港口获得持续发展的关键性因素之一。

根据2006年9月公布的由交通部与国家发展和改革委员会联合组织编制《全国沿海港口布局规划》,营口港是环渤海港口群中枢纽港之一,是铁矿石和石油两大运输系统的重要组成部分。

我们认为港口所处区位和服务的经济腹地也是决定其发展的关键性因素之一。

营口是国家批准的全国第一批对外开放的十四个沿海城市之一,地处东北亚经济圈的核心地带、渤海辽东湾东北岸,位于辽宁中部城市群经济区和辽东半岛经济区的结合部,与省内的沈阳、大连、丹东、锦州四个城市距离几乎相等,具有特殊区位优势。

营口港具有良好的通航条件,可四季通航,是东北腹地最近的出海口,东北第二大港。

营口港现有鲅鱼圈和营口老港两个港区,目前正在开发建设包括30万吨原油码头在内的仙人岛深水港区。

营口港与经济腹地的陆上距离比大连港近200公里,散货每吨运输成本节约10-20元,集装箱每标准箱运输成本节约1500元左右,陆上运输成本低是其与周边港口竞争的明显优势,是东北经济区进出口货物最经济的优选运输链。

沈阳经济区"6+1"模式唯一出海港。

“6”指的是沈阳、铁岭等辽宁省六个主要工业城市,而“1”则是出海口营口港。这是辽宁省工业化程度最高的七个城市,具有高度密集、产业关联紧密等多方面的优势,GDP占全省60%以上。顶点财经

营口港直接经济腹地以沈阳经济圈(包括沈阳、鞍山、抚顺、本溪、辽阳、铁岭及营口市)为主,间接腹地主要包括辽宁省、吉林省、黑龙江省和内蒙古东部三市一盟,同时面向环渤海。

辽宁省“五点一线”环渤海整体开发战略为营口港发展提供了直接推动力,将为营口港带来持续稳定的吞吐量增长。“五点一线”战略具体内容包括:重点开发建设大连长兴岛、营口沿海产业基地、辽西锦州湾、丹东产业园区和大连庄河花园口岸工业园区;建设贯穿黄渤海沿岸的滨海公路,形成沿海经济带,进而创造对外开放新优势。

营口作为东北及环渤海地区综合优势最佳和最具经济增长潜力的地区,其沿海产业基地成沿海开放的“五点一线”中的重要一点。辽宁(营口)沿海产业基地包括:产业基地主体区域、营口仙人岛能源化工区、营口冶金及重装备工业区三个部分,重点发展高加工度的原材料工业、纺织服装业、炼油、乙烯、芳烃及相关配套上下游产业、钢铁及深加工产业、冶金及矿山重型机械等装备制造产业。

完备的集疏运系统..好的集疏运系统是保证港口能够顺利运转的必备条件。

营口港的集疏运主要有公路、铁路、水运及管道等运输方式。

沈大高速、哈大公路等10条过境公路,公路总里程2150公里。营口港所在的辽宁省在我国率先实现了所有省辖市都有高速公路连接。

沈大铁路、沙鲅铁路沟通了营口与全国铁路网的连接。东北三省铁路通行里程13219公里,营运里程占全国的18.1%,居全国各大经济区之首,铁路密度1.17公里/百平方公里,干线网距120公里以内,是全国铁路平均密度的2.17倍,也是全国唯一达到线网化水平的地区。

营口港市内有两条跨市输油管道通向鲅鱼圈港区,还有一条跨省输油管道经过营口境内,专用输油管道直达辽河油田和抚顺石化。管道现已形成贯穿东北三省,连接主要油田、炼厂和港口的输油网络。

营口港目前正准备建设沙鲅铁路复线,远期将建设直达仙人岛港区的疏港铁路和疏港公路,整个集疏运铁路系统将更加完善。

2007年4月8日,沈阳近海经济区正式与营口港务集团签订了建立沈阳近海物流港的协议。辽宁中部六城市的货物只需沿沈西工业走廊抵达近海物流港就可安全准备入海,从而极大节约运输成本。营口港作为辽宁中部城市群经济区出海口的优势地位进一步得到确认。

综合竞争力评价..受益于振兴东北战略的实施,营口港近年来货物吞吐量增长迅速,其增速明显快于全国平均水平。

由中国国际海运网和大连海事大学世界经济研究所共同撰写的2006中国港口综合竞争力指数排行榜中营口港各项指标都很平均,排名第十,被评为最具潜力型的港口。

公司目前的散杂货装卸货种较多,主要有金属矿石、钢材、非矿、石油及制品、非矿、煤炭、粮食、化肥及农药等,金属矿石、钢材和石油及制品是其优势货种,三者占整个公司吞吐量比例超过77%。

鞍钢、本钢、抚钢、营口中板等大型钢铁企业都位于营口港的直接经济腹地,每年需要进口大量的铁矿石。以前由于营口港缺乏处理能力而流失的铁矿石吞吐量在铁矿石专用泊位投产后纷纷回流,直接导致近年来金属矿石吞吐量的快速增长。

相对于周边大连和锦州港,营口港距离各钢厂的陆路距离最近,可以节省大量运费,这也是钢厂选择金属矿石在营口港上岸的最大原因。顶点财经

营口新建钢铁项目提供充足金属矿石货源,未来增长前景明确。

鞍钢集团目前正在建设的营口项目一期工程设计能力为500万吨,预计2008年下半年投产,实现200万吨左右的产量。2009年全部达产,达到500万吨。该项目最终将扩充产能到1000万吨。

鞍钢营口项目的金属矿石基本依靠进口,按照1:1.6的钢与金属矿石的大概比例,鞍钢项目2008年将带来320万吨左右的金属矿石进口量,2009年将带来800万吨左右的金属矿石进口量,最终将带来1600万吨左右的金属矿石进口量,需求得到充分保证。

五矿营口中板厂150万吨宽厚板项目也已经开工建设,将在2008年底前完成。该项目也将带来至少240万吨左右的金属矿石需求。

钢铁是公司装卸的第二大货种,主要来自于经济腹地钢铁厂钢材的出口和下水南运。

鞍钢2006年出口钢材300万吨,占产量的22%;今年预计出口比例将提高25%,达到400万吨左右。

随着鞍钢营口项目和五矿营口中板厂项目的陆续投产,钢铁出口量和下水南运量将持续增长。

我们认为金属矿石和钢材是公司最值得看好和期待的货种,它们为公司的长期持续发展提供了稳定的货源,增长是完全可以预期的。

公司的油品客户主要是抚顺石化、辽河石化、吉林化工。他们都建有直达港区的输油管道,需求稳定,未来仍将保持增长。

盘锦华锦60万吨乙烯项目将在2008年投产;抚顺石化100万吨乙烯项目将在2009年投产。这些新项目的建成也将带来新的吞吐量。

集团目前正和吉林化工讨论合作,吉林化工可能在营口建设新的石化分厂,该项目至少带来超过600万吨的吞吐量。集团已经开工在仙人岛港区建设新的原油码头、成品油码头和液体化工码头以满足新的需求。

营口港发展集装箱时间较晚,由于基数低,呈现高增长态势。2001年到2006年的复合增长率高达36.8%,高于全国27%的平均水平。

营口港经济腹地的特点决定了其集装箱以内贸箱为主,2006年内贸箱比例为88%。

我们认为今后营口港集装箱仍将会继续高速发展,主要考虑以下因素:

随着振兴东北战略的实施,营口港经济腹地国民经济持续稳定增长,作为东北最近的出海口,外贸进出口也会加快,外贸箱比例有望提高。

随着经济的发展,集装箱化率水平也会逐步上升。我们估计目前营口港腹地的集装箱化率水平不会超过30%;而国际上成熟市场的集装箱化率一般超过80%。

营口集装箱码头***是营口港最主要的集装箱码头运营商,几乎垄断了整个营口港的集装箱装卸。公司拥有其50%的股权,通过获取投资收益分享营口港集装箱高速发展的成果。2006年营口集装箱码头***为公司贡献了2079万元的投资收益,我们预期2007年将增加到2703万元。

公司同时将自身拥有的51#泊位租赁给营口集装箱码头***。根据租赁协议,营口集装箱码头***向公司和营口港集团租赁51#、52#泊位及机械,以每年50万TEU为基数支付租费3600万,每增加10万TEU增加450万元。集团和公司按照55%:45%比例进行分配。租赁费用是公司其他业务利润的主要来源。我们预计将稳定增长。

定向增发导致业绩摊薄明显定向增发保证控股权..我们认为公司向营口港集团定向增发股份是势在必行。

公司可转债转股完成后股份总数增加到3.49亿股,营口港集团持股比例从49.54%下降到36.51%,控股权明显削弱,这在港口企业里面是很少见的。

为了确保对公司的控股地位,营口港集团需要通过定向增发方式来提高在公司的持股比例。考虑到未来通过资本市场募集资金的需要,营口港集团也需要通过定向增发先提高自己的持股比例,以保证第一大股东的控股地位。

“十一五”期间,营口港规划投资145亿元用于码头及配套设施建设,新建泊位16个,新增散杂货吞吐能力4535万吨、集装箱吞吐能力150万TEU。如此大的资金需求对于营口港集团来说是不小的压力。

营口港集团总裁、公司董事长高宝玉今年3月在接受上证报采访时明确表示,为了避免营口港内部竞争,营口港集团将在今后3至5年,通过资本市场再融资的方式,使营口港的主业资产、主营业务收入全部进入股份公司。

通过注入资产,充分利用资本市场的融资功能,营口港集团可以筹集到建设新泊位所需的大量资金,同时逐步实现集团的整体上市战略,一举两得。

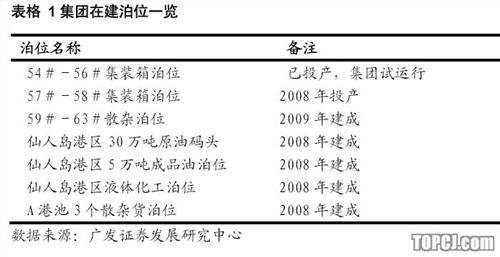

公司于4月25日发布公告,公司将向营口港集团增发股份购买其在鲅鱼圈港区已经建成并完成竣工验收或者在近期可完成竣工验收的全部泊位资产和业务。

拟购买资产的暂估价值为人民币585,000万元;发行价格不低于13.10元,最终发行价格尚需相关董事会和股东大会批准;拟发行股份数量不超过44,656万股。

购买资产的最终价格将参照评估机构出具的资产评估结果确定,公司预计上述资产评估工作将在2007年5月下旬完成。

如果本次定向增发完成,公司的总股本将从3.49亿股增加到7.95亿股,营口港集团集团的持股比例将从原来的36.51%增加到72.16%,从相对控股变变更为绝对控股。同时公司的总资产将急剧膨胀,净增58.5亿元,接近于现有资产规模的两倍。

营口港集团集团通过本次定向增发将目前在鲅鱼圈港区的全部运营性资产注入了公司,同时承诺其他在建的泊位,待竣工验收手续完备后也将转让给公司。我们认为,由于公司规模较小,营口港集团只能采取分批注入资产的方式来实现其整体上市的战略。

我们认为,本次收购的资产总体上将增加公司的利润总额,但由于增发的股份数量大,将明显摊薄每股收益。

本次收购的主要资产16#、17#泊位本身已经租赁给公司,其利润已经在公司得以体现,收购完成后其折旧费用甚至还略高于公司目前的租赁费用。

22#、46#、47#三个散杂货泊位由于能力限制和货种因素,其盈利能力一般,低于公司现有泊位的盈利水平。

假设增发完成后,则公司2007~2009年对应的动态市盈率将高达61、50、43,高于目前国内A股港口上市公司平均45倍的市盈率,估值上缺乏吸引力。

本次增发为关联交易,营口港集团将在股东大会回避表决。公司目前前十大股东全部为机构投资者,如何获得机构投资者的支持,将是本次增发方案能否在股东大会上获得通过的关键。由于本次定向增发方案存在明显的摊薄效应,我们认为在股东大会上通过的难度很大,有很大可能会被否决。

盈利预测及说明关键假设及说明..我们预计随着进口矿石量的增加金属矿石的费率07年较06年略有上升到18元/吨;石油及制品的费率07年较06年小幅提高到17元/吨。

税率及其它重要假设.. 07年按33%的所得税率预测,08年后按照25%的所得税预测。

根据国家技术改造国产设备投资抵免企业所得税的相关规定,我们预测公司07年可抵免所得税10百万。

根据盈利预测模型,预计公司2007~2009年实现销售收入分别为:1,007百万元、1,164百万元、1,282百万元,同比分别增长18.9%、15.5%、10.2%。

预计公司2007~2009年净利润分别为:199百万元、243百万元、280百万元,同比分别增长23.6%、22.4%、15.1%。

预计公司2007~2009年EPS分别为:0.571元、0.698元、0.804元。

参照国内A股同期港口行业平均估值水平,同时考虑其成长性,假设定向增发方案被否决,基于营口港现有的资产,我们认为给予营口港28-32倍的PE比较合理。预计2008年EPS为0.698元,对应股价为19.54元-22.34元。

主要假设..无风险利率为3.59%,风险溢价为6.99%;..交通设施行业的Beta值为0.88;..我们采用WACC方法计算合理股价;..永续增长率为4%。

DCF估值结果显示,公司的合理股价为9.25元。

定向增发方案得以通过并最终实施,导致公司业绩明显摊薄。

经济增长周期波动性风险。港口为基础服务性行业,经济增长的周期性波动对港口运存在较大影响。如果经济增长发生波动,可能影响港口货物运输需求量,进而将影响公司的吞吐量和经营业绩。