向松祚创业 向松祚:瞄准全球产业演进方向 构建全民创新体系

中国经济增速放缓。不久前公布的经济数据显示,一季度GDP同比增长7%,增速较去年同期下降0.4个百分点,是2009年一季度以来的最低。这意味着,没有给7%的年增长目标留出足够的缓冲空间。同时,3月份工业生产、固定资产投资和社会消费品零售总额等主要经济指标等也出现下滑。

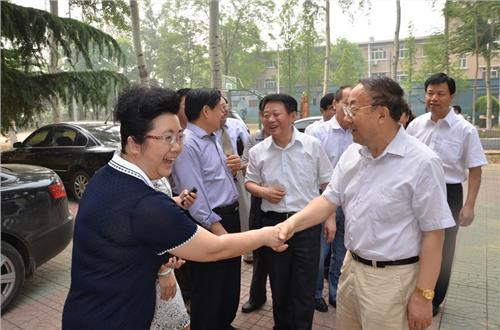

中国经济调结构和稳增长的主题没有变,然而,挑战面前,风险加大,如何应对也越来越考验执政者的智慧。时代周报就此采访了中国农业银行(601288,股吧)首席经济学家向松祚。

增速持续放缓是历史必然趋势

时代周报:一季度国内生产总值创出六年来低点,投资、消费、外贸三驾马车同时减速,3月份发电量再度出现负增长,中国实体经济似乎面临几年来最寒冷的时点。你认为中国经济的稳定遭到威胁了吗?

向松祚:应该说,中国经济下行的幅度和速度超过了许多人的预期。从很多层面上,我们还没有对此做好准备,还没有找到真正切实有效的应对举措,应对办法差不多还是传统的办法。尤其是企业和行业层面,许多企业家对经济增速持续放缓的“新常态”不适应,没有找到企业转型升级的新增长点。这是可以理解的。

第一,中国经济增速持续放缓是一个历史的必然趋势,经济规律或自然规律告诉我们,没有哪个国家能够长期实现经济的高速增长,边际投资报酬下降的规律必然发挥作用,边际消费趋向下降的规律必然发挥作用,边际要素成本上升的规律必然发挥作用,这就意味着我国投资、消费和出口的增速必然逐渐下降。

第二,中国经济增速放缓是全球整体经济陷入长期低速增长—所谓“大平庸时代”—的必然结果,也是全球经济整体陷入“脱实向虚”困境的必然结果,这个问题仅靠中国国内经济政策难以解决。

第三,财政政策、货币政策、信贷政策等宏观经济政策的边际效果逐渐下降,依靠宏观政策刺激投资和消费需求的能力日益弱化。最近6年,尽管我国货币和信贷扩大规模庞大,经济增速却持续放缓,充分说明宏观经济政策难以抵消或抗拒经济内在规律本身的威力。

第四,具体而言,我国经济增速持续放缓乃是过去多年持续高速扩张尤其是制造业和房地产产能扩张的必然结果。目前经济增速持续放缓主要源自制造业和房地产投资增速的大幅度下降。

第五,本质上讲,经济增速放缓的原因是全要素生产力增速的下降,尽管我们还很难准确测算全要素生产力。

为应对经济增速持续放缓,必须妥善制定短期和中长期的政策和策略。短期政策是尽可能发挥需求管理政策的作用(需求管理政策主要是财政政策和货币政策),稳定国内投资和消费需求;中长期政策则必须致力全面提升全要素生产力,核心就是瞄准全球产业演进方向和制高点,构建全国或全民创新体系,加大科研投入,制定品牌战略,努力在未来20-30年之内跃居全球产业链的中高端。

同时必须以大幅度降低能耗和治理环境为主要抓手,迫使和推动企业实现经营模式的转型。

人民币可以适当幅度贬值

时代周报:在经济下行压力下,人民币有贬值的必要吗?

向松祚:2015年第一季度,美元相对一篮子货币升值幅度达到11%。2014年一年内,美元相对一篮子货币升值高达22%。由于人民币名义汇率主要还是与美元挂钩,美元大幅度升值让人民币的实际汇率(或叫真实汇率)相对一篮子货币出现较大幅度升值,对我国出口企业有较大冲击。

有鉴于此,人民币汇率政策可以采取两种举措。一是适当幅度贬值,二是进一步放宽浮动幅度。虽然我们反对“以邻为壑”的竞争性贬值政策,但也不能眼看着日本和欧元区放任货币贬值而不采取任何动作。

时代周报:你认为在经济下行的背景下,股市这一轮上涨的原因是什么?

向松祚:原因很简单。一是资金推动,二是预期推动。实体经济不好,房地产趋冷,银行存款利率较低,中国人又特别喜欢追逐不切实际的高回报,所以都跑到股市来“博傻”或“碰运气”了,这是小孩子也知道的简单常识。二是预期推动,各种政策纷纷出台,看起来都是利好。

主流媒体天天力挺牛市,谁不说是牛市就是不正确。这样的氛围下,股市不疯涨还真是天理不容啊。我知道虚拟经济脱离实体经济自我暴涨是世界性的现象,2009年以来,全球股市平均上涨幅度高达150%,实体经济(真实GDP)涨幅10%都不到。然而,我也知道,这种虚实严重背离的局面蕴含着极大风险。大家好自为之吧。

时代周报:在经济减速的阶段,“互联网金融”的繁荣会对经济产生什么影响?

向松祚:究竟什么是“互联网金融”,现在大家都还说不清楚。互联网大幅度降低交易费用,肯定会深刻改变金融生态。既然目前大家都还看不清楚,就先让企业家和市场自己去试验、检验和淘汰吧。当然,对于明显的违规违法行为要坚决打击。确实有些所谓互联网金融企业变相搞违法经营,特别是打着互联网金融创新的幌子搞所谓资金池、高利贷,甚至公然地诈骗,这必须坚决绳之以法。

中央政府重组债务的能力几乎无限

时代周报:过去几年,中国政府和企业积累了很多的债务,有人认为中国的金融风险已经很大,也有人说政府有足够的控制金融风险的办法,你是怎么看的?

向松祚:我国的金融风险主要有三大项:一是制造业和房地产行业里相当多的企业负债过高或杠杆率过高,经济持续减速,企业收入和利润增速锐减甚至亏损,企业还本付息日渐困难,银行不良贷款将较快增长。二是企业之间的担保链和互保链、民间高利贷、P2P平台违规发放高利贷、融资融券高杠杆融资炒股。

据不完全统计,目前高息拆借入股市的资金规模接近3万亿。高利贷的风险和危害极大。企业担保链和互保链往往牵涉多家企业,只要一家出问题,就立刻引发多米诺骨牌效应。

连经营状况良好的企业也会拖垮。三是房地产量价齐跌可能导致某些炒房者陷入负资产和按揭断供的困境。至于地方政府债务,看起来风险也很大,不过中央政府重组债务的能力几乎无限,借新还旧、借长债还短债、展期等都是办法,债务重整也有合理性,因为政府债务融资所投资的项目绝大多数是具有长期内在经济价值的。

我们在发展长期债市(包括国债、地方政府债、公司债、垃圾债等)方面,胆子还可以大一些,步子还可以快一些。

时代周报:中国经济需要去杠杆吗?

向松祚:这个问题需要具体分析。制造业和房地产行业里面的许多大中型企业杠杆率过高,急需补充资本金、去杠杆。国有企业多数负债率偏高,需要补充资本金和去杠杆。中小微型企业还应该适度增加杠杆或负债。我国政府债务总体不高,还有增加杠杆的空间。

家庭或个人绝大多数没有杠杆或负债率极低,当然能够增加负债,所以银行和金融机构应该多增加对居民个人的各种信贷支持。所以加杠杆还是减杠杆需要具体分析,不能一概而论。我建议监管部门或商业银行将企业负债率作为考核授信的关键指标之一,譬如负债率超过60%的制造业和房地产企业,原则上不能再增加银行贷款,反而要收回银行贷款,强迫企业增加资本金。

企业不能依靠银行信贷或民间借贷搞盲目扩张,主要应该依靠经营现金流或利润来自我积累,那才是可以持续的经营之道。

时代周报:货币政策调结构能起到作用吗?不少观点认为定向宽松效果不一定“定向”,钱放出去之后其实没法控制,你也提到要防止信贷资金进入股市,对此你怎么看?

向松祚:货币政策是间接调控政策,需要结构性的信贷政策来配合。信贷政策当然可以发挥调结构的作用。一是商业银行必须根据国家产业政府制订信贷政策指引;二是“有松有紧、有收有放”的信贷政策必须有具体的执行指标,落到实处,不该增加授信的行业和企业就要坚决收。

三是严惩那些变相将信贷资金投入股市或非主业经营的企业。这些都是很容易做到的。真正推动实体经济的是信贷不是货币,货币政策需要有效的传导机制才能改变信贷。信贷政策本身就是结构性政策。