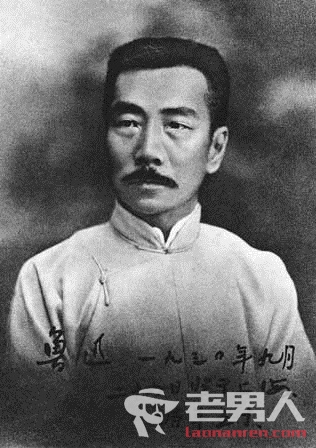

赵丹阳的故乡 倔强的赵丹阳 孤独的赤子之心

作为中国价值投资的领军人物,赵丹阳又一次站在舆论的风口浪尖上。而上一次成为投资界舆论的焦点要追溯到2004年,赵丹阳与深国投合作成立了赤子之心中国集合资金信托一期,这是国内第一支阳光信托私募基金;更让投资者对其印象深刻的是他在A股最低迷的时候坚定地选择“看多中国,做多中国”。

2002年,香港仍未走出亚洲金融风暴的阴影,股市非常低迷,恒生指数在1万点左右,国企指数在2000点左右。2003年1月,赵丹阳于香港成立了赤子之心中国成长基金,投资于在香港上市的中国概念股。在股市最低迷的时候,他放言,国企指数未来若干年有望挑战1万点。

这一观点在当时被许多人所视为笑话。但国企指数后来的走势,却证实了他的预言。与此同时,截至2006年11月16日,赤子之心中国成长投资基金也以424。28%的累计收益率在私募界傲视群雄。

2004年初,内地A股市场已经下跌近3年,就在大家还在为漫长的熊市苦恼时,赵丹阳和深国投合作成立了赤子之心中国集合资金信托一期,这是国内首只阳光信托私募基金。赵丹阳认为系统性风险已经释放,A股很多股票的估值已趋近合理甚至低估。

而赤子之心2004年、2005年年度加权收益率分别达13。98%和23。13%也印证他的判断,而同期上证指数分别下跌26%和8。33%。赵丹阳也因此获得了“中国私募教父”称号。

但正是这位“熊市英雄”,在牛气冲天的2007年缺频频踏空。他旗下的香港赤子之心中国成长基金2007年加权收益率约为13%,而同期恒生指数上升38。06%,国企指数上升54。32%;赤子之心中国集合资金信托一期全年加权收益率约为48%,但同期上证指数升幅达96。

7%。同任何相关指数相比,其产品收益率都远远落后。赵丹阳在2007年岁末致投资者的一封信中,就此向投资者表达了歉意:“对赤子之心的投资者而言,去年是艰苦的一年。” 清盘争议——价值投资or趋势交易?

为什么在熊市硕果累累的赵丹阳在牛市中却表现不佳呢?价值投资是否适合中国A股市场?价值投资和技术分析究竟孰优孰劣?赵丹阳的撤离在投资界引发了热烈的讨论。

有分析师认为,赵丹阳的问题出在过于相信自己的判断,对未来的不确定性和多元走势没有客观的认识,对中国资本市场的特殊结构没有充分的考虑,只凭借了普遍性的价值投资基本原理,而没有考虑在一个具体市场的特殊性,并且在决策操作过程中不给自己留余地,操作极端化了。

如果赵丹阳的减仓步骤是分级减持,3000点出一部分、4000点出一部分、5000点出一部分、6000点出一部分,最后在任何条件下都留一部分,他就不会遇到这种困境。 《VALUE》杂志主编张志雄也加入了此次论战,他认为,赵丹阳作为巨额资金的管理者,应该本着为投资者创造价值的态度积极投资,而不应该对市场表现得如此悲观。

当然也有不少同行支持赵丹阳的决定。“挺赵”的代表人物董宝珍对媒体表示,“熊市中的成功者比的是投资者水平,牛市中的成功者比的常是谁更能冒险。”作为私募基金经理的董宝珍认为,赵丹阳在3500点后看空并且清仓,此后一直没有入市,一方面说明其本人有着明确的投资逻辑和理念;另一方面也说明,他能坚持自己的理念,毕竟很少有人能够抵御牛市赚钱效应的诱惑。

虽然大家对赵丹阳的市场判断并不认同,但这并不妨碍投资者对其道德的赞誉。因为不同的人有不同的投资理念,操作方式也不尽相同。对于赵丹阳作为职业投资人的专业素养大家一致认可,认为其是一个有个性、有魄力、敢于坚持的投资者。很多人将赵丹阳这次主动清盘与巴菲特1969年解散合伙人公司、老虎基金解散相提并论,这些事件的共同就是本质就是不拿投资者的钱去冒险,坚守自己的投资理念。

据知情人士透露,赵丹阳牵头管理的国内五只信托产品总规模约为15亿,管理费约为1。5%,而绩效费则为超额收益的20%,即使不考虑绩效提成,每年收取的管理费也极为可观。能够毅然放弃如此丰厚的报酬,足以可见对投资者的负责,对自己投资理念的坚持!如同几年前开创阳光私募之路一样,他的退出又树立了私募基金业的一个道德价值标杆。

清盘影响:给市场的非理性泼了盆冷水

虽然赵丹阳在2007年的业绩并称不上理想,但凭借其多年来积累的声誉,赵丹阳的撤离对A股市场还是造成了一种心理上的打击。A股已经没有符合他投资标准的股票了,这一观点从一个旗帜式人物口中说出,其影响力确实不容小视。

倔强的赵丹阳没有对市场低头,而是宁愿选择孤独的消逝。对赵丹阳来说,离开既是对投资者的负责,也是对自己投资理念的坚持,也许这是是一种最好的选择。

赵丹阳离去时留给市场几个值得深思的问题:

1、目前市场的整体平均市盈率水平合理吗?2、公司股票的市盈率水平合理吗?3、市盈率指标足以反映公司的内在风险吗?4、是否有更好的风险——收益的测度手段?

赵丹阳及赤子之心系列产品简介

赵丹阳出生于70年代,毕业于厦门大学,获系统工程学士学位。有着复杂的从业背景:大学毕业后因好奇心驱使,去了遥远的南非。1995年回国,接下来几年一门心思扑在与朋友合伙经营的电子厂上。1998年,转出实业,开始在香港为朋友打理资产。1994年出国,从事实业投资与贸易,1996年进入证券业后,长期从事资产管理。2002年受邀加盟国泰君安(香港)公司,并担任赤子之心中国成长投资基金(香港)基金经理。

率先将海外信托基金模式引入国内资本市场,与深国投合作推出“深国投?赤子之心(中国)集合资金信托”(简称“赤子之心一期”),为国内私募基金找到了一条阳光化的道路。他是价值投资的忠实拥护者,非常推崇“用实业投资家的眼光审视证券投资”。

现任深圳市赤子之心资产管理有限公司总经理,赤子之心(中国)成长投资基金(香港)总经理,赤子之心“深国投?赤子之心信托(工行托管)”、“深国投?赤子之心信托(招行托管)”、“平安一期”投资总监。

赤子之心是赵丹阳给自己的资产管理公司起的名字,其管理的投资于A股市场的信托共有五只。按照成立时间的先后,赤子之心旗下的5只A股信托分别为:深国投?赤子之心(中国)集合资金信托、深国投?赤子之心投资哲学集合资金信托、平安?赤子之心中国成长一期集合资金信托、平安?赤子之心中国成长二期集合资金信托、深国投?赤子之心(中国)2期集合资金信托。

成立时间最早的在2004年初,最晚在2007年初。至本月中旬停盘之日,后两只基金仍然未满一年的封闭期。

![[股市早8点]沙黾农:大跌超出机构想象 基金现分歧](/images/noimage.jpg)