万亿市场规模的校园金融已死?那些独角兽们该何去何从!

"未取得家长、监护人等第二还款来源方书面同意,不得向学生发放贷款"这项规定源自8月15日重庆对校园网贷行为进行规范而列出的8项负面清单之一。而早在2009年,银监会就规范学生信用卡发放下发的通知中亦有"禁止银行向未满18岁的学生发放信用卡;若向已满18岁的学生发卡,要经由父母等第二还款来源方的书面同意"的类似规定。

同样是校园金融业务,2009年银监会校园信用卡通知出台后,多家银行停止了学生信用卡业务的办理,在之后的很长一段时间内,校园金融业务几近于停摆;现如今主角换成了校园网贷平台,遇到的是相较于2009年更为严厉的监管,重庆、深圳、上海、广州等地纷纷发文规范校园贷业务。

一边是越来越严厉的监管政策,一边是万亿的校园金融市场,2015年我国大学生消费市场规模超过4000亿,预计2016年可达到4400亿元。在近两年中快速跑马圈地的校园金融平台面临着比银行更为艰难的抉择——校园业务在银行整体业务中占比较小,退出也无伤大体,但对于土生土长的校园金融平台而言,这将是决定命运的时刻,To be or not to be?

校园消费金融始于信用卡,互联网借贷将之发扬光大

自2002年招商银行发行了第一张针对学生的信用卡之后,多家银行跟进抢占校园市场,数据显示,2006年国内在校大学生持卡比例为15.1%,2007年则快速上升到24%.伴随用户量快速上涨,各地都发生了多起学生信用卡过度透支事件,在增加银行坏账风险的同时,也引发被迫代为还债的学生家长强烈不满,在舆论与监管双重压力之下,银行最终叫停信用卡发放,逐渐退出校园市场。

各大银行的退出让互联网借贷在毫无竞争的情况下长驱直入。数据显示,目前国内针对大学生市场的金融服务平台多达百余家,以分期购物平台和P2P贷款平台为主,天猫、京东等巨头也通过花呗借呗、白条金条等产品杀入战局。

爆发式的市场增长同样获得了资本市场的认可,趣分期、分期乐、优分期、爱学贷都获得亿元以上融资,趣分期与分期乐更是以百亿元以上估值领跑校园分期市场,注册用户均在千万以上。相较于2007年学生24%持卡率,网络借贷平台在校园市场的覆盖率已经超过六成。

粗犷野蛮生长积累种种弊端,监管已箭在弦上

银行退出校园市场固然有着来自监管层面的压力,而更多是源自校园信用卡潜藏的危机——高逾期率和高坏账率,大学生并无固定经济来源。无视银行的前车之鉴,网络借贷平台以更为粗狂的方式在校园中生长,学生只需提供自己的身份证、银行卡号、学生证等基本信息,就可以从平台获取不等金额的贷款。

在经历过疯狂成长之后,校园贷问题也逐渐暴露出来:

2016年3月,河南邓州大二学生郑某借用、冒用28名同学的身份信息,在"人人分期"、"优分期"、"爱学贷"等多个平台共计欠款债务近60万元,最后不堪重负跳楼自杀;

6月,大学生欠款"裸条"陷黄色利益链,有女大学生被要求"裸持"(以手持身份证的裸照为抵押)进行借款,借款周利息高达30%,逾期未还将面临裸照被公布的威胁,甚至有借款人威胁"裸持"借款的女生提供性服务,贴吧、论坛出现不少公开出售"裸持"女大学生照片;

收到威胁短信、遭遇非法拘禁、暴力催收等负面消息让校园贷一次次成为轰动校园及社会舆论的话题,也正是如此,校园贷问题引起了监管层的注意。

短短数月内,从教育部、银监会,到重庆、深圳、上海、广州等地方政府纷纷发文加强对校园类网贷平台监管,针对"风险"、"宣传"、"催收"等多个方面提出明确规定,相比较2009年银监会对校园信用卡发放的通知要严厉得多。8月底,银监会表示将对校园网贷采取"停、转、整、教、引"五字方针,要求暂停涉及到暴力催收、发放高利贷等违法违规业务,按照管理规定移交相关部门,整改存量业务;加强教育、规范引导。一场针对校园金融业务的全面整顿呼之欲出。

参赛者们早有预见,纷纷拓展消费金融市场

不少校园网贷平台从业人士向猎云网表示,"目前地方性规范文件不断推出,大方向趋同,但很多细节都没有统一,监管层可能会针对校园贷出台更为细致的监管政策,目前大家都在等待政策进一步明朗。"

在面临政策性洗牌的同时,趣店集团、分期乐、优分期等多家校园金融平台通过业务延伸至白领、蓝领人群来避免政策风险对平台的冲击。

9月初,趣店集团宣布暂停校园地推业务,伴随着校园用户毕业更替彻底退出校园分期市场,未来将主攻全社会非信用卡消费金融用户,而早在2014年12月,趣分期就已推出面向白领的产品"来分期";今年4月,分期乐宣布进军白领市场,同时开拓蓝领用户;6月,优分期宣布进军非校园消费金融市场;99分期转型主打现金分期"给你花",为大学生和都市白领等年轻人提供教育培训、生活费、旅游等多方面金融借贷服务。

除趣店集团明确退出校园金融市场外,分期乐、佰仟金融、名校贷等在开拓非校园市场的同时,依然在大力拓展校园市场。9月1日,分期乐开启第三届分期购物节,当天上午销售额破亿,产品内容与去年"大学生分期购物节"并无太多调整;佰仟金融推出"零首付"业务吸引学生消费者十分火热;麦子金服旗下名校贷也在大力拓展校园市场,不过针对影响恶劣的刷单套现现象,其网站首页也发出公告,宣布平台"没有任何线下代理机构和个人"。

除政策外,还有不得不转型的"痛"

从时间上看,各家校园网贷平台似乎均是在监管出台前后进行业务调整,是迫于监管压力不得不为之的无奈之举,实则不然,在出现两家百亿及一批数亿、数十亿估值的公司后,校园市场能否承载如此多的选手已经成为投资人不得不考虑的问题。此外,还有诸如学生流动、逾期费率、校园推广、催收等一系列的问题也逐渐暴露出来。

市场空间有限: 2015年我国大学生消费市场规模超过4000亿元,以消费信贷占比15%计算,信贷规模为600亿元;3500万在校大学生,覆盖率达到60%;大学生消费信贷整体可挖掘空间十分有限,前期在资本催化下的高增长已经难以持续。

学生流动性强,获客成本居高不下:在校学生有时间限制,难以培养长期用户,学生毕业之后会有银行、电商巨头等各类金融机构接棒;每年需要花费大量资金进行地面推广,而在校兼职团队的流动性同样很高,每年的营销成本、运营费用极高;

高利息、高费用透明化:曾经打着"借贷便利,五秒急速到账"、"0利息,0手续费"等旗号在校园推广的平台屡屡被曝出"高利贷"、"黑信贷",手续费、咨询费、滞纳金、补偿金等各类收费项目繁多,多数平台贷款费率年化在12%——36%不等。曾经的费率"黑匣子"随着不断曝光,逐渐被大众所了解,除少数小平台外,大平台在费率上都有所调整,趣分期在今年早些时候就将滞纳金从每日1%调整为万分之五。

高逾期率,催收难度大:在校大学生在银行抢占校园市场时就出现过恶性刷卡消费事件,在更为便捷的网贷平台支撑下非理性消费情况更甚,加之大学生没有稳定的收入来源,逾期率始终居高不下;校园催收往往是短信恐吓、联系家长等传统套路,在出现非法拘禁、跳楼等恶性事件后面临的社会舆论压力极大,校园贷坏账远比明面公布情况要严重得多。

此外,还有获取资金成本、风控、供货渠道等不同的问题,而最大的压力则是来自资本方,资本市场整体趋冷,滴滴、Uber中国这样背靠巨头的公司尚且需要抱团取暖;资本方更加注重盈利,而不再是市场规模和占有率。

5月,华塑控股拟以14.28亿现金购买北京和创未来网络有限公司(即优分期所属公司)51%的股权,虽然交易最终在深交所问询之后终止,但是从协议中"优分期承诺2016年度、2017年度、2018年度的净利润分别不低于7000万元、2.1亿元、3.4亿元,但和创未来财务数据显示,2014年和2015年全年净利润分别亏损205.66万元和4273.50万元,2016年第一季度亏损额仍有64.47万元。"可以看出,即使交易成功,和创未来的盈利难度也决然不小。

趣店集团创始人罗敏在7月份宣布Pre-IPO首轮30亿元融资时,也曾表达出要回报投资人的意思。趣店集团是所有平台中离上市最近的平台,此言固然有感恩的成分,但依然可以看出压力不小,其余平台面临来自投资方的压力自不必说。

转型杀入成人消费金融市场,面临更大挑战

在种种内外因促使下,各校园金融平台纷纷寻求业务拓展或者转型,白领、蓝领、非信用卡用户等成为了新的目标用户。但是,在跨出相对熟悉的校园市场环境和模式后,校园金融平台面临的竞争将更为激烈,原有的优势也荡然无存。

此前在"消费金融下半场拼杀,内功修炼大于市场竞争"一文中对消费金融市场做了详细介绍,校园消费金融属于互联网消费金融中垂直细分一系,在跨出校园之后,面临的竞争对手将是整个消费金融市场玩家,传统有银行、持牌消费金融公司,互联网端有电商巨头、第三方信贷服务平台等,市场空间虽然从百亿上升到万亿,但竞争对手的体量和数量也成倍增长(蚂蚁金服为趣店集团股东、京东为分期乐股东),除前几大校园金融平台外,小平台很难在新的市场环境中生存。

除面临的外部竞争外,校园金融平台转型最大的挑战还在内部,在离开相对封闭的校园之后,原有的营销、运营方法都失去了场景,重人力模式已经无法持续,风控模型也需要重新搭建,靠高额利息、手续费盈利的方式不再适用,那接下来这些校园金融平台又会做出怎么样的调整呢?

猎云网认为,业务线上化、风控数据化、债权证券化、金融科技化将会是校园金融平台在接下来发展过程中重点发力的四大趋势。

业务线上化:校园金融平台在校内开展业务时,多采用线下面签模式,各个平台均有数量不少的校园实习生团队;在转战校外市场后,无论是从人力成本,还是通过便捷性快速抢占市场,放弃线下面签模式,业务线上化是必然趋势。

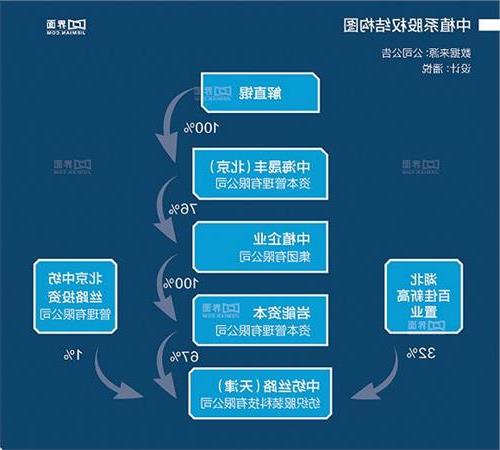

风控数据化:在互联网消费金融模式中,电商模式无疑是目前最为成熟的,而校园金融平台大都有电商的基因,趣店集团、分期乐本就背靠蚂蚁金服和京东,风控数据化无疑是最佳的选择。(趣店集团于近期推出了趣店芝麻分,类似于蚂蚁金服芝麻信用分,从消费者长期的消费数据来实现信用积累,从而不断优化现有的风控模型。)

债权证券化:在消费分期利率逐渐透明化的现在,校园金融平台已经无法复制在校园生长初期采用的高利息、高手续费模式发展,为了能够与其它消费金融平台竞争,获取更便宜的资金成本成为重中之重,直接面向资本市场,债权证券化无疑是不错的选择。(今年1月,嘉实资本-分期乐1号资产支持专项计划资产支持证券——"分期乐ABS"成功发行并完成资产交割,标志着国内主流金融机构对互联网消费金融的认可。)

金融科技化:要改变原有劳动密集型模式,科技是最好的解决方案,防欺诈、线上签约、大数据风控等各个方面都需要技术支撑,这也是校园金融平台转型金融科技公司的良好契机,往前一步就能在百倍的市场空间中涅盘重生。

总体而言,校园金融平台转型是不得不为之,也是顺势而为,在进入更大市场空间的同时,面临的挑战也是不小,而这些都离不开资金的支持,在经历了"校园百团大战"之后,新的"故事"能否得到资本的支持很大程度上将决定平台是涅盘重生还是就此消亡。