王亚伟不为人知的投资原则及理念介绍

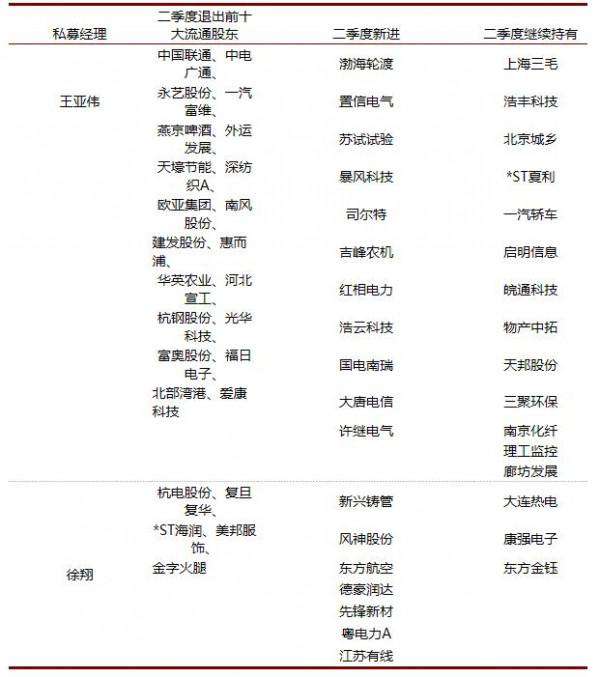

王亚伟“奔私”以来共现身106只个股的前十大流通股东,这些个股中,单只产品的持股周期大多为一个季度,平均持股周期1.44个季度。

其中,也有少数个股的持股周期较长,最长的是三聚环保,从2013年一季度开始,昀沣信托计划即现身该股的第一大流通股东,持股1930万股;直到2015年一季报,昀沣信托计划仍为三聚环保的第三大流通股东,持股数量为2538万股。另外,值得注意的是,王亚伟在2014年第四季度大幅加仓,其管理的第二只产品千纸鹤1号资产管理计划新进三聚环保第八大流通股东,持股618.21万股。股价方面,自2013年以来,三聚环保至今累计大涨逾4倍。

另外,王亚伟持有华润万东的时间也较长,其首次现身在华润万东2012年年报,当时正是王亚伟的第一个私募产品成立不久,当季其仅买入了3只股票,其中之一就是华润万东,当季持股90.09万股,为第十大流通股东。2013年一季度,王亚伟即大幅加仓至306万股,此后其一直持股,持股量最多时为380万股。在2014年第三季度时,王亚伟持股量降至209.93万股,2014年年报时,则完全退出华润万东的前十大流通股东,累计持股周期为8个季度。期间华润万东股价涨幅也翻倍。

其他个股中,王亚伟持股周期较长的还有,北京城乡(7个季度)、首旅酒店(4个季度)、乐凯胶片(4个季度),南风股份、乐普医疗、杭钢股份3股的持股周期均为3个季度。其中杭钢股份有两次进入,持股周期均为3个季度。

王亚伟说,投资需要建立更多的理论框架,并在情况发生改变后有勇气重新来过。股神巴菲特就建立了完整的理论体系,操作背后都有一套投资哲学在支持。我也结合中国的实际情况,建立一套自己的体系。

下面是王亚伟的言论

王亚伟观点,投资风险可以用一条高斯曲线来表达,大部分风险都处于同一个区域,我们努力去规避最主要的这样一些风险,但是一次极小概率意外的出现,就可以让我们的所有努力白费,很多财富从而化为乌有。

王亚伟认为,股市波动性经验表明,投资者情绪总是极度悲观和乐观,股市会因此而大幅波动。股市的波动性就好比地球两级,总是从一个极端冲向另一个极端。有波动才有机会,有大的波动,就有大的暴利的机会。

王亚伟认为,认为选时远比选股更重要。我们要作判断,在股市的低潮要尽量回避,在高潮时也要有减持的勇气。

王亚伟认为,股市波动的本质是资金的运动。钱涌向哪个公司,哪个公司股价就会涨。股价波动,最本质的的原因就是资金运动。

王亚伟认为,投资股票跟开公司完全不同。高潮时把它卖出去,低潮时把买回来,才是明智的选择。

王亚伟小结,首先,分析宏观周期,每三五年就是一个经济周期。需要耐心的观察;其次,要制定严格的选股标准,耐心等候合适的买点;最后,既然公司是无所谓估值的,我们要和市场若即若离,关注市场的情绪。

王亚伟投资理念到底是什么呢!王亚伟崇尚独立思考,他认为,要想获得超越市场的超额收益,必须要从充斥市场上的各种声音中冷静下来,独立思考。坚持独立思考,注定王亚伟不可能去随大流。他在筛选股票时,甚至有意识地重点发掘基金行业重仓股之外的股票,而不在最热门的那些大白马上投入过多精力。

王亚伟自己表示,寻找投资机会,自己喜欢挖掘不被大家重视、被市场忽视一些投资机会,在那些领域,可以慢慢研究、慢慢挖掘,没有人跟你抢,而且投资成本可以控制得比较低,如果花了工夫去研究,而且别人没有研究,容易被低估,这样未来获得收益就是一个时间的问题。然后用组合的方法去投资,这是一种确定性比较强的操作收益来源。

王亚伟称并没有简单的把自己的投资风格作一个简单的划分,到底是激进还是稳健,或者是价值还是成长,就这种简单的划分,有利于外界去区分,但是并不全面准确。投资不要拘泥于一种类型,该稳健的时候稳健,该激进的时候激进,价值和成长也是一样。要做到和谐统一,不可偏废,灵活务实,不拘一格。这样的话才能够应对不同市场的变化。

王亚伟的投资理念不是一天形成的,而是历经了长达十几年的摸爬滚打,经历了许多重大的事件甚至付出了很多代价,不断总结经验和教训后逐步形成的。王亚伟的投资理念受彼得。林奇影响很深。林奇选股视野宽广,蓝筹股与热门行业中的热门股并非林奇重点投资的对象,投资范围包括隐蔽资产股、拐点再生股、冷门股等。

王亚伟说投资可能是一种消极的被动的行为,就是你认定了一种东西,你就简单地长期地拿着,或者说像抱残守缺这种。所以对投资的理解,也有不同的含义。这些方面都是角度不同,结论不同,把它结合起来就更加复杂了,什么叫长期价值投资呢?如果去细分的话,确实很难说清楚。我们只能从一般的通常的意义上去理解长期价值投资。

长期价值投资,是通过严谨的分析,判断投资对象的价值,在这个基础上,价格低于价值,甚至严重低于价值的时候进行投资,并且长期地坚持投资方式,这可能是大家通常理解上的长期价值投资。

成功的价值投资者有几个特质。

首先是积极的投资者,他会非常积极地评判一个企业的内在价值是什么,价格是否偏离了,如果偏离的话,会积极地采取一种行动来把握这样的机会。

第二,价值投资者是具有逆向思维,往往在市场很低迷的时候价值会凸现出来。而在市场很狂热的时候,价格会远远偏离价值,于是他们会采取卖出的操作,或者是做空的行为。从表现上来讲是逆向的投资。

第三,价值投资者也是长期的投资者。价格低于价值,被低估的情况,一个不是完全有效的市场上,不会立刻得到纠正。做价值投资最怕的是碰上价值陷阱,虽然低估了,但这种低估可能会长期存在,会超过一般人的忍耐力。

所以,要做一个成功的价值投资者,必须是一个长期的投资者。在大部分的时间里你是受煎熬的,你所投资的被低估的资产得不到认可,但一旦被纠偏的话,可能短短几天就完成了,但你不知道发生在什么时候,所以需要足够的耐心,很少人可以具备这种耐心。

王亚伟投资风格是什么样子的呢!王亚伟他比较喜欢彼得·林奇的投资风格,他自己在投资上也正表现出林奇一样的风格。他崇尚独立思考,不随波逐流;他敬畏市场,却成了市场的宠儿。

很难将王亚伟定性为具体的派别,他的投资风格是独一无二、难以复制的。

长期以来,王亚伟以选股著称,他投资的很多股票都成为大牛股,这是他创造业绩神话的最重要原因,他选股并不拘泥于某一类别股票,从2006年到2007年的挖掘隐蔽资产价值重估股,到2009年以后的新疆主题投资、重组股,这些都让他获利颇丰,“王亚伟概念股”成为市场的一大风景。