段国圣举牌 泰康资产段国圣:险企举牌上市公司首选穿越经济周期产业

段国圣强调,企业债券的信用风险正在上升,解决这一问题要么提高信用风险额度,要么放宽投资范围,但是预计3年甚至5年之内,不会出现系统性风险,之后的演变趋势取决于宏观经济发展情况。

成立于2006年的泰康资产管理有限责任公司(下称“泰康资产”),前身为泰康人寿保险股份有限公司(下称“泰康人寿”)资产管理中心,如今其注册资本已经达到10亿元,净资产超过56亿元,受托资产管理规模超过9000亿元,企业年金投资管理规模突破1200亿元。

8月5日,泰康人寿执行副总裁兼首席投资官、泰康资产首席执行官段国圣在接受21世纪经济报道记者专访时,重点谈及了其最为看重的企业年金业务。在段国圣眼中,保险公司天然适合管理企业年金,这是因为企业年金的特性与保险公司的投资目标和文化相吻合,并且拥有庞大销售网络,以及擅长进行资产组合配置。

对于泰康资产整体的资产配置情况,段国圣表示,以固定收益类资产为主,包括一般的固收投资,也包括非标投资,非标投资的收益率略高于一般的固收投资,而一般的固收投资在流动性上具有优势。

他强调,企业债券的信用风险正在上升,解决这一问题要么提高信用风险额度,要么放宽投资范围,但是预计3年甚至5年之内,不会出现系统性风险,之后的演变趋势取决于宏观经济发展情况;保险公司举牌上市公司股票首先应该选择能够穿越经济周期的产业,其次要看好公司管理团队的能力,再与上市公司管理团队进行友好沟通,举牌实现持股超过5%,获取董事会席位,这样将采用权益法入账,不受股票市值波动的影响。

此外,段国圣也认为,应当适当参与投资一些代表未来经济成长方式的行业。

企业年金规模超1200亿

《21世纪》:目前,泰康资产管理的资产规模、企业年金规模和收益分别是多少?

段国圣:截至2016年6月30日,泰康资产受托资产管理规模超过9000亿元。除管理母公司泰康人寿委托资产外,泰康资产第三方业务规模突破4300亿元。其中,企业年金投资管理规模突破1200亿元,位居企业年金投资管理人规模第二名。根据人社部的公开数据,截至2016年3月31日,泰康资产投资管理企业年金组合405个,规模1202.65亿元。

不过,预计今年企业年金规模增长速度放缓,主要因为一些周期性行业,如煤炭、钢铁企业经营困难,增量变缓,需要依靠投资实现升值。

《21世纪》:泰康资产如何管理企业年金?

段国圣:主要体现在五个方面。组织保证方面,泰康资产为企业年金建立了独立的营销服务团队、投资管理团队及运营保障团队,专业人员超过100人;制度保证方面,针对企业年金业务制定并不断完善专门的管理制度,搭建了健全的制度管理体系;投资保证方面,为企业年金全面开放研究资源,配备优秀的投研人员专业从事企业年金投资管理,并通过相关机制安排,保证人员的稳定性;风险控制保证方面,建立了全面风险管理体系及先进的投资组合风险控制系统,保证企业年金资产的安全性;系统保证方面,为企业年金配备了专业的信息技术系统和完善的灾备系统,从技术上保证了年金资产的安全顺畅运作。

《21世纪》:泰康资产以及整个保险行业管理企业年金的优势是什么?

段国圣:泰康资产的优势主要体现在以下五个方面。

第一,保险资产管理公司的投资目标和文化与企业年金的特性匹配。保险资产管理公司的投资业务起源于保险资金运作,保险资金本质是负债经营,资金都有预定利率,而投资端收益的高低将直接影响公司的偿付能力、股东决策以及战略发展等。如果收益不能覆盖成本,还将面临公司生存问题。因此,保险资金与企业年金在投资目标上非常类似,都追求资金的绝对收益。

在这方面,保险资产管理公司与纯粹追求相对收益的投资机构在投资基因上完全不同。当然,这并不意味着保险资产管理公司不考虑相对收益,在好的年份必须尽量为客户争取更好的投资收益,从而在长期为客户创造有竞争力的投资业绩。

正因为这样的背景,泰康资产在通过实践摸索出的兼顾资金长期收益目标以及短期收益的投资管理经验,在管理年金资产时发挥出了重要作用。总体上看,保险资产管理公司的投资策略可以概括为“绝对和相对收益、长期和短期收益结合的均衡策略”。

第二,保险类企业年金管理人的股东拥有庞大销售网络,可以在企业年金业务的获取上与管理人形成合力,这是单纯的资产管理公司远不能及的。

第三,保险资产管理公司在资产配置上具有明显优势。保险资金运作的核心能力是资产配置,通过资产配置来实现绝对收益。这种资产配置不仅要求保险资产管理公司能够抓住不同大类资产风险收益特征的变化来进行资产配置的动态调整,而且也要求在不同的大类资产投资领域内,都要建立起领先的投资能力。

目前泰康资产已经建立了较强的债券和股票投资能力,在境外投资、基础设施及不动产投资、股权投资、金融产品投资等方面,也在快速积累和发力。

3年内不会出现系统性风险

《21世纪》:泰康资产的资产配置情况如何?

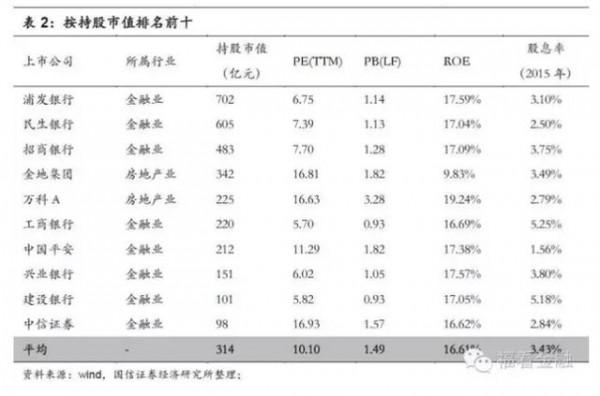

段国圣:泰康资产的资产配置以固定收益类资产为主,因为其具有较强的交易功能和融资功能,并且符合保险资金特性。在金融资产上,按照上市公司口径,与上市保险公司相比,截至2015年末,泰康人寿金融产品投资占比位居第一;在基础设施及不动产投资方面,2015年,泰康资产新增自主发行的另类产品规模340亿元,注册的保险另类产品规模在保险行业排名前三。

值得注意的是,信用债风险不容忽视,保险公司是债券配置大户,难免踩雷。保险公司追求回报,但是企业信用风险上升,解决这一矛盾要么提高信用风险额度,要么放宽投资范围。

不过,大概3年甚至5年之内,不会出现系统性风险;3年或者5年之后,是否会发生系统性风险,取决于宏观经济发展情况。

《21世纪》:泰康资产是否会参与一些城市产业基金的设立?

段国圣:近期,泰康资产与成都市政府和山东省政府分别签约了不同的城市发展基金。和山东省政府签约的主要是投资高速公路。此前,泰康资产和山东省政府还有一个关于国企改革的产业基金的合作。

此外,泰康资产正在参与某城市的PPP项目竞标。PPP是未来地方政府发展经济的重要方式,保险资金目前进入PPP项目的政策障碍已经扫除,核心是对投资收益和风险的判断,这需要对当地财政,以及具体产业进行评估。

《21世纪》:怎样看待保险公司举牌上市公司股票的行为?

段国圣:整体而言,保险公司举牌上市公司股票对资本市场的稳定具有重要作用,是金融资本和产业资本的有效结合。

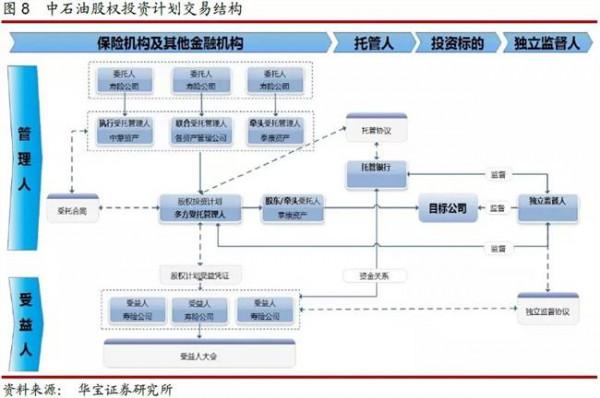

具体来看,保险公司举牌上市公司股票首先看产业,产业能够穿越经济周期,其次看管理团队,团队必须能够创造价值。不过,看清这两点并不容易,需要强大的投研团队。在此基础上,保险公司与上市公司管理团队进行友好沟通,而后举牌实现持股超过5%,获取董事会席位,这样将采用权益法入账,既不受短期股价波动影响,又能享受长期稳定的现金流和分红,把它当作一只5-10年期债券持有。

《21世纪》:泰康资产的海外投资情况如何?

段国圣:目前,泰康资产海外投资项目的累计金额已经超过30亿元,此外还有13亿美元的公开市场投资。海外投资项目包括英国伦敦金融城商业写字楼、纽约核心区域多家酒店、全球知名私募股权投资基金LP投资、芝加哥商务区地标商业写字楼、纽约曼哈顿Soho区高端住宅等。目前,泰康资产的海外投资额度已经全部用完。

其中,泰康资产用自有资金加外汇贷款的方式投资了英国伦敦金融城商业写字楼,这个楼有十年的租约合同,在投资时我们通过外汇掉期的方式进行了套期保值。如果在人民币升值时期进行海外投资,掉期可能会对冲投资回报,现在英镑贬值,掉期本身是有收益的。

此外,多家台湾地区、韩国和泰国的公司委托泰康资产在中国大陆进行债券和股票投资。

《21世纪》:泰康资产是否会投资一些新兴产业?

段国圣:泰康资产会投资一些代表中国未来经济成长方式的行业,包括医疗、消费和互联网。在看好行业后,还要看清具体公司的商业模式,如泰康资产投资的滴滴,当时主要是判断政策和市场对其的接受程度,是否会盲目“烧钱”等。

作为一个投资者,不参与这些产业和公司,可能意味着失去机会,因此应该适度参与一些。当然,一些贵到离谱,已经将未来10年、20年价格卖出来的公司,不应该予以考虑。

不过,这些产业和公司往往具有不确定性风险, 保险公司应该对投资的数量和额度进行严格的限制,考虑清楚自己能够承受多大的风险。