唐万新德隆系 德隆系末日审判 唐万新谢幕

【2006年01月21日】2003年的某个夜晚,在上海德隆总部的宴席上。“喝得差不多了,”一位与会者回忆说,“唐万新站起来发言,滔滔不绝而富于哲理。我只听懂一句‘德隆在追求效益的过程中,忽略了其过程的合理性’。”

然而一年之后,德隆系,沪深股市曾经的第一豪庄,就因其忽略“过程的合理性”而走向崩盘覆灭之途,德隆首脑唐万新出走海外复又回国自首。2006年1月19日,建国以来最大的金融证券案件德隆主案在武汉正式开庭审理,唐万新作为被告,将面临两项控罪——非法吸收公众存款、操纵证券市场价格。

唐万新谢幕

随着德隆帝国的崩塌,一个除却了光环的真实唐万新,站在了世人面前。

江城武汉19日阴冷潮湿的上午,唐万新走上了武汉中院1号法庭的被告席。对于公诉人在起诉书中指控自己涉嫌非法吸收公众存款罪,唐万新表示,自己当初力排众议,决心化解金新信托的委托理财危机,出发点是本着归还债务的。

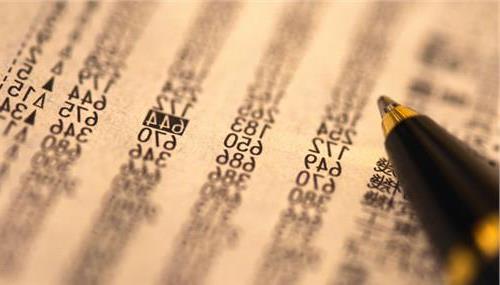

经过两天的紧张审理,20日下午17时40分左右,涉嫌非法吸收公众存款450亿元操纵证券交易价格非法获利98.61亿元的德隆系列案主案一审在武汉中院结束。

检察机关认为,上海友联管理研究中心有限公司及其总裁唐万新,高管杨利、李强利用下属金融机构,采取承诺保底和固定收益率,与不特定社会公众签订委托投资协议的方式,实施变相吸收公众存款450亿元的行为,严重破坏了国家金融管理秩序,涉嫌非法吸收公众存款罪;新疆德隆(集团)有限责任公司、德隆国际战略投资有限公司及其总裁唐万新,高管王恩奎、董公元、洪强、张龙采取连续买卖、自买自卖等手段长期操纵股票交易价格非法获利98.

61亿元的行为,严重扰乱了证券市场交易秩序,涉嫌操纵证券交易价格罪;在上述单位犯罪中,唐万新系直接负责的主管人员,其余各人系单位犯罪中的其他直接责任人员。此外,杨利利用职务之便,挪用单位资金归个人使用,涉嫌挪用资金罪。

据了解,法庭没有当庭宣判,将择日对此案进行判决。此前,德隆参股或控股的金融机构德恒证券、金新信托、中富证券和恒信证券等因非法吸收公众存款行为被追究刑事责任。

德隆案启示录

“资本杠杆”神话破灭的背后

德隆鼎盛时期,一系列令人眼花缭乱的资本运作“财技”,曾与时髦的“产业整合”、“混业经营”理念一起为人所津津乐道。但现在看来,这种“杠杆”式资本运作模式,恰恰是放大产业、金融风险的罪魁祸首。

“以小搏大”,风险倍增

德隆正式控股的上市公司一度达到6家,除了“老三股”以外,还有北京中燕、重庆实业和天山股份(000877行情,股吧)成为“新三股”,而曾与其密切合作的上市公司有40余家。根据相关公告,这些上市公司被德隆占用的资金总额共计超过40亿元。与此同时,德隆还将相当多的流通股进行质押以获得资金。

新疆中西部研究院院长唐立久说,德隆获得银行贷款的方式是:先由上市公司贷出用于下一步并购所需资金,并购完成后,再由下一级被并购企业向银行贷款,反过来由上市公司担保。德隆通过层层控股,对这些资金拥有绝对的支配权。在唐立久看来,德隆这种“以小搏大”的资金运作手法,固然发挥了资本的最大效应,但给整个集团带来了极大的风险——一旦资金链断裂,整个系统就会迅速崩溃。美国安然公司就是前车之鉴。

另一方面,相对于德隆这种资本利用率极高的运作手法,其自身的管理资源和管理能力有限,融资成本高昂,不可能管好无限放大的资源。因此,不仅集团外部经济泡沫压缩对系统造成威胁,即使内部某一环节出现问题(如高管人员挪用资金),也很可能导致整个系统的危机。

“类金融控股公司”带来监管难题

1月19日,唐万新等人在武汉以涉嫌非法吸收公众存款罪和涉嫌操纵证券交易价格罪被提起公诉。实际上,检方指控德隆及唐万新等人的罪名,此前相关部门并非毫无觉察,但为何监管乏力终致恶果酿成呢?业内人士一语道破:危机爆发前,德隆横跨产业和金融两方,通过“杠杆”式资本运作层层控股,已具金融控股公司雏形,其内部盘根错节并且隐秘的关系,给监管部门带来了很大挑战。本版稿件据新华社、中国证券报

德隆之罪——一将功成万骨枯

德隆大厦覆倾,牵连的不仅仅是唐万新个人。

与唐万新一起站在被告席上的,还有另外6名自然人和3家法人单位。6名自然人为杨利、李强、王恩奎、董公元、洪强、张龙,皆为唐万新手下的高管,3家单位分别是上海友联管理研究中心有限公司、德隆国际战略投资有限公司和新疆德隆(集团)有限责任公司,皆为德隆“蛛网”的核心企业。

据介绍,德隆主案案卷有843本,起诉书列入的证人名单共计327人。

另据悉,这起案件影响到全国20多个省市的2500多家机构和3.2万多名个人。

德隆之罚——

出来混,迟早要还的

2004年1月,德隆最后一次年度工作联席会议上,唐万新提出,准备到当年6月把“老三股”的价格先降三分之一,到年底再降一半,亏损大概在120亿元。“不过是18年全部白干。”然而事实证明,崩溃来临方式不可能由庄家来选择,其后三个月,“老三股”股价持续阴跌,无力回天。

4月13日,德隆旗下的健桥证券首先抛售合金投资股票,当日合金投资股票跌停。德恒证券、中富证券以及德隆系坐庄的机构,开始疯狂抛售“老三股”股票。到期的与未到期的客户全部要求兑付,德隆的资金链彻底断裂。

4月14日,德隆系股票湘火炬、合金投资和屯河股份首度全面跌停,德隆危机全面爆发。此后“三驾马车”连续多日跌停,市值蒸发过百亿元,湘火炬更是将德隆告上法庭。

5月28日,唐万新失踪。

6月8日,德隆危机进一步升级,上海市第一中级人民法院同时开庭审理了两起有关德隆的案件,各地债权人纷纷动用法律途径向德隆索债,德隆在各地的资产大部分被冻结。

7月18日,出走海外的唐万新回到北京。

8月26日,新疆德隆、德隆国际、屯河集团与华融公司签订了《资产托管协议》;9月4日,华融对德恒证券、恒信证券、中富证券进行托管经营。至此,德隆已无法掌控自己的命运,悄然谢幕。

在德隆系崩盘后的2004年10月,国务院有关部门公布其财务状况显示,德隆系总负债高达570亿元,其中金融领域负债340亿元,实业负债230亿元。