柳传志和孙宏斌 孙宏斌:“再见”柳传志 融创收购联想地产业务背后的面子和里子

时隔二十六年,孙宏斌再见柳传志,是地产并购时代的必然,是商业与商业的相互抉择,更是男人与男人的笑泯恩仇。

2016注定将成为孙宏斌之年。这个有着“逆转王”之称的传奇头条人物,不仅在这一年迎来融创的千亿进阶,更是用他最擅长的“收购”方式,为“联想往事”划上一个圆满的句号。

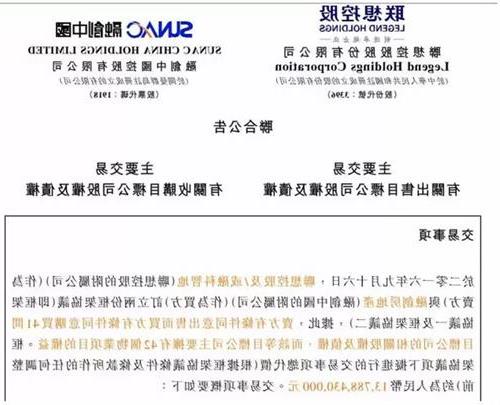

9月19日,联想控股与融创中国发布联合公告宣布,联想控股及其附属公司融科智地与融创中国的附属公司融创房地产签订了两份框架协议。根据协议,融创拟收购联想控股41间目标公司的相关股权及债权,这些目标公司主要拥有42个物业项目的权益,总代价约137.88亿元。

公告显示,除了位于北京的融科资讯中心园区,以及武汉智谷投资有限公司的60%股权,联想有意将旗下其余所有地产相关资产、负债、权益都出让给融创中国。而上述相关业务,都将全部注入融创新成立的子公司中。同时,联想控股也将所持有的养老物业部分——安信颐和100%股权也都全部转让给融创房地产集团。是的,柳传志将联想旗下的几乎所有物业开发业务,一并打包卖给了孙宏斌。

时间是检验真理的最好标准。

虽然二十多年前那段往事,已经通过柳传志给予50万及资源的创业支持,和后来的撤销判决改判无罪,为是非对错做下定论。但谁也想不到,如今以一场收购案的方式,给出更大的反转剧情。

孙宏斌与柳传志,这场二十多年后的再会,各自收获了一个当下最好的交易对手,也为过往的恩怨情仇做下最好的注解。

联想剥离地产 价值与风险的互换

在并购频发的地产白银时代,这是一桩并不稀奇的商业交易。

当行业进入Hard(困难)模式,规模和布局成为场内优质玩家的必备牌,判断力成为胜败关键。前十年因种种原因加入的主业非地产玩家都在逐步退出,前十名大开发商的持续规模增长来源从拿地转向并购,整个行业的集中度越来越高。

从大趋势来看,联想出让旗下房地产业务,几乎是必然。

作为一家近年来不断往新经济公司形象靠拢的投资控股公司,联想控股多次对外强调,他们的战略投资业务将重点聚焦于金融服务、医疗服务、现代农业和食品以及创新消费等领域。这其中,并没有房地产业务。

和海尔、苏宁、雨润等所有房地产“跨界”玩家类似,联想进入房地产,是在本世纪初地产黄金年代的“误打误撞”。在90年代就拿到一些工业用地的联想,计划建设厂房,成立联想品牌基地。但因为战略调整,这些土地并没有被开发成联想品牌基地。2000年前后,中国房地产市场迎来爆发式发展,联想控股顺势成立了融科智地,进入房地产领域。

抓住了房地产市场大爆发的机会,联想旗下的融科智地曾经发展迅速,甚至曾经提出单独上市计划。但随着联想控股确定整体上市方案后,地产业务被作为核心资产被纳入上市资产包中,其独立上市计划也因此中断。

而加入联想整体上市的资产包后,房地产成为了这家新经济公司的双刃剑。

“柳传志希望每个板块要在行业内数一数二。但我们感觉联想控股的态度是一方面希望做好,一方面又有点儿犹豫,不希望外界过多知道联想在做房地产。”联想旗下融科智地的一个项目负责人曾经这样对媒体表示。

在地产上半场的黄金时代,房地产板块为上市公司提供让资本市场热捧的利润率,但也难免招来外界对“隐形地产大鳄”的戳戳点点。而在楼市下半场,来自“隐形地产商”的风险和舆论压力正在超越前者不断下降的利润诱惑。

要利润,必须冲规模,成为更大规模、也必须面对更大风险、并且不再隐形的开发商。

2015年年底,柳传志换掉了融科智地的几乎所有高层,全新的充满干劲的高层团队为他带来的一些收获,包括2016年上半年地产板块营收增长3%,预售款增加带来的利息收入和成功发债节省的利息支出。但这并不够。

从2012年至2014年,联想的地产板块营业收入从75.35亿元起步,经过三年终于迈入百亿大关至114.98亿元。2015年,由于新增的投资性物业融科资讯中心B座和融科橄榄城带来超过15亿的公允价值增值,净利润从9.83亿激增至21.84亿。而2016年,不再有新增投资性物业带来的公允价值增值后,联想房地产板块又恢复了此前不温不火的状态。联想控股2016中期财报显示,联想房地产板块今年上半年利润3.65亿,净利润率也回落至8.13%。

8.13%,这可能是让柳传志决定将房地产物业从上市公司中剥离的最后一根稻草。

尽管2016年房地产出现了回暖迹象,但长期看,没有足够的规模护盘,中小房企仍可能在无法预测的市场震荡中遭受重伤。联想控股的这次地产业务出让,可能让出了一部分地产回暖可能带来的价值,但他们收获的是上市公司的风险降低和估值稳定。

不要忽视联想旗下这些地产资源的真实价值。据融科智地官网显示,“截至2015年2月底,在全国已经布局15个城市,50个项目,土地储备近650万平米。”查看本次收购公告,42个收购项目资源非常优质,大多处于一二线核心城市核心区位,这在地产下半场的赢家孙宏斌手中,便是货真价实的可盘活巨大财富。

融创接下联想地产业务 是证明也是生意

既然联想的出让是必然,那么选择给谁、如何谈判,就成为关键。

身为“商业教父”,柳传志这一次的选择也是教科书式的商业决策:既有面子,也有里子,甚至,可能成为双方从面子到里子的共赢。

一场本来并不新鲜的并购,当它发生在融创中国董事长孙宏斌和联想控股董事长柳传志之间,让这两个曾经最亲密的“敌人”,在生意场上平等地握手,书写了商业史上的一段江湖传奇。

关于孙宏斌与柳传志,最广为流传的一段描述是:“25岁成中国最大计算机公司(联想)的接班人,27岁被柳传志送入监狱。”现在这段描述要加上一段——“53岁收购百亿融科,即将成为千亿房企掌门人。”

31岁出狱的孙宏斌,凭借一腔诚恳与热血,同本该怒目相对的柳传志重修旧好,获得进入房地产行业的第一笔资金。40岁,当初错判的罪名得到法院的无罪重判。这个地产界的传奇英雄,历经数十年修炼,终成千亿大佬。

不是所有人都有机会用实力做出这样的反转。但地产行业这十年的发展变化与融创的崛起,给了老孙这个机会。

这个几乎只有电影中才可能出现的反转剧情,让许多吃瓜群众惊叹并感慨——“如果我是老孙,多少钱,我都买”。但已过知命之年的老孙,凭借精准判断在地产下半场取胜的老孙,买不买,多少钱买,不是一次任性,而是一场生意。

老孙敢于收下联想房地产的这些目标公司股权,或者说,柳传志敢于将旗下地产板块托付老孙,是因为两者在战略、区域布局、以及文化理念上的高度相似:实际上,联想房地产板块最重要的公司——融科智地在去年着手变革之际,就曾明确提出,融创是他们在房地产业务上的重要对标公司。两家公司在中高端产品策略和全国城市布局上有着共同的判断,融科一直以来也非常认同融创的客户导向思维,形成战略协同达到共赢几乎没有障碍。

以上的这些资产,附赠一次往事的转折与自我证明,卖137.88亿元这个价,真的不贵。

公告显示,于交易完成后,融创中国将持有共计41间目标公司的股权。于本联合公告日期,这些目标公司主要拥有42个物业项目的权益,分别位于北京,天津,重庆,杭州等16个中国城市,总占地面积约6937180平方米,总建筑面积约18022199平方米,未售面积约7300535平方米。

以交易总价和目标公司所拥有物业项目的总占地面积粗略估算,融创此次交易中将获得的每平方米土地价格不足2000元人民币。这个价,应该是双方经过谈判后的一个最合适的结果。

从以诚恳收获老东家的好意,到用实力成为老东家收购方的最佳人选,1990到2016,再见联想,再见柳传志,孙宏斌用了二十六年,了结一段江湖往事。