魏尚进金融 亚洲开发银行首席经济学家魏尚进:中国金融改革的要点

金融改革要成功,需要重视配套改革,关注金融改革的顺序;用风险倒逼改革,需要注意前提条件;汇率市场化目的是为了避免出现持续的实际汇率高估的风险

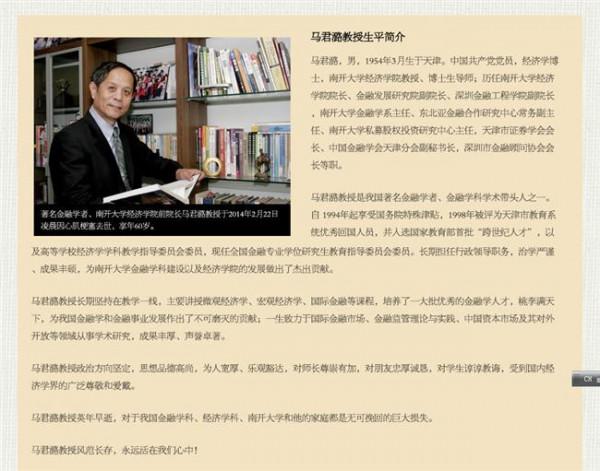

魏尚进

作者简历 魏尚进:

亚洲开发银行首席经济学家,美国哥伦比亚大学商学院金融与经济学教授。主要研究领域为国际金融、国际贸易、政府治理和改革、中国经济以及宏观经济学。1986年获复旦大学世界经济专业学士学位,1988年获宾夕法尼亚州立大学经济学硕士学位,1991年获加州大学伯克利分校商业管理硕士(金融学),1992年获加州大学伯克利分校经济学博士学位。

加入亚洲开发银行前,魏尚进曾任美国全国经济研究所中国经济研究组主任、美国布鲁金斯学会高级研究员、世界银行顾问等职。2014年5月,他成为亚洲开发银行首位华人首席经济学家。

中国现阶段的金融改革有五个要点。第一,金融改革要成功,不能只谈金融改革,而要重视配套改革。第二,在经济新常态下,要提高全要素生产率,金融及其配套改革是一个重要的途径。第三,要避免金融危机,需要关注金融改革的顺序。第四,如果要打乱改革顺序,用风险倒逼改革,需要注意前提条件。第五,汇率市场化目的并非为了国际收支平衡,也不主要为了货币政策的自主空间,而是为了避免出现持续的实际汇率高估的风险。

金融改革要成功,须关注配套改革

金融改革的一个方向是国家宏观货币控制体系的转型。现有的货币控制体系是“两把刀管理”:既要用价格也就是利率来调节,也要用数量控制也就是信贷控制,金融价格和金融数量一起管。有人说这样缺乏市场性,要慢慢转向只用价格型工具进行管理。

这个方向听上去很好,因为大部分市场经济国家,主要依赖金融价格管理。但是,中国要注意的是,在实体经济中,有一部分借款主体对金融价格敏感度不高,尤其是很多国有企业及地方政府融资平台。

这时,如果金融改革把“两把刀管理”变成了只有金融价格“一把刀”管理,原本实体经济中的扭曲,反而会在金融改革中得到放大,经济的整体效益反而会下降。从这个意义上说,金融改革要成功,一定要关注并且实施多项配套改革,包括国企改革,地方政府融资行为改革等,否则金融改革效果会大打折扣。

要提高全要素生产率,须关注金融及其配套改革

当前,经济新常态的主要表现形式就是潜在经济增长率下降。过去保持多年的10%左右的年均增长率很难再现。一个很重要的理由是,15~60岁年龄段的就业人口绝对值,从2012年开始逐步减少,大约以每年0.3%的速度下降。

如果没有全要素生产率的提高,假设投资速度保持不变,那么,这个因素本身就会造成GDP潜在增长率每年大约以0.18%的速度下降,多年累积将是一个很大的下降数字。假如当前经济潜在增长率是7.5%,那么10年以后就是5.7%,下降幅度还是很大的。

如果其他因素都没有发生变化,这个因素本身会使经济潜在增长率出现比较快的下滑。当然,决定经济潜在增长率高低的因素很多,尤其是我们可以通过改革来挖掘提高其他影响潜在增长率的因素。人们常说的“向改革要红利”,就是要通过改革提高全要素生产率。即便在投入不变甚至略有下降的情况下,假如全要素生产率能够保持较好增长,还是可以抵消由于工作年龄段人口绝对值下降而带来的对GDP增长的负面影响。

提到提升全要素生产率,大部分学者、官员就会想到,可以通过鼓励企业创新或产业转型升级来达到。创新与升级固然重要,这里要补充的是,适当的金融改革,加上配套改革,也是提高全要素生产率的重要途径,甚至在中短期内它比创新和升级更重要。

金融及其相关配套改革是如何提高全要素生产率的呢?答案是任何降低资源错配的改革都可以提高生产率。比如,在实体经济中,不同的经济主体,比如国有企业和民营企业,其获得资金的难易程度是不一样的,即使在同等风险的情况下,它们获得资金的价格、利率也不一样。

这就是一种扭曲。道理很简单,在同等风险情况下,如果对不同企业区别对待,后果一定是资本报酬率比较低的企业拿到的钱多,而资本报酬率比较高的企业拿到的钱少。换言之,在整个经济过程中,同样100块钱资金,在对不同的经济主体做了歧视性对待之后,得到的总产出就一定低于没有这种歧视下的总产出。所谓的全要素生产率就是总产出和总投入的比例。

反过来就是说,任何改革,比如金融改革还有国企改革、地方政府行为改革,都会通过降低在资金配置上的扭曲,带来全要素生产率的提高。

提高全要素生产率,创新升级不是唯一的途径,金融及其配套改革也是一条重要途径。

要避免金融危机,须关注金融改革顺序

金融改革有很多内容。金融改革与其他市场改革相比有一个很重要的区别就是,其他市场改革强调的是提高效率,而金融市场改革既要考虑到提高效率,也要考虑到金融稳定。金融稳定是非常重要的。上世纪80年代的拉美金融危机,90年代的亚洲金融危机,以及当前的欧元区金融危机都表明,有时一个国家一场大的金融危机,可以把多年积累的效率提高、GDP收入的提高,一夜之间打下来。所以金融改革一定要兼顾稳定与效率。

从金融稳定和效率出发,不同的改革内容有一个顺序的优劣问题。中国要做的金融改革至少有六项内容:一是金融主体的改革,包括大银行内部的治理改革。现在中国的前五大银行,每一家都可以说是潜在的系统重要性银行。二是监管体系的改革,尤其是监管者对风险的识别能力、判断能力、管理能力需要有一个提高。三是汇率的进一步市场化。四是利率的进一步市场化。五是资本账户可自由兑换。六是人民币国际化。

国际经验表明,从金融稳定和效率兼顾的角度出发,改革的最优顺序应当是,先做好内部金融主体与监管体系的改革,然后做好两项金融价格(汇率与利率)的市场化改革,加上配套的非金融改革,最后再考虑对外金融或跨境的金融改革。

之所以跨境金融改革要最后做,是因为很多地区和国家,如拉美、东南亚以及发达国家的经验表明,在国内还没有足够管控能力的情况下,放宽对跨境资本流动的限制,往往会放大一个给定的负面冲击对本国经济体系的打击。因此,从风险最小的角度出发,改革有它的最优顺序。但实际的改革顺序可能是政治博弈的结果。博弈结果造成的顺序可能与金融改革的顺序不同。这也是金融改革中需要关注的一个风险。

用风险倒逼改革,须关注前提条件

当然,改革的顺序也不能太机械。目前,社会上有两种观点反对前面提到的改革顺序。一种观点认为,改革要讲机会。任何改革都会有反对声音,不能简单地照一个时间表做,否则最后可能什么都做不了。既然政治博弈创造了改革机会,那也要把握住这个机会,否则就会坐失良机。另一种观点也指出,如果先放开资本账户会加大国内出现金融危机的风险,那么为什么不把这个当成好事呢?用风险倒逼改革,是过去30年中国经济改革的一条重要经验。

这两种观点都有道理。但是要用风险倒逼改革,前提条件是要能够识别风险,知道改革会带来什么样的风险,以及假如风险来临应该采取什么样的对策。

汇率市场化的目的

汇率市场化并非为了国际收支平衡,也不主要为了货币政策的自主空间,而是为了避免出现持续的实际汇率高估的风险。笔者的研究表明,一个国家的国际收支是不是趋于长期平衡,与该国的名义汇率制度关系不是很大,而与该国的实际汇率制度关系很大。

但是,一个国家的名义汇率和实际汇率的变动关系联系非常弱,比如,日本、瑞士长期执行的是浮动汇率,政府很少干预,但这两个国家过去二三十年几乎没有出现过所谓的经常账户逆差。换言之,市场决定的名义汇率制并不一定能保证国际收支的平衡。

现在我们看到,本轮国际金融危机虽主要起源于北美和西欧,但这个危机是怎么传播到发展中国家的?在传播的过程中有没有受到发展中国家具体采用的汇率制度的影响?按照“蒙代尔不可能三角”(也称“三元悖论”),许多人认为其一项重要的政策含义就是,发展中国家应该尽快过渡到浮动的名义汇率制度,这样才可以做到自主的货币政策。

虽然资本账户管制也可以带来货币政策一定的自主空间,但是资本账户管制存在效率损失,而且有经验表明,其有效性也很难维持。所以,很多人包括国际货币基金组织的官员普遍认为,一个好的货币政策,应该有一个浮动的汇率制度来支持。

但是,从金融危机传播这件事情来看,不同国家的名义汇率制度安排,对一个国家能不能抵御或避免受到金融外部冲击几乎没有什么关系。Guillermo Calvo与Carmen Reinhart的一篇论文《浮动汇率的恐惧症》指出,一般发展中国家既害怕本国货币升值,因为这会影响出口;也害怕本国货币贬值。

这是因为发展中国家如果要到国际资本市场借钱,一般只能用外币来借。如果本币贬值,就会造成企业或者政府债务的负担增加。

一个国家既担心本币升值又担心本币贬值,在这种情况下,即使存在浮动的名义汇率制也无济于事。比如,如果美国金融政策有变化,这些国家就有必要跟进。美国货币放松,本国也要QE,才能避免本币升值;美国货币要收紧,本国货币也须收紧,才能避免本币贬值。

这样的逻辑后来又被伦敦商学院的Helene Rey教授发现,她指出“三元悖论”不存在,变成两难,但视角跟我们不一样。她认为需要看不同的发展中国家,其资本在境内外流出时的相关关系。她发现,不同的发展中国家在不同的时点,可能有的时候是资本流出,有的时候是资本流入,但不同国家之间的资本流进流出的形式、大小是高度正相关的,而且基本和本国的名义汇率制度安排没有关系。

从这个意义上说,灵活的名义汇率制度并没有太多地改变一国受外部因素干扰的状况。

那么灵活的市场决定的汇率制度能不能带来自主的货币政策呢?在争取本国自主的货币政策时,资本管制和浮动汇率到底哪一个更有效?笔者和同事曾做过一个研究。就是把货币政策的变动分为两部分,一部分是每个国家根据本国的基本面,为了防止通胀、防止经济疲软或是过热的需求而制定的货币政策;另一部分是除了受本国基本面因素决定的货币政策部分之外,货币政策还会受制于美国政策的部分。

我们主要是检验不同国家的汇率制度、资本管制,到底会不会影响一个国家的货币政策、会不会受制于美国政策。

结果发现,名义汇率制度基本上没有带来所谓“三元悖论”通常解释的给一个国家带来的好处。浮动汇率制度并不能给一个国家带来自主的货币政策。反过来资本账户管制,往往可以给一个国家带来比较多的货币政策自主空间,使得本国的货币政策可以基本依据本国的宏观经济需要来制定,不受美国货币政策的影响。

除非碰巧这个国家的基本面变化和美国的基本面变化正相关,这样这个国家的政策与美国的政策才会有相关的关系。否则,如果存在资本管制,本国货币政策就比较会有自主权,所以此时只需要关心本国国内的基本面就可以了。

汇率市场化很重要,但是其主要目的不是为了促进国际收支平衡,也不一定能够赢得货币政策的自主空间。其主要目的应该是避免出现实际汇率的高估。纵观发展中国家的经济历史可以发现,如果实际汇率出现大问题,大多并不是因为实际汇率低估,而是因为实际汇率高估。

一个发展中国家,缺乏灵活性的名义汇率制度对经济增长会有非常负面的影响,会出现实际汇率高估,而不是低估。高估的实际汇率水平再加上劳动力制度的僵化,往往就会出现经济负增长乃至危机。中国目前没有明显的实际汇率高估的现象,所以,我们应把握时机进行汇率市场化改革,避免某一天陷入实际汇率高估的困境。■

魏尚进 作者系亚洲开发银行首席经济学家,美国哥伦比亚大学商学院金融与经济学教授