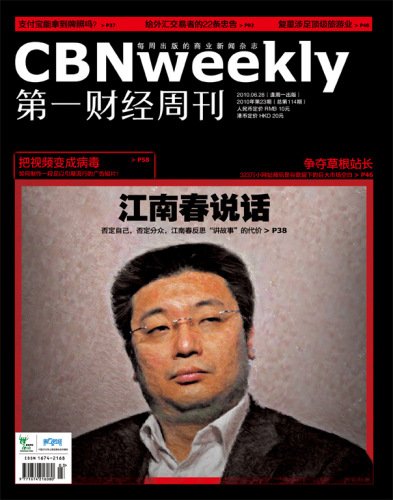

虞锋聚众传媒 分众传媒收购聚众传媒 出价达3 25亿美元

据国外媒体报道,中国户外电视广告网络运营商分众传媒本周六宣布同主要竞争对手聚众传媒达成协议,将以现金加股票的方式收购后者,这一交易的总价值为3.25亿美元。

根据协议,分众传媒将向聚众传媒支付9400万美元的现金,以及价值2.31亿美元的新发行股票,这一交易将于今年第一季度完成。聚众传媒是分众传媒在平板电视广告市场的主要竞争对手,该公司原计划步分众传媒后尘赴美国进行首次公开招股(IPO)。交易完成之后,聚众传媒CEO虞锋将加入分众传媒董事会,担任联合董事长一职。 分众传媒称,聚众传媒的第二大股东凯雷集团(Carlyle Group)已经批准了这一交易。凯雷集团常务董事兼凯雷亚洲风险投资及成长基金主管韦恩-邹(Wayne Tsou)表示:“两家中国领先的户外视频广告公司合并之后,中国最大的户外广告平台将立即浮出水面。凯雷集团一直致力于为聚众传媒增加价值,未来我们将继续为合并后的新公司提供长期支持。”

收购聚众传媒之后,分众传媒的商业楼宇联播网将覆盖中国近75个城市,3万多栋楼宇,以及6万多个显示屏。三天之前,分众传媒刚刚收购了电梯平面媒体广告运营商框架媒介。去年7月13日,分众传媒以每股17美元的发行价成功在纳斯达克完成IPO。本周五,分众传媒股价在纳斯达克上涨1美元,报收于37美元。 据国外媒体报道,分众传媒(Nasdaq: FMCN)自今年7月在纳斯达克挂牌上市以来,股价一直稳步攀升,目前已达33美元,累计涨幅超过90%,其良好的发展前景已受到投资者的高度关注。

有分析指出,目前中国的年均经济增长速度高达9%,这无疑为许多中国企业的发展提供了强有力的支持。正是基于这一原因,许多投资者都看好在美上市的中国企业,分众传媒只是其中之一。这家以提供户外大屏幕广告为主营业务的公司受到了广告商们的热烈追捧,公司的液晶广告牌在百货店和交通枢纽到处可见。财务报告显示,分众传媒2005年第三季度的营收额比前一年同期增长了146%,达1950万美元,净利润达710万美元,而2004年同期该公司亏损100万美元。

奥伯威思中国机会基金(OBCHX )的经理基姆-奥伯威思(Jim Oberweis)表示,“我们认为(分众传媒)并非概念性的炒作,事实上,该股目前仍然低估了。”奥伯威思中国机会基金自去年10月1日创建以来,一直积极介入分众传媒股票。

各方观点

对于分众与聚众的合并,业界看法不一。互动通CEO郑斌认为,分众与聚众合并后可能走向一个强势的广告发布媒体。他表示,一下把刚刚成长起来的聚众收购,作用“有好有坏”。两家公司的合并会形成一定程度的垄断,而垄断会形成定价壁垒。

不只郑斌认为会有一定程度垄断,iResearch总经理杨伟庆表示,分众与聚众的合并,可以使两家公司形成一个大型的户外媒体集团,也可能形成垄断。如果形成垄断,就会对广告主的利益保护不利。

这样看来,分众与聚众的合并对广告主来说,并不是好消息。

不过中国传媒大学广告学院院长黄升民教授的一席话似乎让广告主们看到一丝安慰,他表示,分众与聚众合并只是形成楼宇广告领域的的霸主,从整个广告产业来看,远不能成为垄断。黄升民教授认为,移动空间广告的影响将越来越大,但是在可以预见的将来,仍然只是作为一种辅助的广告方式,并不会成为主流。

黄升民教授建议,广告主可以根据自己的情况调整广告投放方式,毕竟楼宇广告只是一种辅助广告形式。

其实,从市场占有率数字上看,分众加聚众几乎占领整个楼宇广告市场,已经成为该领域事实上的垄断者,但广源传媒CEO王超认为,楼宇广告本身只是一个“缝隙市场”,在整个广告市场中所占的份额不大,分众要想向其他广告领域拓展并非易事。

而这一切对广告业的影响都是源于新技术的发展。王超认为,尽管产生了互联网、手机等可以交互的媒体,广告覆盖到了楼宇、交通工具等原本无法覆盖的领域,但目前来看,这些新兴广告媒体短期内还不会成为主流,需要一个被认知的过程。成为主流并不容易,比如铁路交通都是由国家主管的,进入这些领域都有门槛。