郭新双出事 打出提振A股信心的组合拳□光大证券董事长郭新双

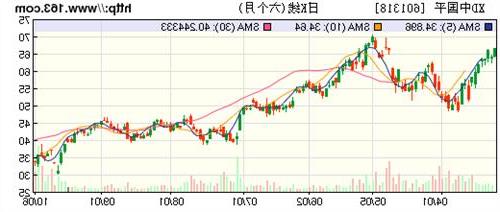

A股市场在今年6、7月间出现了一场大幅度的震荡。从6月12日至7月8日这不到一个月的时间内,上证综指累计下跌超过30%。下跌之急促,超过了历史上A股重挫的各次时期。股指的快速下跌引起大量股票连续跌停,并引发很多上市公司出于自保的心理而停牌,导致股市流动性枯竭,从而影响到更大范围的金融市场。

本次A股市场的震荡由多重因素引发。其中,市场中大量存在的融资资金最为重要。市场下跌过程中,融资盘平仓与股指下跌形成了恶性循环,放大了股价的跌势。又由于融资资金主要由银行、券商等具有系统重要性的金融机构提供,形成了股市波动风险向券商和银行资产负债表传导的通路,对金融体系稳定形成威胁。

在此情况下,政府出台了强力救市措施来稳定市场。在证金公司的入市干预、股市IPO的暂停、打击恶意做空等组合拳的举措之下,股指急跌的态势得到了初步遏制。

但是,股市下降和震荡并未因此结束。8月中下旬,A股市场又出现了一波较为明显的下跌。在8月17日至8月26日的这6个交易日内,上证综指累计下跌接近30%,并跌破了6、7月间股指的低点。至今,A股市场仍容易因为消息面的变化而震荡。

信心不足是当前股市主要特征

股市是一个反映预期的场所。股价反映了投资者对上市企业未来经营业绩的预期,预期反过来又引导着资源进行合理配置。去年到今年,A股的大牛市相当程度上由市场对改革推进、经济转型的乐观预期所推动,尽管期间也因为流动性、杠杆资金等原因而出现了一定过度上涨的倾向,但市场繁荣对经济的促进作用不容抹杀。

但是,随着股指近几个月的大幅震荡,支撑股市的信心已经受到了明显的打击,最为明显地表现为股市投资者的大量撤离。在基金基民的大量赎回下,股票型开放基金的份额数已经快速下滑到8月末不足7000亿份的水平,这相比6月近1.

3万亿份的高位几近腰斩。同期,证券市场保证金余额已经从6月的3万亿元的高位下降到目前不足2.5万亿元的水平。而上证综指的日均成交量也从6月份的613亿股下降到8月的415亿股。资金的外流、成交量的萎缩,无不反映出市场中投资者信心的减弱。而信心减弱反过来又加大了股指下跌的压力,进一步打击信心,形成恶性循环。

尤其是,这次股市下跌为杠杆资金等新的金融工具所放大,呈现出短期内急速下跌的态势。严重的时候,急跌所导致的市场流动性枯竭甚至让投资者连撤离股市也做不到。这一度令许多投资者高度恐慌,并在市场流动性恢复之后非理性地夺路而逃,加重了对市场信心的伤害。

很明显,当前A股市场的信心已经到了相当危险的程度。在恐慌的氛围之中,投资者对市场、经济中的积极因素视而不见,反而不恰当地将注意力全部聚焦于负面因素之上。这不仅加大了稳定市场的难度,也将对我国宏观经济、金融体系,乃至改革开放都带来了负面影响。

打赢重塑信心的大战役

这次股市动荡的原因是深层次的,对中国资本市场的发展乃至国民经济的健康运行的影响是深远的,需要有关方面认真总结。但恢复市场信心这项工作不能等,需要从当前开始。

信心比黄金更重要。A股市场现在需要打赢一场重塑信心的大战役。这场战役绝不仅仅是一时一事的救市,而是需要既有战略上的大格局,也有战术上的细致谋划。只有从上到下协调一致,形成国家、行业、机构、普通投资者的合力,打出提振信心的组合拳,才能化解当前问题,将市场重新引回健康发展的轨道上。

在国家层面,需要加大改革力度,用改革和创新的红利来巩固经济发展动力,夯实金融发展基础。我国仍拥有巨大的发展潜力和充分的政策回旋余地,有能力通过改革推进来维持经济增长的平稳,并实现经济结构的改善。要坚决按照中央“四个全面”战略布局的总体要求,加快各项改革步伐。

目前,政府正有力促进“大众创业、万众创新”,加大审批权的下放力度,并推进公共产品、公共服务供给的增加。这些改革举措将提升经济增长动力,为金融体系的稳定健康创造稳固基础。

在金融体系层面,要坚持金融改革的大方向不动摇,继续以促进多层次资本市场发展为导向。我国正面临经济增长放缓的压力,需要通过经济转型重塑增长动力。而这需要多层次、多类型的金融支持。这是经济“新常态”对金融改革提出的内在要求。

从长远来看,金融发展需要以为服务实体经济为宗旨,切实支持实体经济的融资需求。这方面,一级市场能发挥更为有效的作用。只有大力发展一级市场,建立起多层次的资本市场结构,才能将不同规模、特性的实体经济企业引入市场,有效满足其融资需求。

这样,方能让金融市场的繁荣更多惠及实体经济,从而有效缓解实体经济的融资难问题。另一方面,将更多的优秀企业引入资本市场,也能增加市场中优质投资标的的供给,从而抑制金融泡沫的产生。

在资本市场层面,需要长短结合,化解风险,促进市场发展。短期来看,救市政策的重点仍然是维护市场稳定,预防金融风险的集中爆发。而从中期来看,稳步化解风险是第一要务。当前股市风险主要源自融资盘。因此,股市调控政策不应执著于股指点位,而应以化解融资盘风险为首要目标,以是否平稳有序地将股市杠杆资金压缩到合理水平来衡量其成败。期间,救市政策还要逐步平稳退出,以让市场力量重新发挥决定性的作用。

就资本市场的长期发展来看,此次股市震荡所暴露出来的一些监管和市场的漏洞需要弥补。这次股市震荡凸显了金融分业监管模式与金融混业发展趋势之间的矛盾。相应的,需要建立混业监管体系,做到对资本市场的监管全覆盖,预防新风险点的爆发。而从构建长期稳定股市的角度来看,必须要在市场中形成自动平抑股价过快上涨的机制。这个机制的建立有赖于IPO注册制的落地。因此,不应因股市震荡而过度延宕注册制推出。

在金融机构层面,证券公司肩负重大责任。券商是资本市场的参与者、维护者和建设者。离开了健康发展的资本市场,证券公司的持续发展根本无从谈起。因此,券商要有担当,要有追求,而不能仅仅以利润为导向。中国资本市场的大发展离不开证券公司的努力,而中国资本市场的大发展也会催生一批具有国际影响力的优秀证券公司。

在股市信心缺失之时,正是考验证券公司能否发挥市场波动稳定器,市场发展推进器的时候。发挥好这样的作用,不仅仅是国家和行业对证券公司的要求,也是券商自身发展的内在需求。

在普通投资者层面,不宜盲目跟风,而要清醒看到我国经济发展的积极因素,对改革和长期增长保有充分信心。我们的投资决策应该建立在独立分析的基础上,“追涨杀跌”的盲从容易被市场走势左右,在加大市场波动的同时,也容易丧失有价值的投资机会。投资者要看到我们经济发展的积极因素,要看到我国资本市场长期健康发展的基本面并未变化。在这样的大背景下,市场超跌形成的低估值板块已有相当的投资价值。

最后,各方面的力量还需有次序、有梯度地组成合力,才能最有效地提振市场信心。在这中间,通过合理的步骤调配,维护资本市场中资金量的平稳是一个关键。如压缩杠杆资金等政策,从防控风险的角度来看当然必要。但政策出台也需注意节奏,以免造成过快的资金外流,再次打击市场信心。