邦和药业傅建平简介 上海莱士:并购邦和药业 主导产业整合

上海莱士拟以19.22元/股向特定对象科瑞天诚、新疆华建、傅建平、肖湘阳发行股份93,652,444股,用于收购邦和药业100%股权;同时拟向莱士中国非公开发行26,000,000股,募集配套资金49,972万元,用于邦和药业的持续发展,以及补充公司营运资金。

事件评

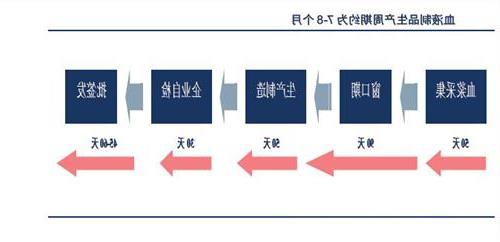

论血制品行业进入快速整合期:目前国内血制品行业进入快速整合期:沃森生物并购河北大安;博雅生物收购浙江海康部分股权;上海莱士并购邦和药业。由于国家不再发放新的血制品企业牌照,存量市场的整合将促进行业集中度的快速提升。我们认为在新版GMP认证需要大量投入,浆站审批向大型企业倾斜的背景下,小型血制品企业的发展空间有限,唯有与大企业联合才能保证长期生存。集中度的提升有利于行业健康发展,大型企业将获得更多的浆站资源,血浆的利用率也将不断提升。

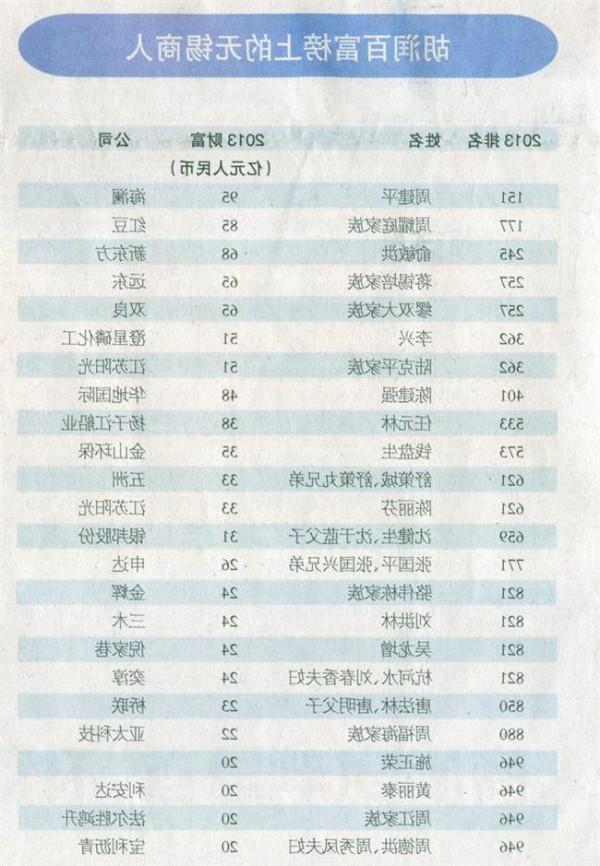

收购对价较为合理:此次并购,邦和药业的定价为18亿元,公司业务以血制品为主,中药业务占比较低(2012年为12%)。2012年邦和药业净利润为7,174万元,2013年预计实现净利润8,984万元,对应2013年PE约为20倍。目前二级市场血制品企业2013年动态PE普遍在30倍以上,此次收购对价较为合理。此次增发大约摊薄EPS约25%,但邦和药业2012年净利润约为上海莱士的32%,总体而言合并报表后EPS仍被增厚。

邦和药业浆站质地良好:目前邦和药业主要有2个浆站:醴陵浆站(湖南)和上林浆站(广西),2012年合计采浆120吨,浆站质地良好,预计未来采浆量仍将持续增长。并入邦和药业后,2013年上海莱士整体采浆量有望达到近500吨,成为国内最大的血制品企业之一。

维持"谨慎推荐"评级:公司是国内血液制品方面的领军企业,有较强的研发实力,储备有乙肝免疫球蛋白和重组凝血VIII因子等在研产品。此次并购将显著提升公司整体采浆量,进一步提升公司行业地位。不考虑此次并购,预计公司2013-2014年EPS分别为0.56元和0.67元;若考虑并表以及股本的摊薄,预计公司2013-2014年EPS分别为0.60元和0.69元,维持"谨慎推荐"评级。(长江证券)