【大浪淘沙图片】保险中介良莠不齐 从严监管大浪淘沙

2019年行至尾声,回顾这一年,“防风险、治乱象”依然是保险业的主旋律,公司治理、偿付能力、资金运用、车险、农险、短期健康险等领域均被纳入重点监管范畴。而对于保险中介,这个近5年保费占比始终保持在80%以上,呈现强劲增长势头的保险产品综合销售渠道,监管部门的整治节奏更是一刻也不曾松懈。

今年,银保监会对于保险中介市场所存在的损害消费者权益的“顽疾”加大了处罚力度,持续去污存清“净水质”。但处罚只是手段,并非目的。银保监会也在通过“引活水”来支持保险中介发展,让优质且多元化的资本进入保险中介队伍,最终达到优化保险中介市场的目的。

处罚集中于乱象“重灾区”

《金融时报》记者观察到,从2006年开始,几乎每隔几年,监管部门都会对保险中介进行规范治理,打击以保险中介为名义实际上套取费用的违规行为,引导鼓励保险中介健康发展。2019年以来,银保监会对保险中介的严监管更是到了一个新高度。

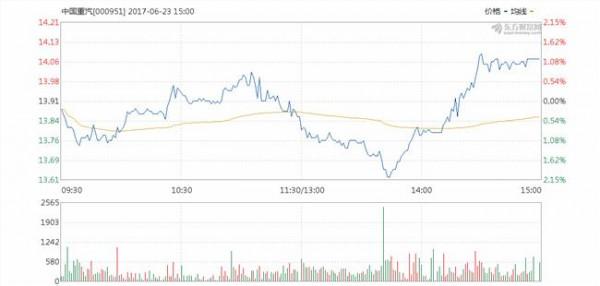

据统计,2019年前三季度,银保监系统针对专业中介机构共开出罚单196张,约占保险罚单的四成,罚没金额2499.4万元,涉及专业中介机构123家。刚刚过去的11月,保险中介、公估等机构共收罚单24张,占比35.29%;罚款金额162.5万元,占比18.56%。其中,因编制虚假资料、财务数据不真实、虚列费用、虚构保险代理业务等业务方面违规原因被罚的占到35%左右。

梳理今年以来的保险中介罚单不难发现,保险中介市场的几大突出乱象包括:部分保险中介机构股东涉及非法集资、涉嫌类传销活动、机构管控缺失;违规套费现象突出,虚列费用问题屡禁不改;销售误导问题频发,如微信朋友圈等新渠道误导、互联网宣传片面比较、使用与事实不符用语等。

因保险中介屡屡成为罚单榜“常客”,针对保险中介机构的监管一直持续加码。从今年2月份以来,银保监会陆续出台《关于加强保险公司中介渠道业务管理的通知》《关于开展保险专业中介机构从业人员执业登记数据清核工作的通知》《关于印发2019年保险中介市场乱象整治工作方案的通知》《保险中介机构行政许可事项服务指南》等多份文件规范保险中介市场。

银保监会中介监管部副巡视员施强曾透露对保险中介的监管思路:“既要坚持点面结合,持续攻克风险,也要追本溯源,强化保险中介渠道监管。另外,还要瞄准关键环节加强监管,多措并举补齐制度机制短板。”

近400家保险中介被注销

对于保险中介机构的严监管不仅体现在“重罚”,还体现在“清退”。

北京保险中介行业协会秘书长陶立新近日介绍,截至今年9月底,北京有保险中介法人机构396家,同比减少11家,主要是因为保险中介监管从严,部分保险中介机构被注销了业务许可证。

从注销原因来看,例如11月25日,北京银保监局关于注销中国民族证券有限责任公司等四家机构《保险兼业代理业务许可证》的公告显示,“保险许可证有效期届满未延续”和“机构依法终止”是各地中介机构被注销的两大主因。另外,还有因其他原因被监管机构依法注销许可或吊销牌照的中介机构。如河南清丰县龙腾汽车销售有限公司、河南东顺汽车销售服务有限公司等。

在近日召开的“北京保险中介监管政策培训会”上,北京银保监局中介处副处长于涛分析了当前北京中介市场存在的主要问题。他表示,有相当一批保险中介机构合规意识和管控基础薄弱,风险隐患比较大,主要表现在公司治理不到位、从业人员大进大出问题频繁、互联网业务经营中第三方平台管控缺失等方面。

其中提到的问题绝不仅存在于北京地区,而是目前保险中介行业的“通病”。上述被依法吊销牌照的保险中介机构,很可能就是“患了病”。放眼全国范围,今年年初至9月底,各地银保监局陆续注销近400家保险中介机构的许可证。其中保险专业中介机构46家,保险兼业代理机构334家。

值得注意的是,在334家被注销的保险兼业代理机构中,汽车、机动车类机构占了将近一半,多达157家。一位业内分析人士对《金融时报》记者表示,商车费改走向深入以及车险手续费率“报行合一”的实施,影响了车险价格,使以车险经营为主的保险中介营收、净利润双降,生存空间受到严重挤压。这导致一部分依赖车险的中介机构难以为继,纷纷主动或被动退出市场。

国务院发展研究中心保险研究室副主任朱俊生认为,在车险业务方面,很多公司还是严重依赖中介渠道,使其在中介面前长期缺乏话语权。在这种情况下,强调保险公司对中介机构的主体责任,规范保险中介市场是十分必要的。

中介市场“新陈代谢”进行时

在近400家保险中介出局的同时,也有一些行业巨头携资本进入。

近日,知名珠宝品牌周大福以收购中捷保险经纪股份有限公司的方式,成功将保险经纪牌照收入囊中,正式涉足保险中介行业。这是继互联网巨头BAT和吉利汽车布局保险中介之后,又一行业龙头企业进入保险中介市场。

业内专家分析,近两年,有多家行业龙头通过收购或者新成立的方式进入保险中介领域。互联网巨头们进入中介市场,多是依托场景将自带流量变现增值。而对于传统企业,进入保险中介领域的目的则是为了打通产业链上下游,实现业务协同。

苏宁金融研究院高级研究员黄大智表示,互联网保险是保险中介的新兴重要参与者,能够有效发挥垂直细分领域保险的销售优势。他预计,此前发布的《关于促进平台经济规范健康发展的指导意见》将再次开启保险中介互联网化的一波浪潮,同时带来保险中介市场新一轮洗牌。

自2012年开始,原保监会暂停了部分保险中介机构行政许可工作,仅允许汽车企业、银行、邮政、保险公司设立注册资本金为5000万元的保险专业代理公司、保险经纪公司。2015年11月,原保监会重启了保险中介牌照审批工作。

据不完全统计,2016年原保监会审批下发了69张中介牌照,2017年下发了35家。2018年至今,共有19家保险中介获批经营保险经纪业务或保险代理业务。保险中介牌照发放经历了由紧到放开再到收紧的过程。

2019年的保险中介市场“有进也有退”,已经来到一个资本准入门槛提高、不合格中介机构被加速清退的大浪淘沙阶段。这种现状代表监管制度愈发完善,市场正在经历向均衡和高效发展的“新陈代谢”,如此过后,保险中介市场才会变得更加健康和专业化。

普华永道中国金融行业管理咨询合伙人周瑾表示,保险中介一直是推动中国保险行业发展的重要力量。在数字化时代,随着营销员体系改革,保险价值链重构趋势下的产销分离将加速保险专业中介发展。庞大的营销员队伍会逐步精简优化,通过优胜劣汰来提升绩效产能,由此推动保险中介从粗放式逐步向精细化发展模式转变。