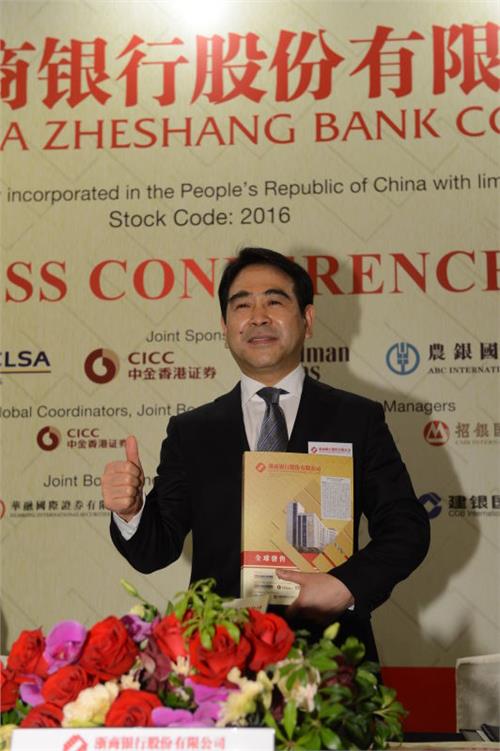

张达洋浙商银行 浙商银行行长龚方乐:跟踪浙商投资脚步 深耕“一体两翼”战略

炎炎夏日,西子湖畔,浙商银行行长龚方乐在浙商银行总部向记者畅谈了该行快速成长的五年。

他说,浙商银行的发展得益于优良的外部环境,也得益于“以风险可控为前提,做强主体、做大两翼”的经营战略。下一个五年,浙商银行将以全国经济发达的区域为主市场,逐步使优势业务成为主导。

依托浙商扩张

浙商银行起步虽晚,步子却很快。成立五年来,浙商银行已在北京、天津、上海、南京、成都、西安陆续设立6家省外分行和5家浙江省内分行级经营机构,目前在全国的分行级机构数量已达到11家,服务全国的布局基本形成。

公开资料显示,浙商银行在2004年8月成立时的注册资本为15亿元。截至目前,该行监管资本已经达到106亿元,相比成立之初扩张了7倍。2008年,资本利润率达到18.23%,实现净利润超过6亿元。这在股份制银行中虽然只是平均水平,但在投入大产出小的新建银行中,已经名列前茅。

“从一定意义上来说,浙商银行是白手起家”。2008年上半年,浙商银行集中力量核销了历史遗留的不良贷款。在龚方乐看来,商业银行是个有多大本钱才能摆多大摊的生意,单一的资本扩张并不能长久,只有良性的循环才能取得更多的资本。

龚方乐说,浙商银行的追求是“资本、规模、特色、质量、效益”的协调发展,这一发展思路会贯彻始终。

五年间,浙商银行沿着浙商投资路径,在机构扩张上快速布局全国。“浙商银行进入新市场的做法,首先是依托与当地浙商理念相通、情感相连的优势,熟悉当地市场”,龚方乐说。

深耕“一体两翼”

将小企业业务作为特色来发展,仅是浙商银行“一体两翼”经营战略中的一翼。经过五年的发展,浙商银行已经有了一定的业务规模基础,初步形成了“以公司银行业务为主体,以小企业银行业务和投资银行业务为两翼”的“一体两翼”经营模式。

龚方乐说,下一步浙商银行将加快推行小企业银行业务专业化经营模式;并对投资银行业务进行有效融合,发挥智力、渠道及资金优势。“在条件成熟时,准备对两大特色业务实行事业部制管理。”

“当前的中国经济仍在快速发展的阶段。对商业银行来说,经济高速发展期公司业务是一个巨大的市场。公司业务容易产生规模,也容易产生效益。浙商银行现有的人才结构也擅长做公司业务,但问题在于,公司业务很难做出特色。”龚方乐说。

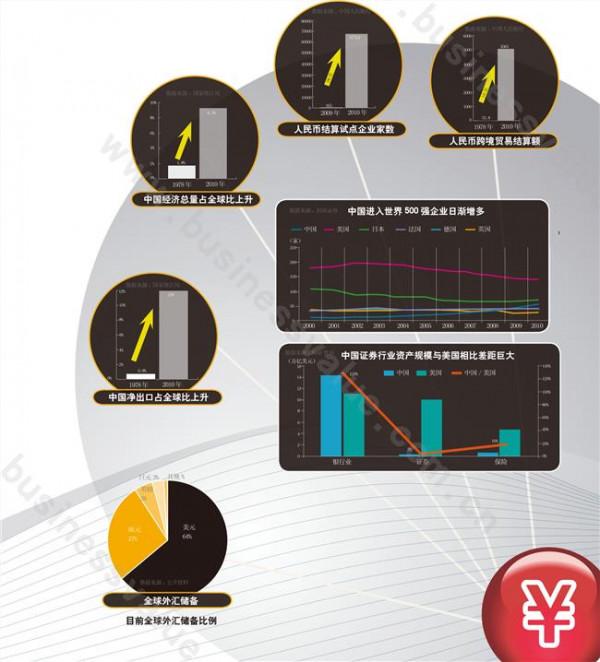

随着短期融资券、中期票据等创新金融产品的出现,传统的公司信贷业务面临金融脱媒的威胁。中小规模的银行缺乏资金和客户优势,如果无法在业务上做出特色,即意味着生存环境将更加恶劣。

浙商银行的“两翼”——小企业银行业务和投资银行业务,目前的竞争程度还不是很高,但是未来的市场却很大,这正是浙商银行战略制订最核心的考虑。

小企业融资历来面临“贷款难、难贷款”的困境,而浙江省作为小企业集聚省份,在内生需求上则更为迫切。近年来,尽管外部环境风云突变,一定程度上给小企业贷款发展带来了诸多困难,但浙商银行小企业业务仍实现连续的高速增长。2008年末该行中小企业贷款余额达到110亿元,占全行贷款余额的近1/4;其中,授信500万元及以下小企业贷款余额较上年末增长78.10%,超过全部贷款增幅30个百分点。

今年上半年,浙商银行小企业(银监会口径)户数增加33.49%,小企业信贷余额增长28.61%,尤其是6、7月份,小企业信贷业务发展进一步提速,截至7月末,全行单户贷款余额500万以下的小企业贷款比年初增长45.08%。龚方乐表示,“今年小企业信贷业务的目标增速要超过全行信贷业务增速”。

如今,小企业业务已经是中小银行必争之地,而投行业务却是“大家都在一个起跑线上”。龚方乐对投行业务的设想,是利用智慧和渠道优势、占用少量资金,以中间业务收入为主要盈利来源,避免走信托公司的老路。

目前,该行投行业务分为资产管理、债券承销、资产证券化、银团贷款、并购贷款五大板块。目前已在中小企业信贷资产证券化、牵头银团贷款、债券主承销、中小企业并购贷款等方面取得了多项突破,并正在尝试发行中小企业集合债。

他坦言,浙商银行作为一家新建银行,实力还不强,在业务发展上必须分阶段分步骤进行。对于各家银行争相进入的信用卡业务,浙商银行采取了暂缓进入的策略。“对于浙商银行来说,现阶段必须解决生存问题,同时探索特色,不能一口气吃个大胖子,我们的原则就是按照经营战略,有所为有所不为。”

发挥机制优势

2007年以来的国际金融危机,对浙商银行的主要经营区域造成了不小的影响,但其资产质量一直保持在同业领先水平。这得益于浙商银行特有的“风险监控官”制度与风险管理体制。

中小企业财务信息透明度不高是银行面临的普遍问题,在此情况下,一线的客户经理和分支银行的负责人才真正了解企业。据龚方乐介绍,浙商银行的“风险监控官”制度施行两条线管理。一方面总行对分支行授权,另一方面由总行向分支机构派出风险监控官对总行负责。分支行行长为风险的第一责任人,风险监控官为第二责任人。

同时,该行对各类风险实施统一组织管理的风险管理体制,信用风险和市场风险以垂直管理为主,合规风险、操作风险以网状控制为主的风险管理体制,同时也建立了风险监控官、风险联络员、合规经理队伍和快速、有效的风险管理信息传递渠道。

龚方乐认为,银行本身作为经营风险的机构,“问题不在于有问题,而在于有了问题不解决问题,关键就是要及时发现并解决问题”。

2007年下半年,浙商银行就根据经济走势,及时调整了经营政策,提出和实施了以“调整结构”为重点的应对“风险中考”若干举措。这一主动策略为该行应对风险赢得了先机。

然而金融危机引发的国内经济衰退,对浙商银行的经营管理提出了考验。今年上半年,按照银监会口径,浙商银行小企业信贷增速低于全行所有贷款增速。龚方乐对此并不避讳。

龚方乐说,从整体情况来看,今年上半年中小企业的问题暴露较多,资金需求明显下降,不良贷款也有上升的趋势,“对此我行已非常充分地反映不良和提足拨备”。截至2009年年中,该行不良贷款率为0.33%,拨备覆盖率达到350%。