【三胞集团资不抵债】两票制落地 三胞集团豪掷百亿进军制药产业

一方面是随着“两票制”最终落地后行业内的一片悲观,另一方面却是外来者携巨资迅猛涌入。1月10日,三胞集团以8.19亿美元收购美国Valeant制药旗下生物医药公司Dendreon100%股权,约合人民币56.69亿元。加上前不久旗下控股上市公司南京新百57.64亿元收购中国脐带血库,至此,三胞集团在制药版块上仅仅披露的两次投入,金额就已经超过100亿元。

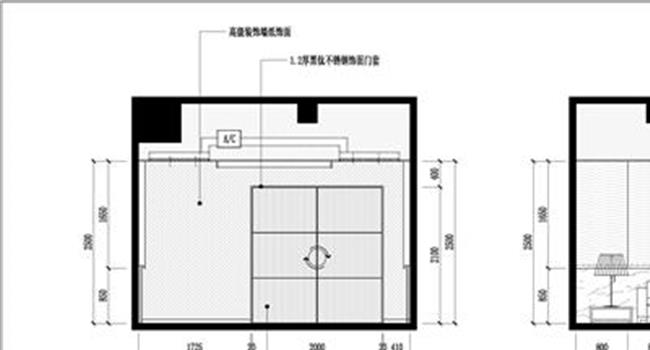

三胞集团董事长袁亚非(左)、Valeant董事长兼CEO Joseph C. Papa(右)来源:三胞集团官网

1月10日,三胞集团以8.19亿美元收购美国Valeant制药旗下生物医药公司Dendreon100%股权,“创下中国企业收购美国药品的最大交易纪录”。如果三胞集团在你的印象中还不够清晰,还记得在2016年最后一天以57.64亿元拿下中国脐带血库的南京新街口百货商店股份有限公司(南京新百)吗?三胞集团就是其控股母公司。

据三胞集团官方信息,其所拥有的上市公司包括:在沪市登陆,以软件开发为主业的宏图高科和以大型百货零售为主业的南京新百;在港股上市,以时尚生活电子产品设计和制造为主业的万威国际;以及在新三板上市,以制造和销售新型电子元器件为主业的金鹏源康和以计算机外围设备制造和销售的富通电科。

其下属独资及控股企业超过100家,全球员工总数超过10万人,“宏图”、“宏图三胞”、“金鹏”、“新百”等均为其旗下知名商标系。目前,集团总资产和年销售总额均已超过1000亿元。

三胞集团对外投资关系图

1000亿元不是市值,而是实际销售额。相对于中国医药行业,三胞集团是个实打实的庞然大物。而早在3年前,这只庞然大物就已经基本靠收购进入了医药行业。“世界上最好的东西就是我们未来的方向,那我们就把未来的东西买过来,然后用来建立自己的未来。”这就是三胞集团董事长袁亚非的商业逻辑。

1 好大的版图

三胞集团花大价钱从Valeant手中买下Dendreon,原来也跟前不久披露完成中国脐带血库收购有关。

拿下这笔交易,被分析人士认为是三胞集团更深一步布局生物医疗领域最重要的一步。而三胞集团官方如此表述此番收购:“收购Provenge是三胞新健康在精准医疗领域迈出的重要一步,也是标杆之作。脐带血存储带来的基因大数据是精准医疗的基础,三胞新健康拥有丰富的脐带血库资源,发展精准医疗就非常有优势,收购Provenge让三胞新健康从基础的脐带血存储延伸到了实际应用,在进一步布局精准医疗方面迈上了战略性台阶。

”

而被收购的这家公司在美国被业内熟知靠的就是旗下治疗前列腺癌的Provenge。这一产品在2010年4月29日被美国 FDA正式批准,用以治疗无症状或具有轻微症状的转移性去势抵抗性(激素难治性)前列腺癌,是首个被FDA批准上市的前列腺癌自体免疫细胞疗法,也是目前治疗晚期前列腺癌的唯一细胞免疫疗法。

细胞免疫疗法听起来有些耳熟?对。大鳄盯上的都是行业里最火热的。

比如,火热的健康养老产业。这是三胞集团对于医药行业最早的“入侵”。2013年,三胞集团收购注册在香港的居家养老企业安康通,主要面向中国内地推广居家养老和家庭健康产品和业务以及老年用品和家庭健康用品销售。

2014年,三胞集团又以7000万美元的价格收购了以色列最大的民营医疗护理服务公司Natali。2015年,Natali又与三胞集团旗下南京新百共同设立了Natali(中国),专注于高端健康养老服务。

到目前为止,三胞集团旗下共有Natali、Natali(中国)、A.S.Nursing、安康通、妙健康、麦考林等多家公司,其中安康通目前已有超过280万养老用户,妙健康于2016年获得了来自融汇资本领投的1亿元A轮融资。

除了健康养老产业,被三胞集团看上的还有火热的公立医院改制。2014年,三胞集团与江苏省徐州市联合成立了徐州三胞医院管理有限公司,控股徐州市第三人民医院80%股份。2015年3月,三胞集团又与江苏省人民医院达成全面战略合作,将其与徐州市国资委共同出资建设的徐州新健康医院正式挂牌为江苏省人民医院徐州分院,其中仅一期建设投资就近20亿元。

所以,成立投资基金就显得再自然不过了。到目前为止,三胞集团共成立了三支健康基金,合作对象分别是上海银来、上海创新、上海康程与上海本裕,基金累计规模已达200亿元。

而从过往历史来看,三胞集团所承担的更多是财务投资者的角色。例如,在对以色列最大的民营医疗护理服务公司Natali收购完成后,标的公司原有管理层及员工队伍均未变化,而在收购弗雷泽百货之后,三胞集团也并未裁员,甚至都没有派中国人去进行管理。

2 有争议的并购标的

1月9日,华尔街日报披露:Valeant制药与中国三胞集团,就前者旗下公司Dendreon达成8.19亿美元交易的消息。

一位知情人士向华尔街日报透露,出售Dendreon将帮助Valeant制药简化业务,把精力更聚焦在核心领域和创新上。Dendreon被Valeant前CEO Michael Pearson在2015年的一次破产拍卖中以5亿美元买下。

这笔交易也是在Valeant在2014年发起对艾尔建恶意收购未果之后,公司进行的第一笔大额交易。这家公司以前列腺癌治疗药物在业内享有知名度。然而,Valeant在癌症市场中并无太多作为,买入Dendreon后,对公司业绩助力甚微。

据悉,该公司主打产品Provenge每月费用高达93000美元。已经上市7年的它,现在销售增长已经出现乏力之态。业内人士这样评价:疗效有限,定价过高,有竞争力的竞品众多。

来源:汤森路透

Provenge在2014年的销售额为3亿美元。2016年前三季度,Valeant实现总营业收入73亿美元,但并未就Provenge的销售额进行披露。但三胞集团官网显示,2016年Provenge利润约1.2亿美元,市盈率为8倍左右。

原本是华尔街声名显赫的并购之狼,但Valeant制药在2015年底的一起财务丑闻让这家公司“极速”并购停了下来。公司的股票价格也从2015年的每股250美元暴跌至1月9日的15.35美元,跌幅达93.86%,至此Valeant制药的市值缩水至50多亿美元。

这笔交易也是Valeant新任CEO Joseph Papa拯救公司业绩的举措之一。现在,他要把公司的运营集中到皮肤用药、胃肠用药、眼科用药和消费者自主保健品这四大关键领域。同时,Valeant要出售非核心资产变现,以偿还自己高达300亿美元的债务。Valeant已经将旗下多个资产排进出售日程表,但最终成交者寥寥。

现在即便Valeant已经与三胞集团签订协议,但美国相关监管方是否会最终同意还尚未可知。

据彭博社消息,中国资本出海并购的速度从2015年开始了猛增的态势,投资金额已超过2200亿美元。其中,2016年上半年,中国资本出海购买海外医疗资产的总金额已经达到39亿美元。