【三胞集团最新动态】【独家】资金链紧绷 三胞集团砍掉地产板块救急

深陷资金链困境的三胞集团,正计划退出房地产业务,并试图通过出售旗下土地资源来弥补资金缺口。

界面新闻从多个信源处获悉,南京宏图地产正在寻求买家,出售其持有的全部地产项目,以填补母公司三胞集团存在的巨大资金缺口。项目出售完成后,宏图将退出房地产行业,仅保留部分项目股权作为投资。

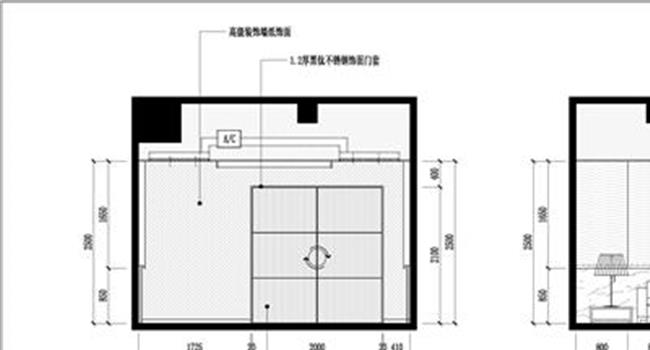

据悉,宏图计划出售的项目包括位于海南文昌的高龙湾1号项目、位于安徽和县及南京汤山地块、广西柳州文昌路超高层项目。内部人士透露,海南、安徽项目已接触过包括融创、绿城在内的国内头部房企。

目前安徽和县项目已有意向买家,但并未最终拍板,汤山项目则交由绿城代建操盘,徐州项目早前住宅部分已经清盘,仅有部分商业。海南项目则由于地处台风登陆口等因素,项目交易最终未能谈妥。另外,早前宏图还在湖南株洲设立了公司,据知情人士透露,只是在当地签署了意向协议,并未真正拿到土地。

大本营南京的项目也几近清盘,在本月初卖掉最后3栋住宅后,宏图在南京最后的项目宏图上水云锦只剩部分公寓在出售。“以后宏图在南京就没有项目了。”上述知情人士透露。

出售项目之际,宏图地产板块的裁员工作已经开始。据内部人士透露,地产板块裁员比例已经达到50%—70%。南京公司包括保洁、保安在内的后勤人员都已经遭到劝退,未来地产板块预计只保留少量销售和客服人员。不过对退出行业的消息,宏图地产相关人员表示并未听说,并予以否认。

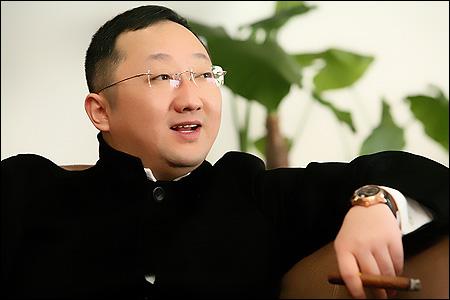

宏图地产成立于1998年,是三胞集团的控股子公司,三胞集团董事长袁亚非个人控股比例达到87.75%。在2017年胡润百富榜上,54岁的袁亚非以470亿财富排名第39位。

成立当年,宏图在南京城北开发了宏图天然居住宅项目,随后进入房地产行业。在2010年之前,宏图主要在南京本土开发住宅和写字楼项目。2011年,宏图在海南文昌拿下一幅占地750亩的土地,由此进入海南市场。由于项目靠近文昌航天卫星发射基地,宏图曾计划投资40亿元,建设一座航天主题乐园。在此之后,宏图开始逐步向全国扩张,陆续在安徽、徐州、柳州等城市拿下地块进行开发。

2016年宏图地产总裁凌翔接受采访时曾表示,地产板块销售额2014年为30亿元,2015年50亿元,2016年的目标是80亿元,整个三胞集团2020年的目标则是5000亿元。不过由于宏图地产并非上市主体,因此其地产销售业务一直没有准确数据。

尽管从销售规模来看,宏图地产赶不上规模房企,但凌翔曾透露,地产平台是三胞集团下的“资金杠杆”和“现金流”。

今年8月初,宏图位于南京河西的宏图上水云锦项目开盘时,211套房源还曾引来约5700组购房人,粗略估计能够带来10亿元进账。而在当时,三胞集团已经出现资管计划违约等情况,这一笔进账对于集团来说,可以缓解不小的资金压力。

如今计划将地产业务悉数出售意味着,资金绷紧的三胞不得不卖掉这只“奶牛”。

进入今年下半年,三胞集团的资金链状况一直被外界所关注。7月中旬,三胞集团被爆出一笔总规模5580万元的资管计划违约。这笔应在7月13日完成清算分配的资管计划,到7月16日之前仅支付了213万元利息,构成实质性违约。该计划所募集资金悉数用于购买三胞集团子公司海南昂立集团100%的股权收益权,而海南昂立集团正是宏图文昌项目的开发主体。

进入8月,三胞集团旗下控股上市公司南京新百所持有的3.04亿股,相继被北京、安徽、上海、重庆等地多个司法机关轮候冻结。

8月8日,新百曾发布公告称,其计划出售100%控股的House of Fraser Group Limited(HoF)予千百度国际控股的计划,在遭到多重阻力下宣布终止。早在今年5月,新百就宣布将其持有的HoF股权,以收购和增资两种方式同步出售给千百度,预计募集资金16.5亿港币(约合人民币14.36亿元)。不过由于千百度主席、执行董事陈奕熙为袁亚非妹夫,上述交易形成关联交易而被终止。

出售失败的HoF,在8月13日宣布,旗下三家经营主体公司进入破产托管程序。这一操作,对母公司南京新百造成了2.11亿英镑(约合人民币18.44亿元)的计提商誉减值。

破产公司还曾为新百香港提供8000万英镑贷款的担保,到今年3月31日还有2400万英镑(约合人民币2.1亿元)贷款余额,这都将对三胞集团今年业绩产生重大不良影响。

此后,急于出售资产套现的三胞集团,将HoF卖给了英超球队纽卡斯尔老板Mike Ashley旗下运动品牌的Sports Direct,此时的价格仅为0.9亿元英镑(折合人民币约7.83亿),这相比最初的价格已腰斩。

但这笔资金并不能解决三胞集团的债务问题。8月21日晚间,三胞集团旗下的另一家上市公司宏图高科又发布公告称,因民生银行北京分行起诉重庆乐语无限、北京乐语世纪和三胞集团信用融资纠纷,宏图高科控股股东三胞集团股份被轮候冻结,本次轮候冻结数量共计27.33亿股。

重庆乐语无限、北京乐语世纪是三胞集团持股公司,三胞集团持有宏图高科2.484亿股,占公司总股本21.46%,目前已被100%冻结。其中处于质押状态股份为2.454亿,占持有公司股份总数98.76%;处于轮候冻结状态股份数量为54.75亿股,超过其实际持有上市公司股份数量,被轮候冻结次数已高达22笔。

早前中诚信证评已将三胞集团的主体信用等级由AA下调至AA-,将16三胞02和16三胞05的债项信用等级由AA下调至AA-,并将公司主体及债项信用等级列入评级观察名单。

8月23日晚间,一份内部流出的通知文件显示,为处理集团流动性风险处置工作,正计划召开三胞集团金融债委会成立大会,以处理目前交叉的债务问题。

今年开始遭遇的债务危机,与三胞集团此前一系列海外并购不无关系。此前一直在国内零售市场征战的三胞集团,于2014年启动国际并购。

当年三胞集团旗下上市公司南京新百以4.5亿英镑(约合人民币39.53亿元)收购了上述英国老牌百货公司House of Fraser(HoF);同年的7月,三胞集团还用超过1.73亿美元(约合人民币11.245亿元)的价格,并购了濒临破产的美国零售巨头Brookstone,该笔并购后来还被袁亚非称为是最引以为傲的并购案例。

之后三胞集团又陆续收购了以色列养老服务公司Natali,以8.19亿美元收购了加拿大医药巨头下的原研药物公司Dendreon等。大摩财经报道称,三胞集团近年来国内国外各种收购耗资累计超过300亿。

但这些高投入收购却没能给三胞大量造血。南京新百公告显示,截止2017年12月31日,HOF Group总资产97.53亿元,年度净利润亏损3.19亿元。宏图高科的2017年年报则显示,以Brookstone为核心的3C零售连锁业务,去年营业收入较上年同比下降7.67%,实现归属于母公司净利润同比下降19.61%。

就在今年8月8日,Brookstone向当地法院递交了对美国业务的破产申请,试图重组资产结构,并关闭了101家购物中心店,仅余下网上商店及部分机场店。

海外拓展失败,还造成了三胞集团地产业务的无力继续开发。正是在2014年,宏图地产以代管形式从南京新百手上拿下了河西地块部分股权,后更名为宏图上水云锦。

“这也是宏图地产在南京拿下的最后一块土地,之后就再也没拿到过地。”一位宏图地产的前高管告诉界面新闻,一方面是由于进入2015年之后,南京地价普遍高企宏图已无力竞争,另一方面,“尽管地产业务在三胞集团内是‘输血’的板块,但是地产部分的收益并未用于土地增持、入市的再循环,而是投入到基本市场和三胞集团其他板块投资、收购上去。”由此也错过了南京地产市场2016年猛涨的契机。

“地产板块在三胞集团内不算核心业务,从长期趋势来看,宏图地产退出是早晚的事,但集团的资金链状况加速了地产资产的出售。”上述前高管表示。

为解决资金流动性问题,三胞集团将采取多种方式断臂求生。袁亚非在今年7月获得6家银行联合授信时曾表示,将会启动“百亿瘦身计划”,计划出售部分股权以偿债,到年底前回笼百亿资金,并从3C零售转型发展“新零售”。

“未来三胞集团很可能在多个业务板块都退出,大概率只保留养老大健康作为主要业务。”上述前高管透露。返回搜狐,查看更多