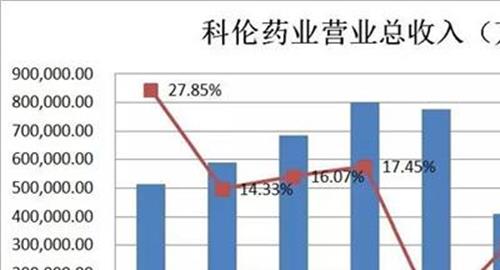

科伦药业工资明细表 【国金研究】科伦药业首次覆盖:三发驱动 创新未来

考虑到公司输液长期稳定增长,川宁满产业绩稳定,仿创药上市快速放量贡献业绩,以及创新药临床稳步推进未来可期。未来三年我们给予归母利润约15.8/20.0/24.2亿元,对应估值约28.0/22.1/18.2倍,给予“买入”评级。

行业观点

大输液底部修复基本面改善,马太效应预计保证现金流稳中有升:大输液行业触底回升,行业集中度提升趋势明确,价格逐步复苏,盈利能力改善,且公司专注品种、包装升级,持续优化产品结构。输液整体行业CR3预计超70%,寡头市场价格相对稳定,未来公司通过高毛利品种替代低毛利品种,平均价格稳步恢复并提升。

另外,近期两票制陆续完成,我们预计大输液业务未来有望保持 5-8%的稳定增长,该部分业务将为公司提供稳定现金流。

中间体业务满产贡献利润,环保标准提升预计带来稳定现金流:川宁环保验收通过,抗生素中间体产能瓶颈破除,预计已实现满产。川宁核心品种为硫红、7ACA、6APA以及青霉素工业盐,整体价格目前已趋于稳定,由于地处新疆地区,得益于较为便宜的煤炭、水、电、以及原料,预计公司成本端将得到有效控制并稳定下降,我们预计抗生素中间体业务今年有望贡献 7 亿左右的利润,形成良好现金流。

另外,预计随着行业环保标准逐步提升,公司有望继续凭借自身“零排放”的环保优势,进一步拉大与其他企业的距离,实现川宁业绩的进一步爆发。

仿制药上市兑现业绩快速放量,创新药临床稳步推进值得期待:自研究院成立以来,公司5年累计研发投入超过 30 亿,形成了丰富的产品梯队。公司首先专注传统优势领域再升级,不断推出首仿、独家肠外营养品种,作为制剂板块的先锋部队;同时多领域布局成长性良好的仿制药品种,以产品集群方式占领大规模市场。

而仿制药销售过程中积累的研发、销售经验,以及带来的现金流贡献,将最终驱动新药、新型给药系统(NDDS)制剂以及生物类似药等创新品种的发展。

现在仿制药研发步入收获期,2017年获批7个,截至目前预计获批32个左右,预计2019年H2继续快速获批。2021年预计收获第一个创新药,目前进展较快的是EGFR单抗(西妥昔单抗类似物)、PD-L1单抗、以及VEGF单抗(雷莫卢单抗类似物)。

风险提示

在研品种国内外临床进展存在不确定性;仿创药上市后竞争的风险;销售团队扩建和新药商业化的不确定性;配股进展的不确定性,目前暂未考虑。