芜湖东旭光电 东旭光电被疑康得新第二:五大特征极其相似

爱股票讯 1月22日晚间,康得新公告称,因公司涉嫌信息披露违法违规,证监会决定对其立案调查。

其实,市场对于康得新被立案调查一事早有预期。近日,康得新违约事件愈演愈烈引起市场关注,导火索是公司账面货币资金高达150亿元却还不起15亿元超短期融资券,因此被怀疑财务作假。

1月21日早间,康得新紧急发布公告,承认公司确实存在大股东占用资金的情况。当日晚间,康得新再次发布公告称因主要银行账号被冻结,公司股票触发其他风险警示情形,因而被实施风险警示,股票名称变为ST康得新(5.730, -0.30, -4.98%)(维权)。昔日市值千亿的“新材料白马股”,直接加入ST军团,令人唏嘘。

今天复牌,ST康得新无悬念跌停,报5.73元,总市值202.89亿。遥想当年,康得新自2010年上市之后,股价曾涨近十倍,2017年11月22日最高到26.71元(前复权价格),一度跻身1000亿市值公司之列。

昔日“白马股”神话破灭的案列,近日频频出现。此前康美药业(6.830, -0.29, -4.07%)(维权)被爆出财务造假后,股价腰斩。与康美药业不同之处在于,截至目前,康得新尚未被核实财报作假。但,白马股“业绩造假”,已成为疲弱市场的不能承受之重。

正值此时,东旭光电(4.580, -0.10, -2.14%)一个月前的公告被重新翻出,再度令市场神经紧绷。

手握215亿现金却仍要募资发可转债,引起市场质疑

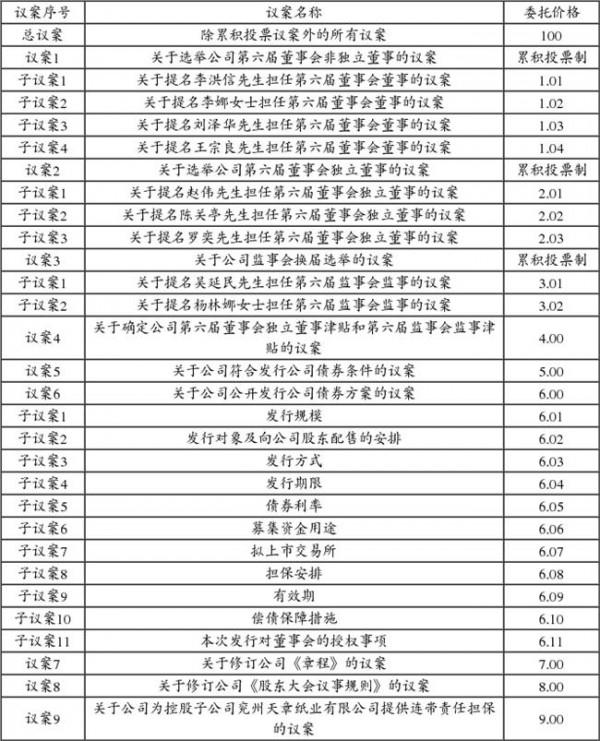

东旭光电12月10日发布公告表示,公司拟发行35亿可转债来回购25亿公司股票,10亿元用于补充流动资金。不过爱股票查询最新的2018年三季报发现,公司账户上还趴着215亿货币资金。另外,截止到2018年9月30日,东旭光电货币资金余额是215.08亿元,有息负债却有231亿,难怪回购个股票还要发行可转债来圈钱!

对此,爱股票大V爱股君直言,回购自己公司的股票为什么还要依靠发行可转债来募资呢?直接拿出十分之一现金来回购不就可以了吗?恐怕这35亿可转债背后的逻辑并没有那么清晰。这与康得新的故事简直如出一辙。

爱股票专栏作者投行大师兄调侃,东旭光电的行为,就好比你的一个土豪小伙伴,整天在朋友圈炫富,私下里却总是朝你借钱,还是给利息的那种,你怀不怀疑?

公开资料显示,东旭光电2013年借壳原宝石A上市。公司业务涵盖新材料、高端装备制造及新能源汽车制造等业务,还是我国最大的玻璃基板生产商。

在借壳上市的当年,世界玻璃面板龙头康宁与东旭光电达成合作,在合作中康宁引入“类高通模式”。也就是说,康宁的专长在研发,它不断强化研发保持在技术上的领先,然后将专利授权给东旭光电,利用后者低成本制造能力,强强联合,一起抢其他对手的生意。

从此东旭光电彻底沦为康宁的代工厂。也就是从2013年开始,康宁就将他的5代、6代线的各种技术授权给东旭光电,全力栽培,结果是什么呢? 第一,从产能的角度看,东旭在2013年之后,的确获得了一个巨大的爆发:2013年至2016年,营收增幅分别为19%、130%、190%、48%;对应的净利增幅为158%、27%、182%、-1.7%、34%,成为当时市场公认的业绩白马。

第二,正因为和康宁的结盟,东旭光电一方面强化了产能规模,另一方面则弱化了研发投入。根据年报数据显示,2013年的时候,东旭光电的研发投入占比尚有4.51%,而在两家结盟之后,2015年的这个数字已经下降到了2.05%。

由此便注定东旭光电在技术上,已经不可能再有大的进步了。实际上,从东旭光电后续的种种动作来看,公司的战略重心已经完全改变了。

追逐热点不断并购,5年跨6个行业

自从2013年上市后,东旭光电一直利用其资本优势追逐市场风口、不断并购。据不完全统计,东旭光电在5年多时间完成了6大行业的布局。根据公司2017年年报,东旭光电有属于6大行业的6大产品,再加1个其他。

2017年年报显示,公司来自光电显示材料、装备及技术服务、新能源汽车、石墨烯产业化应用、建筑安装、电子通讯产品的收入分别占总收入的19.86%、41.76%、14.5%、0.39%、10.94%、12.35%。

但凡世界上伟大公司都是在某一个领域做到顶尖,即使苹果、阿里巴巴这样的世界级知名企业最初开拓市场时,也从未一次性涉足6个行业。上一家因为“摊大饼”而濒临倒闭的知名公司叫做乐视。

3年换了4个财务总监

众所周知,一家公司的财务人员是非常重要的,当一家公司的财务负责人或者审计会计事务所频换更换时,则意味着公司的经营风险和财务风险大大提高。作为上市公司,更换财务总监一直是比较敏感的信息,而频繁更换财务总监,更被视为市场大忌。

爱股票查阅东旭光电的过往资料,发现公司不仅主业兼顾的多,财务总监也换的勤。公开信息显示,2015年12月17日,东旭光电原财务总监李泉年辞职,担任公司其他职务。同时,聘任周波任财务总监。

2017年4月29日,财务总监周波辞职,且不再在公司任任何职务。周波离职后,公司新聘任黄锦亮担任财务总监。

2018年7月28日,财务总监黄锦亮辞职,且不再在公司担任任何职务。同时,公司聘任冯秋菊女士担任财务总监。

在不到3年时间里,公司先后历经4任财务总监,其中两任财务总监周波、黄锦亮任期均不足一年半。财务总监作为公司真实经营情况的第一知情人,是个相当敏感的职务。而东旭光电却频繁变动的财务总监一职,此举也向市场传递出了不良的信号。

5年来盈利能力持续下降,财务造假质疑声大

自2018年起,东旭光电的毛利率和净利率持续下降。2018年前三季度,东旭光电毛利率仅18.75%,为近年最低点,相比2017年下降了5.79%。净利率也如此,2018年前三季度净利率7.25%,相比2017年下降了4.06%。

值得注意的是,2013至2018年这5年时间里,东旭光电累计融资358.4亿元,并且共有181.53亿元用于投资活动。而2018年9月末,东旭光电现金及现金等价物为190.92亿元。可见,期末现金几乎都来自于融资活动的积累!

除了以上财务数据,东旭光电大股东的高比例质押也不容忽视。根据最新的2018年三季报显示,东旭光电第一大股东为东旭集团,持股数量为9.15亿股,持股比例15.97%,其中截至2018年9月底,期质押股份数量为7.996亿股,质押比例为87.39%。

下一个“康得新”?

爱股票经过对比后发现,典型的绩优白马股、大量货币资金闲置、应收账款增加、经营性现金流负数、大股东高比例股权质押是康得新和东旭光电的共同特征。那么,东旭光电会不会是下一个康得新?

截至今日收盘,东旭光电的动态市盈率只有14.97,静态市盈率为15.05,看起来公司股价貌似真的是太低估了!但今日崩盘的康得新、康美药业,何尝不是这样?投资者一定要明白,股价里必然包含了很多投资者并不知道的信息,这种有污点的公司,没有澄清之前不宜接飞刀。引用一句珠宝界的名言:“高价的可能有坑,便宜的一定不是捡漏。”

寻找下一个“康得新”,与东旭光电相似的公司还有这些

实际上,东旭光电 、东旭蓝天(6.990, -0.17, -2.37%)和嘉麟杰(3.950, -0.04, -1.00%),这三个公司都是同一个实际控制人,它们的问题和康得新高度相似。自己账户里有215亿货币,却向外借了220亿的有息债务,回购股票25亿还要靠发行35亿的债券,这种无法自证货币的真实性的股票,就还是不碰为好。

当然,正如市场人士分析那样,这些股票并不一定是财务造假,至少说明他们“有钱任性”:身上有钱不去还债,反而大幅举债。比较可行的解释是,要么公司的存款也是借的,要么像康得新一样,公司资产被大股东挪用,供大家参考。

截至今日收盘,东旭光电的动态市盈率只有14.97,静态市盈率为15.05,看起来公司股价貌似真的是太低估了!但今日崩盘的康得新、康美药业,何尝不是这样?投资者一定要明白,股价里必然包含了很多投资者并不知道的信息,这种有污点的公司,没有澄清之前不宜接飞刀。引用一句珠宝界的名言:“高价的可能有坑,便宜的一定不是捡漏。”