戴志康证打 戴志康证大系打造“最牛女散户”

而2005年底,杨荔雯的名字再次占据在了大众公用(600635.SH)、风神股份(600469.SH)、亨通光电(600487.SH)等当年数只著名的牛股中的前十大流通股东名单之列。

2006年第二季度,杨荔雯又以248.77万股的持股数和1.55%的持股比例,成为了西水股份(600291.SH)第三大流通股东。随后,在2006年第三季度,其便开始逐渐减持西水股份,至2006年三季度末,其仍以187万余股的持股数位居西水股份前十大流通股东的显赫位置。而到了2006年底,杨所持的西水股份便仅仅剩余70万股,而到了2007年1月17日前,其便将西水股份抛售一空。

2006年第二季度,西水股份的股价一直在3元与4元间波动,在同年4月25日更一度最低跌至2.99元,即使是整个季度的最高价,也不超过5元。而就在杨进入西水股份后不久,有关某券商将借壳西水股份的传闻便开始不胫而走,随之期股价也水涨船高,从2006年下半年至2007年1月17日,六个月内,其股价便从4.9元涨至14.16元,涨幅达189%。

而2007年1月17日,西水股份正式发布公告称其有关股东正式与某券商接洽借壳一事,并于当日起开始停牌。

2007年6月12日,西水股份有关重组以失败告终。

而杨荔雯似乎不但对于西水股份的此次重组先知先觉,其对于其重组失败的结果也仿佛早就了然于心,其早已经赶在此次停牌前将其所持有的西水股份股票悉数出尽,并获利匪浅。

而在2006年末,杨荔雯更眼光精准地潜伏进了南京高科(600064.SH)——这只在2007年被市场公认的大牛股。

2006年年报显示,同年第四季度,杨荔雯持有南京高科163万股位列第八大股东,到2007年减持至112.70万股,位列第十大股东,而到2008年3月份,其持有南京高科只剩71.7万股,其后杨则逐渐从南京高科前十大流通股股东的位置上退出。

而在2007年2月初南京高科欲增发6000万股和同年6月,其参股的南京银行IPO申请顺利获批等利好消息的刺激下,南京高科在2007年和2008年走出了一场波澜壮阔的行情。 而据2006年的有关南京高科的股价显示,杨于2006年底进入南京高科的股价约在6.50元/股,至2007年,南京高科股价最高涨至2007年6月20日的41.85元,短短半年之间涨幅近543%。

而2007年下半年随后股价一直横盘整理,但就算以2007年下半年的最低价格24.48元计算,从2006年底至此时,南京高科的涨幅也达到277%。

而实际上,杨荔雯也同样在2007年第二季度,紧急入股福建南纸(600163.SH),在其入股后不久,福建南纸便爆出定向增发2亿股的消息,而对于2007年的火热的股市而言,但凡爆出定向增发的股票必将受到市场火热追捧,同样,就在福建南纸2007年7月27日公告其确认定向增发一事后,其当日股票便告涨停,而杨荔雯也在随后清仓离场。

据公开信息显示,杨荔雯以个人名义进入上市公司前十大流通股的除了上述几家外,还包括长城信息(000748.SZ)、商业城(600306.SH)等数家公司。

而据记者粗略计算,杨在2006年、2007年两年间,以个人名义进入股市的资金数额则不下1亿之巨。

杨荔雯到底是何方神圣?这位今年6月27日即将年满40的上海女人,其背后是否真有“影子”操控?如果有?哪么这个影子到底是谁?如果没有,又如何解释这位年近不惑的女人为何总能骑上股市黑马?

事实上,杨荔雯的身份的确并不简单,要真正揭示其背后的数位“影子”人物,我们还要从与杨荔雯有关的三个驰骋在资本市场中的“影子”投资公司说起。

“影子”公司露真容

虽然2008年后,杨荔雯在最后清仓南京高科后,其本人逐渐淡出资本市场,但实际上,她并没有离开,反而更加凶猛地在股票市场中策马驰骋快意江湖,只是这一次,她也从前台转向了“半”幕后。

虽然2008年后,杨荔雯在最后清仓南京高科后,其本人逐渐淡出资本市场,但实际上,她并没有离开,反而更加凶猛地在股票市场中策马驰骋快意江湖,只是这一次,她也从前台转向了“半”幕后。

2010年5月,刚刚成立2个月的上海天誉在一个多月时间内动用2.24亿资金密集拿下了六家上市公司的增发股份。

而与之相类似的操作手法的还有上海另一家投资公司——上海天迪科技投资发展有限公司(以下简称上海天迪),其在2009年的9、10月间,也同样大手笔动用了近3亿的资金大肆参与各个上市公司增发。

2009年9月,三安光电(600703.SH)此轮定向增发结束,上海天迪认购其410万股,成为了其第九大股东,同月,上海天迪再度拿下海陆重工定向增发的220万股。

同年10月,上海天迪再次以每股17.57元的价格参与烽火通信增发,认购其450万股。

其中,仅三安光电的增发一项,便已经让上海天迪赚得盆满钵满。

斯时,三安光电拟向5名投资者以26元/股的价格定向增发3150万股,其中上海天迪认购其中410万股。

而巧合的是,在三安光电此次增发时,三安光电的股价则刚好回调至近年来最低价22.66元。

其增发完成后,三安光电的股价也随之水涨船高,至2010年1月20日,在三安光电10送10的高分红刺激下,当日股价更是攀上78元的高位,至此,短短四个月,上海天迪在此次三安光电的增发中,其投资的账面资产增幅便达200%。

2010年3月16日,三安光电10送10除权后,其股价仍然走势坚挺,截止到2010年6月7日,其以45.05元报收,相当于除权前的90.1元/股,而此时,上海天迪投资其中的1.17亿元早已翻番至4.05亿元,不到一年时间,其账面浮盈近3亿。

同样,海陆重工(002255.SZ)在同年9月的增发价格为25.5元,截至2010年6月7日,其以48.50元报收,不到一年时间,上海天迪在其中认购的220万股也为其账面带来了5060万的收益。

而稍后上海天迪参与增发的烽火通信(600498.SH),在2010年6月7日也以28.46元报收,虽然其股价在过去几个月内波动较大,但至此,烽火通信也为其在八个月内带来了4900万的收益。

综上,仅仅上诉三笔增发,在仅仅8个多月时间内,就已经给上海天迪带来了近4亿的账面收益。

同样的投资手法,同样来自于上海,上海天誉与上海天迪是否真的有所瓜葛?

答案是肯定的,而且似乎正是有了上海天迪参与增发而获得不匪的收益的案例珠玉在前,才促成了在短时间内成立的上海天誉向股票增发市场发起了猛攻。

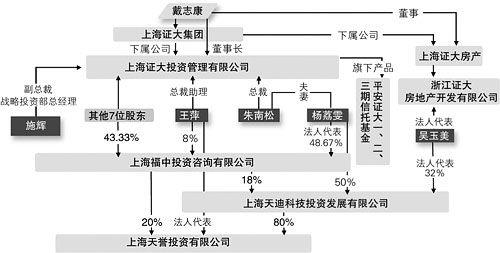

据记者从有关部门获得的一份工商资料显示,上海天誉成立于2010年3月1日,而其控股股东正是上海天迪,据该份工商资料显示,上海天誉由上海福中投资咨询有限公司(下称上海福中)和上海天迪分别出资200万、800万成立,法定代表人为王萍。 那么杨荔雯与上海天迪又有何关系?

记者通过有关渠道查询到上海天迪的有关工商资料显示,上海天迪目前法定代表人为吴玉美,注册资金为3000万,由三个股东方投资组建,其中上海福中出资600万,占注册资本的18%,而自然人吴玉美出资1050万元,占32%,而杨荔雯出资1650万元,占比50%。

而杨荔雯的另一个身份正是上海福中的法定代表人。

据有关工商资料显示,上海福中成立于2006年12月6日,由包括上海天誉法定代表人王萍和杨荔雯在内的九名自然人股东投资设立,注册资本为600万元。

至此,上海天迪、上海福中、上海天誉与杨荔雯的关系已经不言而喻了,那么杨荔雯与这三家投资公司的背后是否还有更进一步的“背景”呢?

实际上,提到上海天迪,其在资本市场中并非无名之辈。

这家成立于2000年的投资公司早在其成立之初,就已经在资本市场中打响了名头。早在2000年,其就在浙江医药(600216.SH)、苏州高新(600736.SH)、同达创业(600647.SH)、龙头股份(600630.SH)、彩虹股份(600707.SH)中有过极其瞩目的表现,而这些被其选中的股票中,几乎皆为当年牛股。

而在2007年12月25日,中国太保(601601.SH)正式挂牌上市,在其发布的IPO招股说明书中,上海天迪又以持有中国太保1000万股原始股位列其发起人股东的第34位。据中国太保招股说明书显示,上海天迪于2007年中国太保上市前夕从上海国际信托手中受让该部分股份,每股受让价格为11.8元。

而就是在该份招股说明书中的一个小细节,似乎已经透露出了有关上海天迪的些许来历。

与上海天迪几乎同时因受让中国太保原始股而成为中国太保股东的还有另一家投资机构,那就是上海证大投资管理有限公司(简称证大投资),其斯时以每股约10元的价格获得中国太保共计2000万股原始股,位列中国太保原始股东第24位。

而上述中国太保招股说明书中明确指出,上海天迪与证大投资为关联公司。

据公开资料显示,证大投资隶属于上海证大集团,而上海证大集团和证大投资的董事长不是别人,正是当年在私募界有着“中国私募第一人”称谓,但近年来已经上岸转投房地产业的传奇人士戴志康。

浮出水面的戴志康“证大系”

虽然上海天誉从表面看为杨荔雯通过上海福中和上海天迪实际控制,但法定代表人为王萍。

王萍,这个看上去极其普通而大众的名字,实际上颇有历来,据记者调查,其真实身份即为上海证大投资的总裁助理,而证大投资总裁即为与戴志康一起创立证大集团的朱南松。

最牛女散户杨荔雯的背后难道真的就是戴志康?!

据记者连日追查证实,在杨荔雯的背后多条线索都纷纷指向戴志康及其关联人士控制的“证大系”公司。

虽然上海天誉从表面看为杨荔雯通过上海福中和上海天迪实际控制,但法定代表人为王萍。

王萍,这个看上去极其普通而大众的名字,实际上颇有来历,据记者调查,其真实身份即为上海证大投资的总裁助理,而证大投资总裁即为与戴志康一起创立证大集团的朱南松。

资料显示,王萍于2001年加盟证大集团,曾帮助证大集团成功投资交通银行、太平洋保险等项目。现任上海证大投资管理有限公司总裁助理、战略投资部总经理。

而据工商资料显示,上海福中共由九名自然人股东投资组建,其中包括自然人陈献春、姜榕、孙毅、田桂鸿、王萍、吴元青、颜武荣、杨荔雯、于卫国,其出资比例分别为18万、 72万、18万、16万、48万、48万、16万、292万、 72万。

那么这些自然人又与上海证大投资和戴志康之间又有什么瓜葛?

据记者调查发现,上述9人中,包括王萍在内,大部分人皆为上海证大投资的高管。

陈献春,男,华东师范大学物理系毕业,18年从业经历,1994年进入证大投资,历任基金经理,研究部副总经理,现任公司风险控制总监和交易总监。

姜榕,男,现年35岁,现任上海证大投资副总裁兼海外投资管理部总经理。

吴元青,美国特许金融分析师,中国注册会计师(非执业),上海财经大学国际金融硕士,10年从业经历,现任证大投资基金经理。

田桂鸿,男,毕业于复旦大学管理学,13年证券从业经历,1999年进入证大历任研究员、战略投资部总经理助理、资产管理部副总经理、研究发展部执行总经理、研究发展部兼资产管理部执行总经理等职,现任证券投资部总经理。

而对于上海天迪而言,据记者获得的一份有关其详细的工商资料显示,上海天迪成立于2000年5月,注册资金为3300万元,最初由戴志康与朱南松二人出资设立,其中戴志康出资2400万元,朱南松出资990万元,法人代表为戴志康。

2000年11月,戴志康将其名下315万元出资额转让给张关心、施辉等六名自然人股东,而法人代表也变更为张关心,带戴志康本人仍以2085万元出资额,持有上海天迪63.18%的股权,成为上海天迪实际控制人。

2004年9月,上海天迪股权再次发生变动,戴志康将其名下上海天迪50%的股权转让给了自然人吴玉美,而其余的包括朱南松在内的7位自然人将其名下有关股权则悉数转让给了杨荔雯,而戴志康同时将自己剩余的13.18%的上海天迪的股权也转入了杨荔雯名下。至此,上海天迪的股权结构则变更文自然人吴玉美和杨荔雯各持有50%,而法定代表人也变更为吴玉美。

2007年8月2日,吴玉美再次将其名下18.18%的上海天迪的股权转让给了上海福中。

如果抛开上海福中中数位上海证大投资的高管股东关系,从表面看,自2004年9月戴志康和朱南松转让掉上海天迪有关股权后,其似乎与上海天迪已经没有瓜葛,但事实上,戴与朱领衔的“证大系”是上海天迪的实际控制人,上海天迪仍一直牢牢掌控在“证大系”的手中。

据记者调查发现,上海天迪的法定代表人吴玉美与戴志康以及证大投资之间关系非同一般。

吴玉美,1976年出生,现年34岁,江苏海门县人,而戴志康也同样是来自江苏海门。

据记者从上海有关工商部门查阅到的一份有关2004年9月上海天迪此次股权转让的股东会议资料中显示,在此时吴玉美登记的住址为杭州西湖区湖畔花园66幢501室,而该住址即为上海证大房地产公司浙江分公司——浙江证大房地产开发有限公司(以下简称浙江证大)的注册地。

据记者从浙江工商部门获得的浙江证大的工商资料显示,浙江证大的法定代表人正是吴玉美,而戴志康任浙江证大董事一职。

实际上,2004年5月前,戴志康一直担任浙江证大法定代表人,其后,就在戴志康将其在上海天迪中的股份转让给吴玉美的几个月前,浙江证大法定代表人则变更为吴玉美。

而在2010年3月,在某财经论坛上一则有关上海证大集团实际控制人戴志康的新闻的留言,也从侧面证实了吴玉美与戴志康关系非浅。

虽然在这则有关戴志康领导的上海证大房地产公司以天价拿到上海某土地使用权的新闻中,对于吴玉美等人只字未提,但在其后的一则网友留言中,一位来自江苏海门的网友发帖在对戴志康作为江苏海门人的骄傲进行赞赏后,继续写道“吴玉美现在何处?上海还是海么?”而该留言人士更坦诚自己是吴玉美的家乡同学。

“股王”、“地王”一家亲

“证大系”旗下上海天迪于2009年9月参与上市公司的定向增发而获益不匪,2010年初,戴志康又成立上海天誉大举进军资本市场。不过,最令人惊叹的是,此时的戴志康在地产市场上制造出了一个神话。2010年2月,他从两家国企口中以92.2亿元的天价夺得上海外滩国际金融服务中心(8-1)地块。

似乎有关杨荔雯以及其控制的三家“影子”公司上海天誉、上海天迪、上海福中的“背景”已经清晰,那便是戴志康及其领导的“证大系”。

而从时间上看,自从2004年9月,杨荔雯在受让上海天迪股份后,首次现身“证大系”投资公司后,2005年,其便开始了其在国内资本市场中的传奇故事。

实际上,与其说杨荔雯作为最牛女散户的故事颇为传奇,更不如说戴志康及其控制的“证大系”的故事更为传奇。

对于戴志康而言,对早年国内资本市场有所了解的人而言并不陌生,而在市场中对于其用得最多的一个形容词并不是“幸运”、“聪明”、“天才”等形容一般金融大鳄的词藻,仅仅“传奇”二字,似乎就已经预示了其与其他金融大鳄相比不平凡的经历。

据有关资料显示,戴志康,1964年出生于江苏一个农民家庭,在家中六个孩子中排行第四。

1981年,戴志康考入中国人民大学,其后进入五道口中国人民银行总行金融研究所攻读研究生,研究生毕业,分别在中信实业银行和德累斯顿银行工作。

1990年到海南创业,1992年戴志康被任命为中国第一家公募基金——富岛基金的总经理,手中掌控的资金为6000万。

同年,戴志康与自己大学校友朱南松共同创建了上海证大资产管理公司,同时在杭州开始了自己的房地产投资之路。

1993年股市雪崩,戴志康负债累累。

1995年在市场复苏后,戴志康又重整旗鼓向资本市场进军。

在1996年至1997年,戴志康成功坐庄“苏常柴”和“四川长虹”后,为其之后的发展奠定了重要基础,而其仅仅在坐庄“苏常柴”中,便获利一亿多,也由此奠定了其成为中国私募教父的江湖地位。 1999年,已经俨然稳坐国内私募圈第一把交椅的戴志康在此时转向——他选择了房地产行业作为自己的发展方向。

而在随后的多次公开场合中,戴志康也坦承“1999年才是我真正创业。”同年,上海证大房地产有限公司大举进入上海地产界。

在确定好自己的“上岸”方向后,由于早前证大投资在资本市场已经声名远播,戴志康利用证大投资的市场名声其进行了先后融资,包括证大投资在1999-2000年挣了1个多亿,2001年坐庄“苏常柴”的1个亿进账,这两个亿也先后投资于地产。

2000年后,明地里,戴志康和他的证大投资似乎就渐渐在资本市场中销声匿迹,似乎转而专心攻占房地产市场。

而暗地里,上海天迪却在此时孕育而生,在2000年后接档证大投资开始征战国内资本市场,其在2000年底至2001年间,就接连潜伏浙江医药、苏州高新、同达创业、龙头股份、彩虹股份。

一面,戴志康的房地产生意是越来越红火,另一方面,其“影子”股东及其公司也在资本市场中屡骑黑马股,不断创造出暴富的“传奇”。

“证大系”旗下上海天迪于2009年9月参与上市公司的定向增发而获益不匪,2010年初,戴志康又成立上海天誉大举进军资本市场。不过,最令人惊叹的是,此时的戴志康在地产市场上制造出了一个神话。

2010年2月,上海,一家民企在经历重重审核和PK后,从两家国企口中以92.2亿元的天价夺得上海外滩国际金融服务中心(8-1)地块而引得市场一片哗然,而这家夺得该“地王”的民企不是别人,正是戴志康的证大集团下属的上海证大置业有限公司。

但这一次,戴志康似乎面临着前所未有的压力。

2010年5月,随着房产调控新政的出台,戴以及其夺得的“地王”项目不断引起市场质疑,而有关戴志康在地王收购和开发上融资出现困难的传闻不绝于耳。

根据有关拍卖规定,戴志康必须在5月13日前,支付该“地王”的首期50%的预付款,即46亿。

在经过数月的筹措和引资后,虽然其通过成立合资公司,顺利在5月13日前支付50%土地款的资金,然而即便顺利融得首期46亿元地价款,由戴志康的证大牵头的开发军团仍需要在今后四个多月内筹集另一半土地款,加之后续有关高昂的开发费用,在当下严厉的调控政策以及开发团体之间的错综关系,也使得戴志康对此不敢轻视。

似乎,这就不难解释为何在2010年3月份,新成立的上海天誉动用大笔资金投入到曾让证大系赚得不亦乐乎的定向增发市场中的动机了。

“不得不佩服戴志康,在房地产和股市,这两个国内泡沫最大的行业中,他自由穿梭于其中,似乎更像是其用推高股市的泡沫而赚取的利益去支撑房地产的泡沫,又反之用从房地产泡沫中赚取到利润去继续推高股市泡沫。”一位私募人士向记者如此评价道。

庄家“证大系”?

戴志康和其“证大系”能发展至今,与其在1996年、1997年时坐庄“苏常柴”和“四川长虹”功不可没,甚至可以直言不讳地说“证大系”的起家,就来自于坐庄股市。

或许正是“证大系”巧妙的投资“安排”,平安证大一期、二期信托基金成绩斐然。

戴志康和其“证大系”能发展至今,与其在1996年、1997年时坐庄“苏常柴”和“四川长虹”功不可没,甚至可以直言不讳地说“证大系”的起家,就来自于坐庄股市。

江山易改,本性难移。

事实上,即使在2006年后,已经阳光化的证大投资,似乎仍然摆脱不了“坐庄”的影子。

2007年2月5日,上海证大投资管理有限公司正式借道中国平安集团旗下的平安信托实现阳光化,与平安信托发行了平安证大一期信托基金。

2007年6月,平安证大二期信托基金也随之发行。

而就在上述证大系信托基金成立之后,便双双在2007年第二季度大举进入福建南纸。其中平安证大一期持有其362.6万股,为福建南纸第二大股东,而平安证大二期则持有123.5万股,位列福建南纸的第四大股东。

与此同时,杨荔雯也于2007年第二季度与上述两只证大系信托基金同时进入福建南纸,其以持有福建南纸107万股的持股数,成为福建南纸的第六大股东。

而值得注意的是,与上述两只证大系信托基金同时进入福建南纸的除了杨荔雯外,还有另一位神秘股东,那便是以208.7万股的持股数成为福建南纸第三大股东的施辉。

施辉又是何许人物?

2000年,戴志康首次转让其持有的部分上海天迪股权给六位自然人,而施辉便是受让者之一。 而施辉的真实身份则是现任上海证大投资管理有限公司副总裁兼战略投资部总经理。

这也就意味着在2007年第二季度,福建南纸的前十大股东中,至少有四席出自于“证大系”,且分列第二、三、四、六位,其共持有福建南纸超过903万股,而此时,除去福建南纸大股东福建省轻纺控股公司所持有部分流通股外,福建南纸的流通盘仅不到1.2亿股。

而到了2007年第三季度,证大系的两支信托基金与施辉、杨荔雯则几乎同时抛售福建南纸,除了证大一期还以141.9万股仍然位居其第二大流通股东之列外,其余三者都同时在其十大流通股名单中消失,而到了2007年第四季度,证大一期也从其十大流通股榜单中消失。

除福建南纸外,上述“证大系”四位关联股东联手“操作”过的股票还有数只,南京高科也是其中代表之一。

2006年底,杨荔雯首先以163万股的持股数,位列南京高科第六大股东之位。

2007年第一季度,杨荔雯开始减持南京高科,并退出其前十大股东之列。而在2007年第二季度,杨荔雯消失在南京高科的前十大股东行列之后,施辉接棒,以117万股的持股数,出现在了南京高科的第八大股东之位。

2007年第三季度,施辉从南京高科的前十大股东名单中消失,而此次接棒他出现在南京高科中的则是平安证大一期,其以126.9万股的持股数,顶替施辉出现在了南京高科的第七大股东的位置上。

而到了2007年底,杨荔雯又再度以112.69万股的持股数出现在了南京高科的第九大股东的位置上,而此时,平安证大一期因为继续增持,以182.8万股,成为了南京高科第三大股东。

到了2008年第二季度,平安证大二期也随平安证大一期和杨荔雯进入南京高科的前十大股东之列,其中平安证大二期以97.99万股位列第九大股东,而杨荔雯以90万股的持股数位列其后,而平安证大一期以171万股,位列其第四大股东。

而随后,上述三位证大系股东便开始减持,在2008年第三季度,平安证大二期便已经从南京高科的前十大股东名单中消失,而在2008年第四季度,杨荔雯也从前十大股东名单中消失,到了2009年第一季度,平安证大一期也似乎减持完毕。

同样,杨荔雯曾经潜伏过的商业城,施辉和平安证大一期信托基金也与其同时在2007年第二季度中出现在了其前十大股东名单中,杨荔雯以128.4万股位列其第九大流通股东之位,而施辉则以266.1万股成为其第六大股东,而位列商业城第五大股东之列的则是持股280万股的平安证大一号信托基金。

2007年第三季度,上述三只证大系股东皆大量抛售,几乎同时消失在了商业城的前十大股东之列。

而在长城信息中,自2007年年底到2008年第二季度,平安证大一期、平安证大二期、杨荔雯则更是“接力赛”似的,分别依次接棒进入长城信息之中。

或许正是“证大系”巧妙的投资“安排”,平安证大一期、二期信托基金成绩斐然。

至2008年2月,在2007年6月前成立的20只信托基金中,平安证大一期以年回报率121.79%,名列第一。

而根据平安信托网站公布的数据显示,平安证大一期成立于2007年2月5日,在2008年1月15日的最高点时单位净值为233.79元 ;平安证大二期成立于2007年6月15日,2008年1月15净值达到135.34元。

实际上,隶属于“证大系”的投资公司,还有一家公司同样不能忽略,那就是由朱南松亲自领衔的上海天臻实业有限公司(以下简称上海天臻)。

2010年上半年,在定向增发的市场上,上海地区出现的三家来势汹汹的投资公司中,除了上海天誉外,同样隶属“证大系”的上海天臻也榜上有名。

值得注意的是,2010年4月22日,上海天誉与上海天臻同时参与了天康生物的增发,其中上海天誉和上海天臻皆以21.37元认购105万股。但这两家事后被记者证实同样属于“证大系”的投资公司却在天康生物的《向特定对象非公开发行股票发行情况及上市公告书》中明确声称“本次发行的其他发行对象之间也不存在关联关系”。

杨荔雯、施辉、上海天誉、上海天迪、上海福中、上海天臻,这一系列在戴志康及其领导的“证大系”控制下的“影子”人物或公司似乎现如今依然在国内的资本市场中制造着一个又一个的资本传奇,但几乎大部分的传奇背后,都并非如它们表面上所看到的那么光鲜,在一个又一个匪夷所思的故事背后,在市场对其一连串的追问下,也必将让答案随着时间的流逝最终浮出水面,或许,对于“证大系”缔造的资本神话还有许多疑问待解,那就期待着下一个传奇继续被破解吧。